Proyección financiera: herramientas y cómo hacerla

- ¿Qué es una proyección financiera?

- 4 Beneficios e importancia de las proyecciones financiera

- 7 Pasos para hacer una proyección financiera

- 1. Recopilación de datos

- 2. Establecimiento de metas financieras

- 3. Identificación de ingresos

- 4. Estimación de gastos

- 5. Creación de un presupuesto

- 6. Proyección de flujo de efectivo

- 7. Análisis de resultados

- 7 Herramientas para hacer proyecciones financieras

- 1. Hojas de cálculo (Excel o Google Sheets)

- 2. Software de contabilidad

- 3. Planificador financiero

- 4. Modelos financieros (plantillas en línea)

- 5. Software de ERP (Enterprise Resource Planning)

- 6. Herramientas de análisis de datos (Tableau, Power BI)

- 7. Asesores financieros o consultores

- Crea de previsiones financieras por escenarios con Banktrack

- 1. Análisis del historial como base para las previsiones

- 2. Creación de previsiones por escenarios

- 3. Ajuste de variables clave

- Cómo hacer proyecciones financieras con Excel

- 1. Definir el periodo de proyección

- 2. Crear una hoja de trabajo en Excel

- 3. Proyectar los ingresos

- 4. Proyectar los gastos

- 5. Crear el flujo de caja

- 6. Realizar una proyección de ganancias y pérdidas

- 7. Proyección del balance general

- 8. Crear gráficos para visualizar las proyecciones

- 9. Análisis de escenarios

- Ejemplo de proyección financiera con Excel

- Consejos adicionales:

- Preguntas y respuestas frecuentes

- ¿Con qué frecuencia debo actualizar mi proyección financiera?

- ¿Cuál es la diferencia entre una proyección financiera y un presupuesto?

- ¿Qué herramientas puedo usar para hacer una proyección financiera?

- ¿Cómo puedo saber si mi proyección financiera es precisa?

Ser un buen empresario implica pensar en el futuro de tu negocio. El éxito de una empresa depende de muchos factores, uno de ellos reside en la capacidad para anticipar y adaptarse a los cambios del mercado.

Recursos como una buena proyección financiera te ayudan a prever cómo será el futuro de tu empresa y que costes has de asumir para garantizar su bienestar.

Ya sea para conseguir inversores, gestionar recursos o planificar una nueva estrategia, las proyecciones financieras ofrecen una visión clara de lo que está por venir. E

n este artículo, te contamos cómo crear estos modelos de forma sencilla y efectiva, para que puedas tomar el control de la tesorería de tu empresa.

¿Qué es una proyección financiera?

Una proyección financiera es una estimación de cómo se espera que se comporten las finanzas de una empresa en el futuro.

Es un pronóstico que ayuda a prever los ingresos, los gastos y las ganancias que tendrá el negocio en un período determinado, por ejemplo, el próximo año o los siguientes tres años.

Para hacerlo, se analizan los datos actuales de la empresa (como las ventas, costos y beneficios anteriores) y se hacen suposiciones sobre cómo podrían cambiar esos números en el futuro.

Con estas estimaciones, las empresas pueden planificar financieramente con datos reales, como cuánto dinero necesitarán, si deben invertir en nuevos proyectos, o si pueden contratar más personal, por ejemplo.

4 Beneficios e importancia de las proyecciones financiera

- Garantizar una buena salud financiera: saber cuánto dinero podrías ganar o gastar te ayuda a tomar decisiones más inteligentes, como si puedes invertir en nuevos proyectos, contratar empleados o expandir tu negocio.

- Evitar sorpresas: las proyecciones te permiten identificar posibles problemas financieros antes de que ocurran, como quedarte sin dinero o no alcanzar tus metas de ingresos. Esto te da tiempo para tomar acciones y corregir el rumbo.

- Atraer inversores o financiamiento: si necesitas dinero para crecer o invertir, las proyecciones financieras claras y bien hechas demuestran a los inversores o bancos que tu negocio está bien gestionado y que tienes un plan para el futuro.

- Controlar tu flujo de caja: al conocer tus ingresos y costes futuros, puedes asegurarte de tener suficiente dinero para cubrir tus gastos y no quedarte corto en momentos clave.

7 Pasos para hacer una proyección financiera

1. Recopilación de datos

El primer paso para saber cómo hacer una proyección financiera de un negocio nuevo o ya creado es recopilar todos los datos financieros relevantes.

Esto incluye:

- Estados de cuenta bancarios

- Facturas

- Registros de ingresos y gastos

Recuerda, cuanto más estricto seas con los datos que escoges, más realista será el resultado final.

2. Establecimiento de metas financieras

Antes de empezar a proyectar tus finanzas, es importante tener claros tus objetivos financieros a corto, mediano y largo plazo.

¿Cómo puedes medir esto?

Te recomendamos establecer metas financieras. Esto te ayudará a dirigir tu proyección de gastos hacia el logro de esos objetivos específicos.

Revisa tus metas con frecuencia para asegurarte de que estas cumpliendo los objetivos poco a poco.

3. Identificación de ingresos

Enumera todas las fuentes de ingresos que tengas, ya sean salarios, ingresos por ventas, alquileres u otras formas de ingresos.

Es importante tener en cuenta todos los ingresos posibles para obtener una imagen precisa de tus finanzas.

4. Estimación de gastos

Como es natural, también tienes que realizar una estimación detallada de todos tus gastos mensuales.

Sé muy específico e intenta no olvidarte nada.

Esto incluye gastos fijos como el alquiler, servicios públicos, préstamos y pagos de deudas, así como gastos variables como alimentos, entretenimiento y viajes.

5. Creación de un presupuesto

Utiliza los datos recopilados sobre ingresos y gastos para crear un presupuesto detallado.

El presupuesto te ayudará a planificar cómo distribuir tus ingresos de manera efectiva y a controlar tus gastos.

6. Proyección de flujo de efectivo

Utiliza herramientas como softwares de gestión de gastos online para proyectar tu flujo de efectivo futuro.

Esto te permitirá visualizar cómo se verán tus finanzas en los próximos meses o años y anticipar cualquier escasez de efectivo.

7. Análisis de resultados

Una vez que hayas creado tu proyección financiera, es importante analizar los resultados de manera regular.

Compara tus proyecciones con los resultados reales y ajusta tu proyección según sea necesario para mantenerla actualizada y precisa.

7 Herramientas para hacer proyecciones financieras

Existen varias herramientas que puedes utilizar para hacer proyecciones financieras de manera más eficiente. Aquí te menciono algunas de las más comunes y útiles:

1. Hojas de cálculo (Excel o Google Sheets)

Las hojas de cálculo son una de las herramientas más utilizadas por su flexibilidad y capacidad de personalización. Puedes crear tus propias plantillas para proyectar ingresos, gastos, márgenes y otros aspectos financieros.

- Ventajas: Fáciles de usar, altamente personalizables, y permiten realizar cálculos complejos de forma sencilla.

- Cómo usarlas: Puedes crear tablas con fórmulas para proyectar ventas, costos, flujo de caja, y más. Además, puedes realizar escenarios y análisis de sensibilidad para ver cómo afectan los cambios a tus finanzas.

2. Software de contabilidad

Los software de contabilidad están diseñados para facilitar la gestión financiera de las empresas. Muchos de ellos incluyen módulos específicos para hacer proyecciones financieras.

- Ventajas: integración automática con tus registros contables, informes detallados y fáciles de generar, y algunas herramientas avanzadas de proyección.

- Cómo usarlos: puedes ingresar tus datos históricos, y el software utilizará estos datos para generar proyecciones basadas en patrones pasados.

3. Planificador financiero

Estas plataformas están diseñadas específicamente para crear proyecciones financieras, incluyendo flujos de caja, presupuestos, estados financieros proyectados, y más.

- Ventajas: ofrecen plantillas especializadas para diferentes tipos de empresas y ayudan a generar proyecciones realistas con facilidad.

- Cómo usarlas: estas herramientas guían el proceso paso a paso, permitiéndote ingresar datos específicos de tu negocio para generar proyecciones personalizadas.

4. Modelos financieros (plantillas en línea)

Existen muchas plantillas gratuitas y de pago disponibles en línea, diseñadas específicamente para diferentes tipos de empresas. Estas plantillas pueden ahorrarte tiempo y esfuerzo al crear proyecciones.

- Ventajas: Plantillas prediseñadas que te facilitan el proceso.

- Cómo usarlas: Solo tienes que descargar una plantilla, ingresar tus datos y la herramienta generará las proyecciones automáticamente.

Además, si buscas opciones más adaptadas a pymes y startups, puedes explorar algunas alternativas a Odoo, que ofrecen módulos de gestión financiera y proyecciones sin la complejidad ni el coste de un ERP tradicional.

Estas herramientas resultan más accesibles y permiten mantener un control claro de ingresos, gastos y previsiones de tesorería.

5. Software de ERP (Enterprise Resource Planning)

Los sistemas ERP como SAP, Microsoft Dynamics o Oracle ofrecen módulos financieros que incluyen la capacidad de hacer proyecciones y simulaciones basadas en datos históricos y futuros.

- Ventajas: integración de todas las áreas de la empresa (ventas, inventario, compras, etc.), lo que permite obtener proyecciones basadas en datos de todas las funciones del negocio.

- Cómo usarlas: estos sistemas suelen ser más complejos y requieren una configuración inicial, pero son ideales para empresas que buscan una solución todo-en-uno.

6. Herramientas de análisis de datos (Tableau, Power BI)

Si ya cuentas con datos detallados de tu empresa, estas herramientas de análisis de datos permiten crear visualizaciones e informes detallados que pueden ser útiles para hacer proyecciones financieras.

- Ventajas: permiten analizar grandes volúmenes de datos y mostrar patrones de manera clara y visual.

- Cómo usarlas: importa tus datos financieros y crea gráficos interactivos y paneles que te ayuden a identificar tendencias y a proyectar el futuro financiero.

7. Asesores financieros o consultores

Si prefieres dejar el trabajo en manos de expertos, contratar a un asesor financiero o consultor puede ser una buena opción.

Ellos utilizan herramientas avanzadas y su experiencia para crear proyecciones precisas para tu negocio.

- Ventajas: expertos en la materia, personalización total para tus necesidades específicas.

- Cómo usarlos: proporcionas tus datos financieros y ellos se encargan del análisis y las proyecciones.

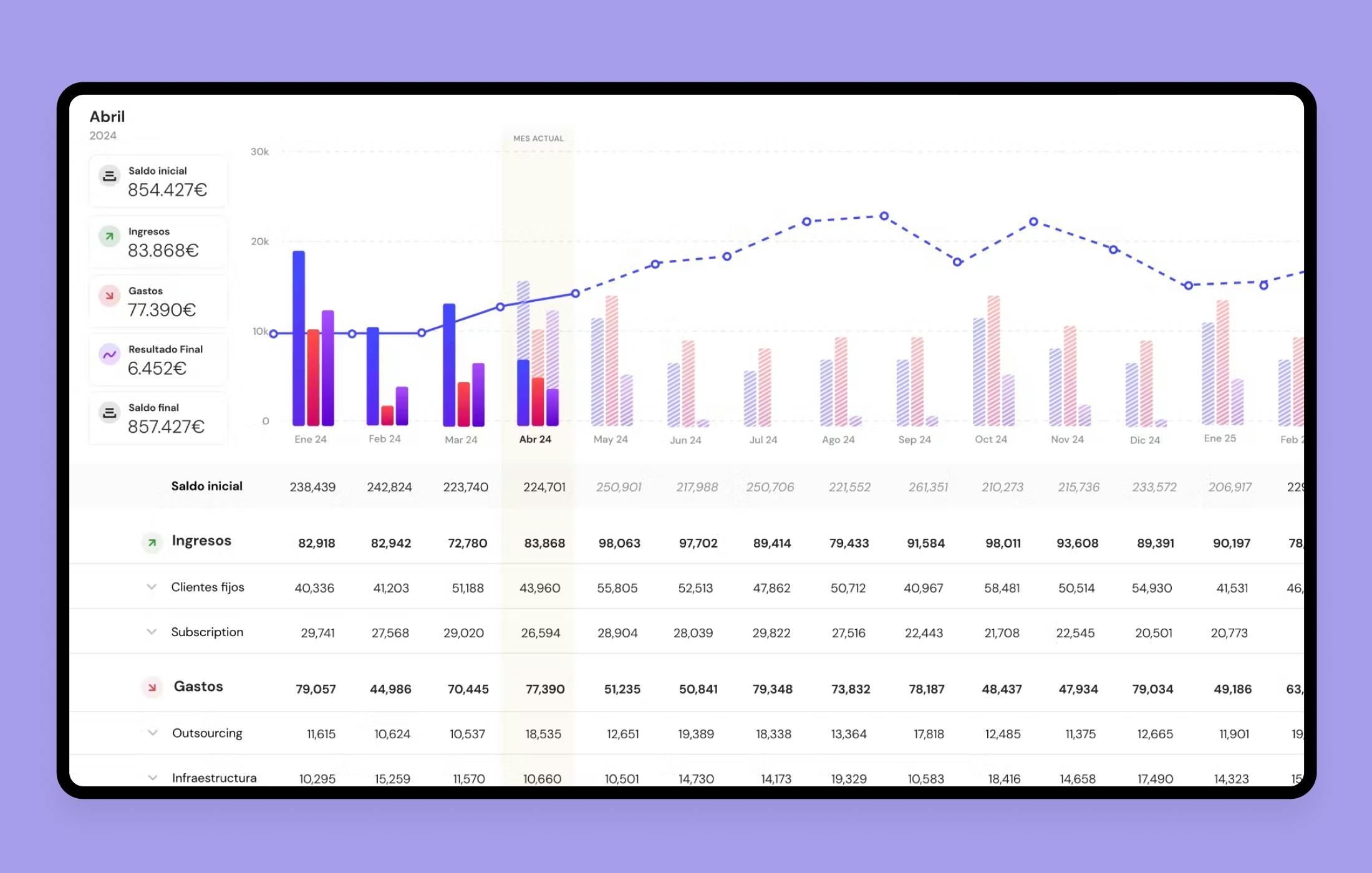

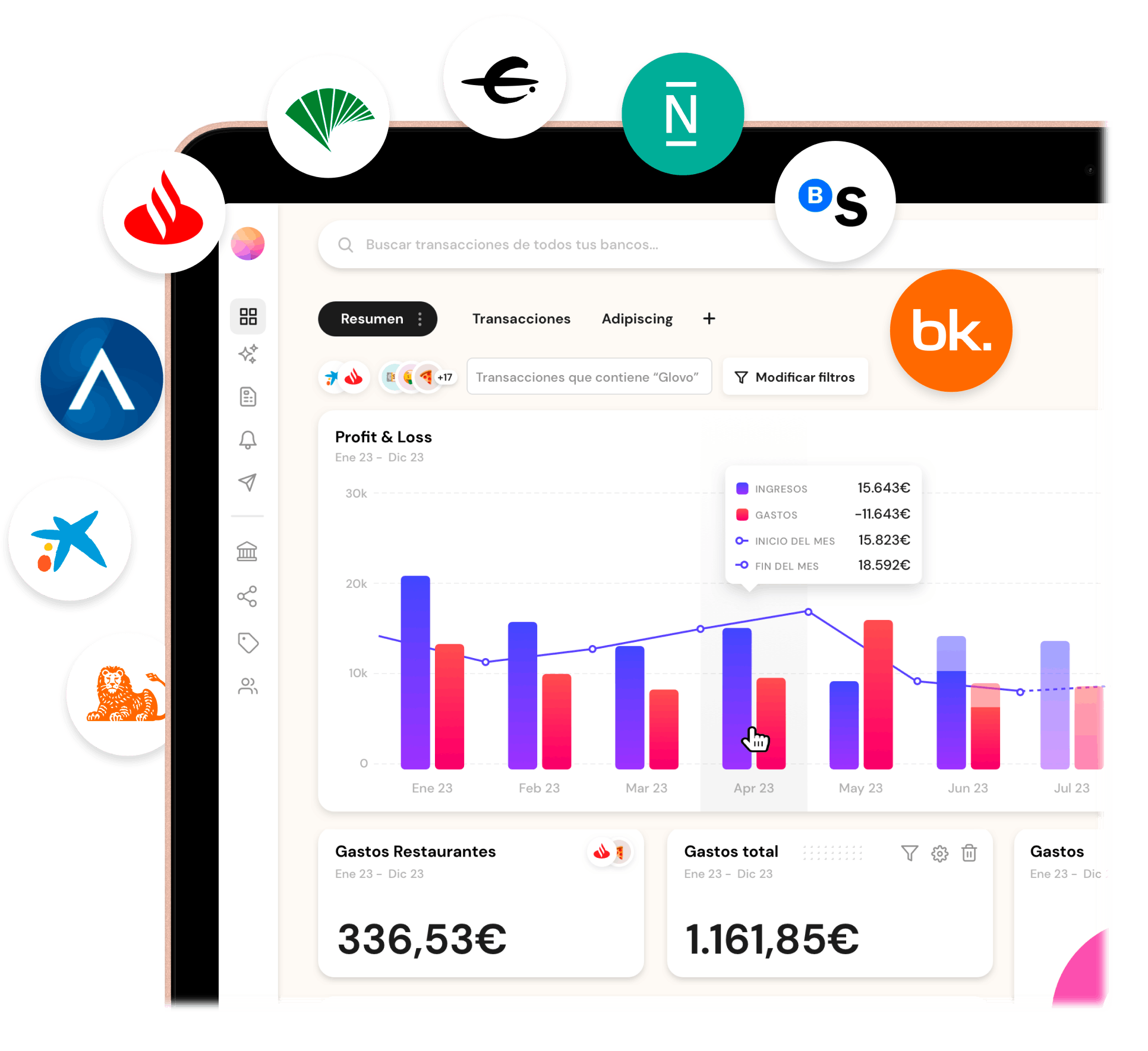

Crea de previsiones financieras por escenarios con Banktrack

Banktrack facilita la creación de previsiones financieras al permitir analizar distintos escenarios de manera intuitiva y automatizada.

Al combinar datos históricos, proyecciones y variables ajustables, la herramienta te ayuda a prepararte para diferentes situaciones financieras y tomar decisiones estratégicas con mayor seguridad.

1. Análisis del historial como base para las previsiones

Antes de generar previsiones, Banktrack recopila y analiza tus movimientos financieros históricos, identificando:

- Ingresos recurrentes y estacionales: picos de ventas o cobros periódicos.

- Gastos fijos y variables: costos operativos constantes y fluctuantes.

- Flujo de caja actual: la diferencia entre lo que entra y lo que sale, mostrando tu liquidez.

Con esta base de datos consolidada, puedes crear escenarios realistas adaptados a tu negocio.

2. Creación de previsiones por escenarios

Banktrack permite generar previsiones a partir de diferentes escenarios financieros. Esto te ayuda a anticipar situaciones y tomar decisiones proactivas. Los principales escenarios incluyen:

a) Escenario optimista

Este escenario proyecta un alto crecimiento en ingresos y una optimización de costos.

- Suposiciones: crecimiento mensual de ventas superior al promedio (ej.: +15%). Reducción de gastos identificando suscripciones innecesarias o gastos superfluos. Mejora en la eficiencia operativa.

- Resultado: proyecciones que muestran mejores márgenes de ganancia y flujo de caja positivo.

b) Escenario realista

Este escenario se basa en tendencias históricas y variables actuales del negocio.

- Suposiciones: crecimiento moderado de ingresos alineado con promedios anteriores (ej.: +5-7%). Mantenimiento de costos fijos y una ligera variación de costos variables.

- Resultado: proyecciones equilibradas que reflejan un crecimiento estable y flujo de caja sostenible.

c) Escenario pesimista

En este caso, se simulan situaciones donde los ingresos disminuyen o los costos aumentan.

- Suposiciones: reducción de ingresos debido a factores externos (ej.: menor demanda o crisis económica).Incremento de costos variables (materia prima, transporte, etc.).Posibles retrasos en pagos de clientes.

- Resultado: proyecciones que alertan sobre pérdida de liquidez y la necesidad de ajustar gastos o buscar financiación.

3. Ajuste de variables clave

Banktrack permite modificar parámetros para cada escenario, como:

- Porcentajes de crecimiento de ingresos.

- Aumentos en costos fijos y variables.

- Reducción de gastos operativos o cancelación de suscripciones.

La herramienta recalcula automáticamente las previsiones y ofrece informes visuales sobre cómo afectan los cambios al flujo de caja y a las ganancias.

Cómo hacer proyecciones financieras con Excel

Hacer proyecciones financieras con Excel es un proceso relativamente sencillo si sigues los pasos adecuados y usas bien los recursos que Excel ofrece, como fórmulas y gráficos. Aquí te explico cómo hacerlo de manera clara y paso a paso:

1. Definir el periodo de proyección

Antes de comenzar, decide cuánto tiempo deseas proyectar tus finanzas. Esto puede ser a corto, mediano o largo plazo. Un periodo común es de 1 a 3 años.

2. Crear una hoja de trabajo en Excel

Abre una nueva hoja de cálculo en Excel. Deberás organizarla en diferentes secciones o categorías, como:

- Ingresos: ventas, otros ingresos, etc.

- Gastos: costos fijos, variables, sueldos, marketing, etc.

- Flujo de caja: entradas y salidas de dinero.

- Balance general: activos, pasivos, patrimonio.

3. Proyectar los ingresos

- Pasos:

- En una columna, escribe los meses o trimestres de tu proyección (por ejemplo, Enero, Febrero, Marzo, etc., o Trimestre 1, Trimestre 2, etc.).

- En la siguiente columna, comienza a proyectar las ventas o ingresos esperados. Para hacerlo, puedes usar las ventas pasadas como referencia y ajustar para tener en cuenta factores como el crecimiento esperado, estacionalidades o cambios en el mercado.

Ejemplo: - Si las ventas en el primer mes fueron 10,000€ y esperas un aumento del 5% mensual, tu proyección para el siguiente mes será de 10,500€, y así sucesivamente.

- Usa una fórmula como: = C2*1.05 (si en C2 tienes tus ventas del mes anterior y esperas un incremento del 5%).

4. Proyectar los gastos

De manera similar, deberás proyectar tus costos y gastos mensuales. Esto incluiría:

- Gastos fijos (como alquiler, sueldos, servicios, etc.).

- Gastos variables (como costos de producción, materias primas, marketing, etc.).

Pasos:

- Haz una lista de todos los gastos en las filas de tu hoja.

- Proyecta cada gasto con base en tus datos históricos o expectativas de cambio.

- Puedes usar fórmulas para calcular el cambio. Por ejemplo, si esperas que un gasto fijo crezca un 2%, la fórmula sería: = C2*1.02.

5. Crear el flujo de caja

El flujo de caja es crucial para entender cómo entrará y saldrá el dinero en tu negocio.

Pasos:

- En una nueva sección de tu hoja, escribe todas las entradas de dinero (como los ingresos por ventas).

- Escribe todas las salidas de dinero (gastos).

- Calcula el flujo neto de caja restando las salidas de las entradas para cada periodo.

Fórmula para el flujo de caja neto:

= Ingresos - Gastos.

6. Realizar una proyección de ganancias y pérdidas

La proyección de ganancias y pérdidas muestra la rentabilidad de tu negocio.

Pasos:

- En una nueva columna, resta todos los gastos de los ingresos (esto te dará las ganancias brutas).

- Incluye cualquier otro tipo de gasto o ingreso extraordinario que pueda afectar tu rentabilidad.

- La fórmula es algo como: = Ingresos - Gastos operativos - Impuestos.

7. Proyección del balance general

Para hacer una proyección del balance general, necesitarás estimar cómo se desarrollarán los activos y pasivos de tu negocio en el futuro.

Pasos:

- Proyecta los activos de la empresa, como caja, cuentas por cobrar, inventarios, etc.

- Proyecta los pasivos, como préstamos, cuentas por pagar, etc.

- El patrimonio será la diferencia entre tus activos y pasivos.

Fórmula para calcular el patrimonio: = Activos - Pasivos.

8. Crear gráficos para visualizar las proyecciones

Una vez que tengas tus datos, puedes crear gráficos para que sea más fácil visualizar cómo se comportarán tus finanzas en el futuro.

Pasos:

- Selecciona los datos que deseas graficar (por ejemplo, ingresos y gastos por mes).

- Ve a la pestaña "Insertar" y selecciona el tipo de gráfico que mejor se ajuste a tus necesidades (como un gráfico de líneas o barras).

- Personaliza el gráfico para que muestre claramente las proyecciones.

9. Análisis de escenarios

Puedes hacer proyecciones para diferentes escenarios, como un escenario optimista, conservador y pesimista. Esto te permitirá ver cómo podrían cambiar tus finanzas si las condiciones cambian.

Pasos:

- Crea una columna para cada escenario (por ejemplo, optimista, realista, pesimista).

- En cada columna, ajusta las expectativas de ingresos, gastos o crecimiento según el escenario.

- Compara los resultados para ver cómo afecta cada escenario a tus finanzas.

Ejemplo de proyección financiera con Excel

Consejos adicionales:

- Usa funciones de Excel como SUMA, PROMEDIO, SI, entre otras, para hacer tus proyecciones más dinámicas y precisas.

- Haz análisis de sensibilidad para ver cómo pequeñas variaciones en los ingresos o gastos impactan tu flujo de caja y rentabilidad.

Siguiendo estos pasos y utilizando las herramientas de Excel, podrás crear proyecciones financieras completas y precisas para tu negocio.

Preguntas y respuestas frecuentes

¿Con qué frecuencia debo actualizar mi proyección financiera?

Se recomienda actualizar tu proyección financiera regularmente, al menos una vez al trimestre, para reflejar cambios en tus circunstancias financieras y mantenerla precisa y relevante.

¿Cuál es la diferencia entre una proyección financiera y un presupuesto?

Mientras que un presupuesto es un plan detallado que establece tus ingresos y gastos esperados para un período específico, una proyección financiera es una estimación de cómo se verán tus finanzas en el futuro basada en datos históricos y suposiciones.

¿Qué herramientas puedo usar para hacer una proyección financiera?

Puedes utilizar una variedad de herramientas, como hojas de cálculo, software de contabilidad o aplicaciones de gestión financiera, para hacer una proyección financiera.

¿Cómo puedo saber si mi proyección financiera es precisa?

Puedes evaluar la precisión de tu proyección financiera comparándola con los resultados reales a lo largo del tiempo. Siempre es importante revisar y ajustar tu proyección según sea necesario para mantenerla precisa y relevante.

Compartir este artículo

Artículos relacionados

¿Qué impuestos tiene que pagar un autónomo en 2026?

¿Sabes qué impuestos ha de pagar en 2026 un autónomo emprendedor en España? Empieza 2026 controlando y ahorrando dinero.Cómo controlar la planificación financiera de tu empresa

Anticipa el futuro de tu empresa con una planificación financiera proactiva. Aprende a gestionar flujos de caja y minimizar riesgos en un entorno empresarial cambianteBanktrack te explica: todo sobre la gestión de tesorería

La gestión de tesorería es esencial para mantener la estabilidad financiera de una empresa. Este artículo explora las mejores prácticas para optimizar el flujo de efectivo, gestionar la liquidez y tomar decisiones informadas que impulsen el éxito a largo plazo.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito