¿Qué impuestos tiene que pagar un autónomo en 2026?

- Impuesto sobre la renta de las personas físicas (IRPF): ¿Qué es el IRPF?

- ¿Cómo se calcula?

- ¿Qué beneficios fiscales existen?

- Impuesto sobre actividades económicas (IAE): ¿Qué es el IAE?

- ¿Qué tasas se aplican?

- ¿Qué beneficios fiscales existen?

- Impuesto sobre el valor añadido (IVA): ¿Qué es el IVA?

- ¿Qué beneficios fiscales existen?

- Impuesto sobre el patrimonio: ¿Qué es el impuesto sobre el patrimonio?

- ¿Cómo se calcula?

- ¿Qué beneficios fiscales existen?

- Consejos para ahorrar impuestos

¿Quieres saber cuáles son los impuestos que deberás pagar como autónomo en el año 2026? Si estás leyendo esto es porque probablemente seas un autónomo o estás empezando tu aventura como autónomo en 2026, has llegado al lugar adecuado.

Si es así, entonces seguramente ya sabes que conlleva una gran responsabilidad. Y una de ellas es saber qué impuestos hay que pagar.

En este post de Banktrack, te explicaremos todos los detalles necesarios para que puedas prepararte para los impuestos que tendrás que pagar el próximo año.

Además, te ofreceremos consejos y trucos para que puedas ahorrar en tus impuestos.

Recuerda que puedes utilizar Banktrack para ahorrarte tiempo consultando bancos. Con Banktrack tendrás todos los movimientos bancarios en único lugar. Recibe alertas con determinadas cantidades de gastos o ingresos, por WhatsApp, Telegram, Email, etc.

Deja de perder el tiempo en las apps de los bancos y únete a Banktrack, creándote una cuenta gratis hoy puedes recibir todos tus movimientos bancarios por Whatsapp, Telegram, SMS, Email, etc. Lo tendrás todo en un mismo lugar y sin complicaciones.

En España, si eres autónomo o quieres serlo, debes pagar el Impuesto sobre la Renta de las Personas Físicas (IRPF) y el Impuesto sobre la Actividad Económica (IAE).

Impuesto sobre la renta de las personas físicas (IRPF): ¿Qué es el IRPF?

El IRPF se calcula en función de los ingresos y se aplica sobre el beneficio que obtengas de tu actividad económica como autónomo. El IAE es un impuesto que se paga anualmente por el simple hecho de ejercer una actividad económica, independientemente de si obtienes beneficios o no.

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un impuesto que se aplica en España sobre la renta obtenida por las personas físicas. Esto incluye a trabajadores por cuenta propia, como autónomos, así como a trabajadores por cuenta ajena.

¿Cómo se calcula?

El IRPF se calcula en función de los ingresos obtenidos en un período fiscal determinado (normalmente un año) y se aplica sobre el beneficio obtenido por la actividad económica desarrollada. El porcentaje del impuesto depende de la cantidad de ingresos y de otros factores, como por ejemplo si tienes hijos a tu cargo.

¿Qué beneficios fiscales existen?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un impuesto que grava los ingresos de las personas físicas. Existen diversos beneficios fiscales para las personas que pagan el IRPF. Estos beneficios pueden incluir descuentos por el pago de intereses hipotecarios, deducciones por el pago de contribuciones a la seguridad social, deducciones por el ahorro para la jubilación, y así sucesivamente.

Estos beneficios fiscales para los autónomos pueden ayudar a las personas a reducir sus impuestos y ahorrar dinero para situaciones como la jubilación o la compra de una casa.

Impuesto sobre actividades económicas (IAE): ¿Qué es el IAE?

El Impuesto sobre Actividades Económicas (IAE) es un impuesto que se aplica a las empresas, autónomos y actividades económicas en España. Se trata de un tributo municipal que se calcula en función de la actividad económica que se realiza y se paga anualmente.

¿Qué tasas se aplican?

Las tasas de IAE varían según el tipo de actividad económica que se realice y el tipo de establecimiento en el que se lleve a cabo.

Las tasas de IAE aplicables en España son las siguientes:

- Actividades económicas desarrolladas en establecimientos fijos: La tasa aplicable es del 0,5% sobre el valor de la actividad económica.

- Actividades económicas desarrolladas en establecimientos móviles: La tasa aplicable es del 0,3% sobre el valor de la actividad económica.

- Actividades económicas desarrolladas a través de medios electrónicos: La tasa aplicable es del 0,1% sobre el valor de la actividad económica.

- Actividades económicas sujetas a la tasa general: Para las actividades económicas que no se encuadran en ninguna de las categorías anteriores, se aplica la tasa general, que es del 0,7% sobre el valor de la actividad económica.

¿Qué beneficios fiscales existen?

El IAE se utiliza para financiar los servicios públicos locales como la limpieza viaria, el alumbrado público y la recogida de residuos. Todas las empresas, autónomos y actividades económicas que se desarrollen en España están obligadas a pagar este impuesto, salvo las que estén exentas de acuerdo con la ley.

Impuesto sobre el valor añadido (IVA): ¿Qué es el IVA?

El impuesto sobre el valor añadido (IVA) es un impuesto indirecto que se aplica a la mayoría de las transacciones comerciales en España. El IVA se carga a los consumidores como un porcentaje del precio de compra de un bien o servicio, y se recauda por el vendedor en nombre del gobierno.

El gobierno luego utiliza los ingresos generados por el IVA para financiar sus gastos públicos. El IVA se calcula como un porcentaje del valor de la venta y se carga a los consumidores finales.

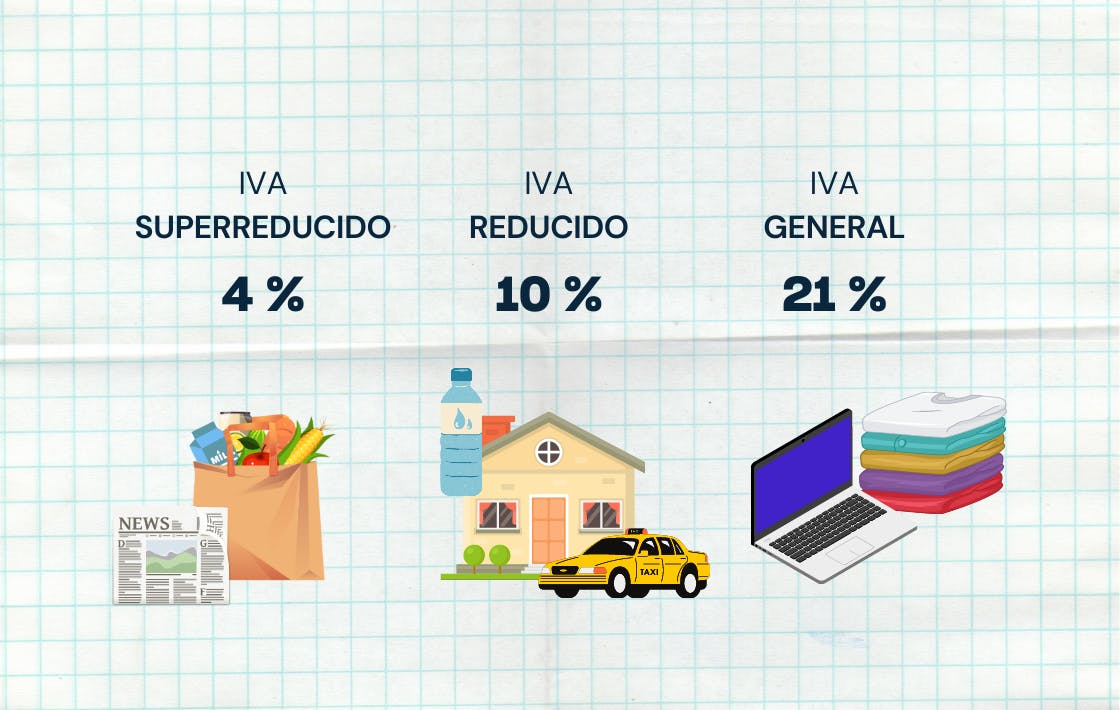

En España existen cuatro tipos de IVA:

- IVA superreducido: Este tipo de IVA se aplica a las operaciones que se consideran exentas de IVA, como la venta de bienes de primera necesidad, la prestación de servicios sociales y sanitarios. La tasa de IVA superreducido es del 4%.

- IVA reducido: Este tipo de IVA se aplica a las operaciones que se consideran exentas de IVA, como la venta de bienes de primera necesidad, la prestación de servicios sociales, sanitarios y la adquisición de viviendas. La tasa de IVA reducido es del 10%.

- IVA general: Este tipo de IVA se aplica a la mayoría de las operaciones de venta de bienes y servicios que se consideran lujosas o poco necesarias, como la venta de bebidas alcohólicas, tabaco o productos de alta gama. La tasa de IVA general es del 21%.

¿Qué beneficios fiscales existen?

Uno de los principales beneficios de pagar el IVA como autónomo es que puede deducirse como gasto en la declaración de la renta. Esto significa que, si has pagado IVA en concepto de compra de bienes o servicios necesarios para tu actividad profesional, podrás restar ese importe del total de ingresos que declares en tu declaración de la renta. De esta manera, podrás reducir su base imponible y, en consecuencia, la cuota tributaria.

Impuesto sobre el patrimonio: ¿Qué es el impuesto sobre el patrimonio?

El Impuesto sobre el Patrimonio es un impuesto que se aplica en España a los bienes y derechos que posee una persona física o jurídica. El Impuesto sobre el Patrimonio se calcula como un porcentaje del valor del patrimonio neto del contribuyente, es decir, el valor de sus bienes y derechos menos sus deudas y cargas.

En España, el Impuesto sobre el Patrimonio se aplica a todas las personas físicas y jurídicas que residan en España y que tengan un patrimonio neto superior a los 700.000 euros. La tasa del Impuesto sobre el Patrimonio varía según el patrimonio neto del contribuyente y puede oscilar entre el 0,2% y el 2,5%.

¿Cómo se calcula?

El impuesto se calcula como un porcentaje del valor del patrimonio total del contribuyente, menos una serie de exenciones y deducciones que se aplican para reducir el importe del impuesto.

Para calcular el Impuesto sobre el Patrimonio, se deben seguir los siguientes pasos:

- Calcular el patrimonio total del contribuyente: Para calcular el patrimonio total del contribuyente, se suman todos los bienes que posee, como inmuebles, cuentas bancarias, inversiones, vehículos, joyas, etc.

- Aplicar las exenciones y deducciones: Una vez que se ha calculado el patrimonio total del contribuyente, se aplican las exenciones y deducciones permitidas por ley para reducir el importe del impuesto. Estas exenciones y deducciones pueden incluir el valor de la vivienda habitual, el valor de los bienes necesarios para el trabajo, la educación o la atención a la salud, y otros bienes o cantidades permitidos por ley.

- Calcular el impuesto: Una vez que se ha calculado el patrimonio total del contribuyente y se han aplicado las exenciones y deducciones, se calcula el impuesto aplicando la tasa correspondiente al patrimonio neto resultante. La tasa del Impuesto sobre el Patrimonio varía según el patrimonio neto y puede oscilar entre el 0,2% y el 3,75%.

¿Qué beneficios fiscales existen?

En España existen varios beneficios fiscales relacionados con el Impuesto sobre el Patrimonio, como:

- Exenciones: Algunos bienes y derechos están exentos del Impuesto sobre el Patrimonio, como la vivienda usual, los vehículos de uso personal, documentos y objetos de arte, y los instrumentos y útiles de trabajo.

- Bonificaciones: Las bonificaciones fiscales son descuentos que se aplican en el Impuesto sobre el Patrimonio. Por ejemplo, se aplican bonificaciones por tener hijos menores de 25 años, por tener una discapacidad o por ser mayor de 65 años.

- Deducciones: Las deducciones fiscales son cantidades que se pueden restar del Impuesto sobre el Patrimonio. Por ejemplo, se pueden deducir las cantidades que se hayan abonado a cuentas de ahorro o seguridad social, o las cantidades que se hayan invertido en viviendas.

- Cuotas mínimas: Las cuotas mínimas son cantidades mínimas que se deben pagar en el Impuesto sobre el Patrimonio. Si el importe del impuesto calculado es menor que la cuota mínima, se debe pagar la cuota mínima en lugar del importe calculado. Esto evita que las personas con bienes y derechos de bajo valor tengan que pagar un impuesto desproporcionado.

Consejos para ahorrar impuestos

Para ahorrar en los impuestos siendo autónomo en 2026, puedes seguir estos consejos:

- Utiliza las exenciones y deducciones fiscales: Las exenciones y deducciones fiscales te permiten reducir el importe de tus impuestos. Asegúrate de conocer las exenciones y deducciones que te corresponden y de emplearlas en tu declaración de impuestos.

- Haz una planificación fiscal: La planificación fiscal te ayuda a elegir la forma más beneficiosa de adquirir, gestionar y transmitir tus bienes y derechos. Consulta con un asesor fiscal para que te ayude a planificar tus finanzas de manera que minimices el importe de tus impuestos.

- Ahorra en tu vivienda: La vivienda es uno de los bienes más importantes en términos de impuestos. Asegúrate de cumplir con los requisitos para poder aplicar las exenciones y deducciones fiscales relacionadas con la vivienda. Además, considera la posibilidad de ahorrar en tu hipoteca para reducir el importe de tus impuestos.

- Invierte en bienes exentos: Los bienes exentos de impuestos son aquellos que no están sujetos al Impuesto sobre el Patrimonio. Al invertir en bienes exentos, podrás reducir el importe de tus impuestos de manera legal y segura.

- Haz una donación: Las donaciones a entidades sin ánimo de lucro te permiten reducir el importe de tus impuestos. Consulta con un asesor fiscal para que te ayude a elegir la entidad más adecuada y a cumplir con los requisitos para poder aplicar las deducciones fiscales por donaciones.

En general, los autónomos deben pagar el Impuesto sobre la Renta de las Personas Físicas (IRPF) y el Impuesto sobre el Valor Añadido (IVA) en 2026. También pueden estar sujetos a otras obligaciones fiscales, como la cotización a la Seguridad Social y la presentación de declaraciones periódicas.

Es importante consultar con un especialista en materia fiscal para obtener información detallada sobre las obligaciones tributarias de un autónomo en 2026.

Compartir este artículo

Artículos relacionados

Todo sobre el IGIC: Impuesto General Indirecto Canario

Descubre qué es el IGIC, cómo se aplica en las Islas Canarias y su importancia para la economía local. Este artículo explica las diferentes tasas, exenciones y su comparación con el IVA en la penínsulaMejores 6 alternativas a Quipu para cumplir con el sistema Verifactu

¿Buscas un software para cumplir con Verifactu sin usar Quipu? Te mostramos alternativas que se adaptan a autónomos y pymes.Como contabilizar suministros para tu empresa

Descubre cómo contabilizar suministros de manera efectiva, explorando métodos avanzados y mejores prácticas. Optimiza la gestión de costes y mejora tus informes financieros.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito