Todo sobre el Balance de Situación

- TL;DR

- Definición del balance de situación

- Objetivos y quiénes deben realizarlo

- Diferencia entre balance de situación y otros informes financieros

- Componentes del Balance de Situación

- Detalle de Activos: circulantes y no circulantes

- Explicación de Pasivos: corrientes y no corrientes

- Comprensión del Patrimonio Neto

- Preparación para el Balance de Situación

- Cómo reunir la documentación necesaria

- Establecimiento del período contable

- Consejos para mantener registros financieros ordenados

- El Proceso Paso a Paso

- Instrucciones detalladas para listar activos

- Guía para identificar y listar pasivos

- Cálculo del patrimonio neto

- Herramientas útiles para llevar a cabo el proceso

- Interpretando tu Balance de Situación

- Cómo analizar los datos del balance

- Identificación de fortalezas y debilidades financieras

- Ejemplos de toma de decisiones basadas en el balance

- Errores Comunes y Cómo Evitarlos

- Listado de errores frecuentes

- Consejos y mejores prácticas

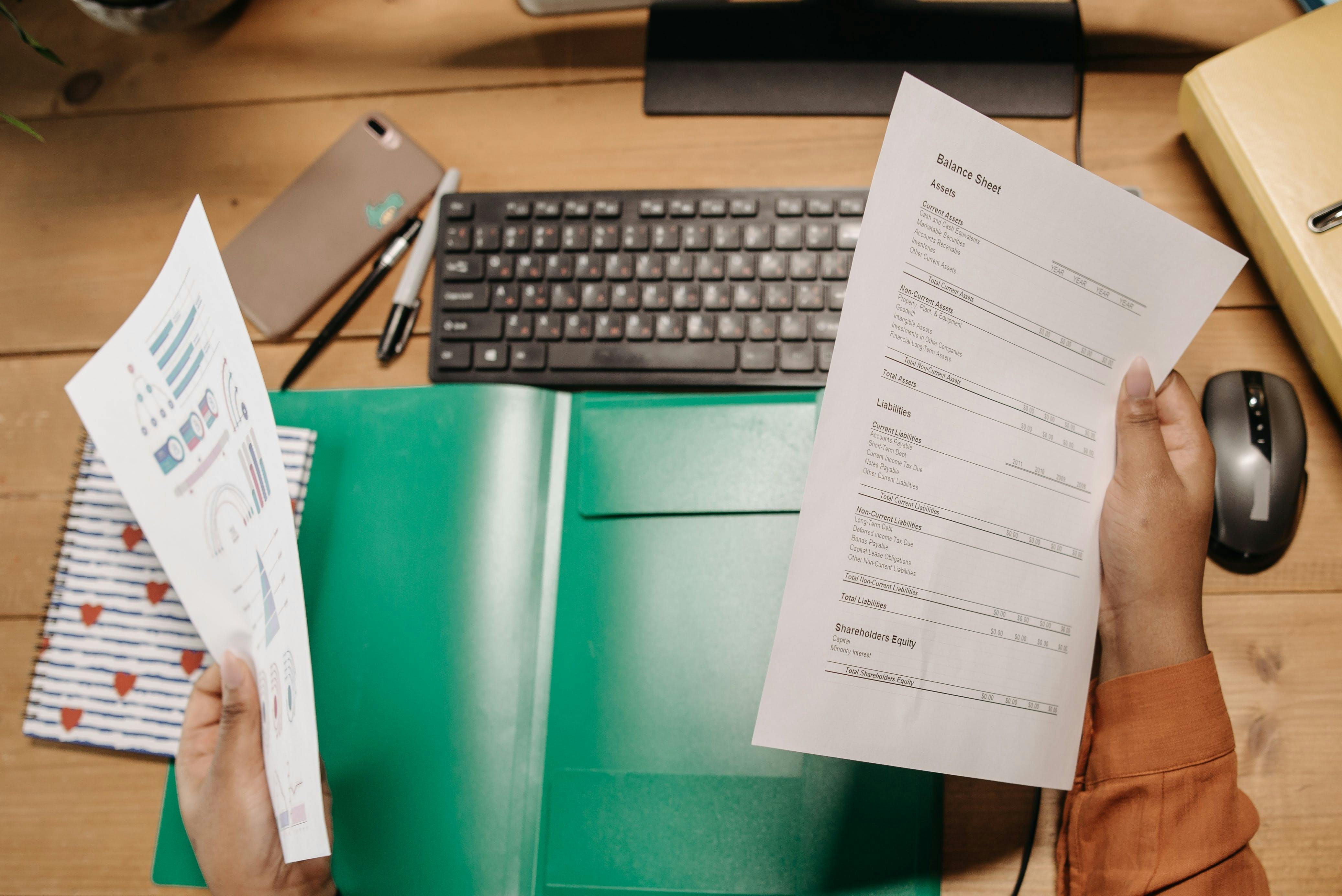

El balance de situación es como el DNI financiero de tu negocio: muestra lo que tienes, lo que debes y lo que realmente es tuyo. En este post, te vamos a guiar por el camino más sencillo para crear uno, destacando cómo Banktrack puede hacerlo aún más fácil. Al final, tendrás todas las claves para entender tu situación financiera y tomar decisiones más acertadas. ¡Manos a la obra!

TL;DR

- El balance de situación proporciona una visión clara de la situación financiera de la empresa en un momento dado.

- Dividido en activos, pasivos y patrimonio neto.

- Esencial para inversionistas y gestores al evaluar la salud financiera de la empresa.

- Requiere reunir información financiera precisa y mantener registros contables organizados.

- Sirve para analizar liquidez, solvencia y planificar estratégicamente con base en la posición financiera actual de la empresa.

Definición del balance de situación

El balance de situación es un estado financiero que muestra el valor neto de una empresa en un punto específico en el tiempo. Funciona bajo una fórmula simple: activos menos pasivos igual a patrimonio neto. Los activos son todo lo que la empresa posee, los pasivos son todas sus deudas, y el patrimonio neto es lo que quedaría si la empresa liquidara todos sus activos y pagara todas sus deudas. Es una fotografía clara y precisa del estado financiero de una empresa en una fecha concreta.

Objetivos y quiénes deben realizarlo

El objetivo principal del balance de situación es ofrecer una imagen confiable de la posición financiera de una entidad. Es una herramienta crucial para los gestores y propietarios de empresas, que les permite tomar decisiones informadas sobre la dirección de la empresa. Además, es de suma importancia para inversores, bancos y cualquier parte interesada que necesite evaluar la solvencia de la empresa.

En realidad, toda entidad que busque una comprensión completa de su salud financiera debe realizar un balance de situación. No está limitado a las corporaciones; los negocios pequeños, startups, y hasta los freelancers pueden y deben utilizarlo para mantener una visión clara de sus finanzas.

Diferencia entre balance de situación y otros informes financieros

A diferencia de la cuenta de resultados o el estado de resultados, que muestra cómo la empresa ha obtenido sus ingresos y incurrido en gastos durante un período, el balance de situación se centra en el aquí y ahora. No es un flujo, sino un stock. Mientras que el estado de flujos de efectivo rastrea el movimiento de efectivo dentro y fuera de la empresa, el balance de situación es estático; no muestra movimientos, sino saldos acumulados hasta la fecha del informe.

Banktrack se destaca en este panorama como una herramienta que simplifica la creación y gestión del balance de situación. Con una interfaz intuitiva y funciones avanzadas de seguimiento financiero, ayuda a las empresas a mantener su información financiera actualizada y precisa, facilitando enormemente el proceso de elaboración del balance.

Entender el balance de situación es fundamental para cualquier negocio, y con la ayuda de Banktrack, este proceso se vuelve mucho más accesible. Así que, ya sea que estés empezando o buscando mejorar la gestión financiera de tu empresa, abrazar este documento es dar un paso hacia una gestión más inteligente y un futuro más próspero.

Componentes del Balance de Situación

Detalle de Activos: circulantes y no circulantes

Los activos son todo aquello que tu empresa posee y que tiene un valor. Se dividen en dos grandes grupos: circulantes y no circulantes.

Los activos circulantes son aquellos que se convertirán en efectivo en menos de un año o que ya lo están. Aquí hablamos de cosas como el efectivo en caja, las cuentas por cobrar, el inventario que planeas vender, etc.

Activos no circulantes, por otro lado, son inversiones a largo plazo, como propiedades, planta y equipo (conocidos en el argot financiero como 'activo fijo'), patentes o inversiones en otras empresas que no esperas convertir en efectivo en el corto plazo.

Explicación de Pasivos: corrientes y no corrientes

Luego vienen los pasivos, o lo que tu negocio debe. También se clasifican como corrientes o no corrientes.

Los pasivos corrientes son todas las deudas y obligaciones que deben pagarse en el transcurso de un año, como cuentas por pagar, salarios, impuestos y préstamos a corto plazo.

Los pasivos no corrientes son deudas a más largo plazo. Aquí entran cosas como préstamos bancarios a largo plazo, bonos emitidos por la empresa que vencen en más de un año, y otras obligaciones similares.

Comprensión del Patrimonio Neto

Finalmente, tenemos el patrimonio neto. Este es el 'valor' que los propietarios tienen en la empresa. Se calcula restando el total de pasivos del total de activos. Refleja lo que los accionistas poseen: capital social, reservas y los beneficios retenidos que no se han distribuido en forma de dividendos.

Aquí hay ejemplos simplificados de cada componente:

Preparación para el Balance de Situación

Antes de que puedas revelar la situación financiera de tu empresa con un Balance de Situación, necesitas reunir todos los datos relevantes. Esto significa hacer inventario de todos tus activos y pasivos, lo que a su vez requiere que tengas toda la documentación financiera a mano.

Cómo reunir la documentación necesaria

Comienza por compilar todas tus facturas, recibos de venta, extractos bancarios y documentos de préstamo. No olvides las inversiones y cualquier otro activo o pasivo significativo que pueda impactar en las finanzas de tu empresa. Herramientas como Banktrack pueden ser extremadamente útiles aquí, ya que te permiten digitalizar y almacenar documentos financieros de forma segura y accesible.

Establecimiento del período contable

El período contable es esencialmente el 'cuándo' de tu Balance de Situación. Normalmente, las empresas realizan este proceso al final del año fiscal, pero también puedes hacerlo mensual o trimestralmente. Asegúrate de que este período sea consistente para una comparación precisa año tras año o período tras período.

Consejos para mantener registros financieros ordenados

La organización es tu aliada. Implementa un sistema, ya sea digital o físico, que te permita mantener todos tus documentos financieros bien ordenados. Utiliza etiquetas claras, mantén la documentación actualizada y haz revisiones periódicas para asegurarte de que todo esté completo. Además, programas como Banktrack ofrecen soluciones de gestión financiera que categorizan automáticamente tus transacciones y te alertan sobre cualquier incongruencia.

Al mantener una documentación ordenada y al día, establecer un período contable claro y aprovechar las herramientas disponibles, la preparación de tu Balance de Situación será mucho menos intimidante. Y lo mejor de todo, tendrás una base sólida para tomar decisiones de negocio bien informadas.

El Proceso Paso a Paso

Instrucciones detalladas para listar activos

Para comenzar, debes identificar y listar todos tus activos. Comienza con los activos circulantes: efectivo en mano, en bancos, inversiones a corto plazo, inventarios y cuentas por cobrar. Luego, prosigue con los activos no circulantes como bienes inmuebles, maquinaria, equipo y cualquier otro activo a largo plazo.

- Efectivo y equivalentes de efectivo: Anota la cantidad de efectivo disponible inmediatamente.

- Cuentas por cobrar: Incluye todas las ventas o servicios que ya has facturado pero aún no has recibido el pago.

- Inventario: Evalúa tu inventario al costo o al valor de mercado, lo que sea menor.

- Activos a largo plazo: Suma el valor de cualquier propiedad o equipo menos la depreciación acumulada.

Guía para identificar y listar pasivos

Ahora, debes detallar tus pasivos, comenzando por los pasivos corrientes como cuentas por pagar, salarios pendientes, impuestos y préstamos a corto plazo. Continúa con pasivos no corrientes que incluyen préstamos a largo plazo y cualquier otra deuda que no se deba liquidar en el próximo año.

- Cuentas por pagar: Registra lo que debes a proveedores o acreedores a corto plazo.

- Deudas a corto plazo: Incluye cualquier préstamo o línea de crédito que deba pagarse en menos de un año.

- Pasivos a largo plazo: Aquí entrarán los compromisos financieros como hipotecas y bonos que tienen un vencimiento superior a un año.

Cálculo del patrimonio neto

El patrimonio neto es la diferencia entre tus activos y tus pasivos y representa el valor real de tu empresa. Para calcularlo, resta el total de tus pasivos del total de tus activos. Si el número es positivo, tienes un patrimonio neto positivo. Si es negativo, indica que tienes más deudas que activos, una señal de alerta que requiere atención.

Herramientas útiles para llevar a cabo el proceso

La creación manual de un Balance de Situación puede ser propensa a errores y muy consumidora de tiempo. Por suerte, hay herramientas como Banktrack que automatizan gran parte del proceso. Con Banktrack, puedes:

- Sincronizar automáticamente tus cuentas bancarias para importar transacciones.

- Clasificar tus activos y pasivos con ayuda de la inteligencia artificial.

- Generar informes en tiempo real que reflejen tu situación financiera actual.

Banktrack también ofrece gráficos intuitivos y análisis que te ayudan a visualizar tu situación financiera, facilitando la interpretación y el seguimiento a lo largo del tiempo.

Interpretando tu Balance de Situación

Cómo analizar los datos del balance

Cada cifra de tu Balance de Situación cuenta una historia. Por ejemplo, una alta cantidad de activos circulantes en comparación con los pasivos corrientes puede indicar una buena liquidez, lo que significa que tu empresa está en una posición sólida para cubrir sus deudas a corto plazo. Por otro lado, un alto nivel de deudas a largo plazo podría ser una señal de advertencia que requiere una estrategia para reducir pasivos.

Usar ratios financieros como el ratio de liquidez corriente (activos corrientes divididos entre pasivos corrientes) o el ratio de endeudamiento (pasivos totales divididos entre activos totales) puede proporcionarte una medida cuantitativa de la salud financiera de tu empresa.

Identificación de fortalezas y debilidades financieras

Los activos robustos y un patrimonio neto sólido son señales de fortaleza financiera. Significan que tu empresa tiene una buena base para crecer y es menos vulnerable a los shocks externos. Por otro lado, si tus pasivos exceden constantemente a tus activos, o si tienes un flujo de caja negativo, estas son debilidades financieras que podrían indicar problemas subyacentes, como una gestión de crédito deficiente o una inversión insuficiente en activos productivos.

Ejemplos de toma de decisiones basadas en el balance

Un análisis detallado del Balance de Situación te permite tomar decisiones estratégicas. Por ejemplo, si descubres que tienes una gran cantidad de efectivo disponible, podrías decidir invertir en nuevo equipo para aumentar la producción. O si encuentras que tus deudas a largo plazo son elevadas, podrías implementar una estrategia para refinanciar a tasas de interés más bajas o pagar algunos préstamos anticipadamente para reducir los intereses.

Herramientas como Banktrack pueden ser vitales aquí, ya que no solo simplifican la creación de tu Balance de Situación, sino que también pueden ofrecer análisis predictivos y comparativos. Esto te permite visualizar no solo dónde está tu negocio hoy, sino también proyectar cómo podrían verse tus finanzas en el futuro bajo diferentes escenarios.

Errores Comunes y Cómo Evitarlos

Un pequeño error en tu Balance de Situación puede desviarte significativamente de tu ruta financiera. Pero no te preocupes, aquí tienes una lista de errores comunes y cómo Banktrack te puede ayudar a navegar con seguridad.

Listado de errores frecuentes

1. Clasificación incorrecta: Mezclar activos circulantes con no circulantes, o pasivos corrientes con no corrientes, puede distorsionar la realidad de tu liquidez y salud financiera.

2. Olvidar registrar algunas transacciones: Un pago omitido o un ingreso no registrado puede causar un gran dolor de cabeza al final del período.

3. Sobreestimar el valor de los activos: A menudo, por optimismo o error, los activos pueden ser valorados más allá de su valor de mercado real, lo que lleva a una percepción errónea del patrimonio neto.

Consejos y mejores prácticas

Para mantener tu Balance de Situación en forma y libre de errores:

- Revisa regularmente: Realiza conciliaciones bancarias y verifica tus registros contra extractos bancarios con frecuencia.

- Valora correctamente tus activos: Utiliza métodos de valoración estándar y sé conservador en tus estimaciones.

- Capacitación continua: Mantén a tu equipo actualizado con las mejores prácticas contables y las regulaciones financieras vigentes.

¿Listo para llevar tu Balance de Situación al próximo nivel? Únete a Banktrack hoy y descubre cómo podemos hacer tu vida financiera más sencilla y tu negocio más fuerte. Con nuestra plataforma y soporte, estarás equipado para triunfar. ¡Comienza ahora y transforma tus números en decisiones poderosas!

Compartir este artículo

Artículos relacionados

¿Cómo controlar el cash flow en tu startup?

Aprende a controlar el flujo de caja en tu startup, las mejores estrategias para optimizar el cash flow y fortalecer tu tesorería de empresaDeclaración de la renta Autónomo 2023: Cuándo presentarla y fechas importantes

¿Estás preparando la Declaración de la Renta para el año fiscal 2023? Aquí encontrarás todo lo necesario para presentar la declaración de la renta a tiempo.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito