Guía para comenzar a rentabilizar tus ahorros

- Por qué dejar tu dinero parado es más arriesgado de lo que parece

- Qué debes definir antes de invertir un solo euro

- 8 Razones sobre por qué deberías rentabilizar tus ahorros

- ¿Necesito un fondo de emergencia para empezar a rentabilizar mis ahorros?

- ¿Qué tengo que saber antes de rentabilizar mis ahorros?

- Los 4 perfiles de inversor en 2026

- 1. Inversor conservador

- 2. Inversor moderado

- 3. Inversor dinámico

- 4. Inversor tolerante

- Los 8 tipos de inversión para rentabilizar los ahorros

- 1. Acciones

- 2. Bonos

- 3. Fondos de inversión

- 4. Fondos cotizados en bolsa

- 5. Bienes raíces

- 6. Criptomonedas

- 7. Commodities

- 8. Inversiones alternativas

- Cómo Banktrack puede ayudarte a rentabilizar tus ahorros de forma inteligente

- Visibilidad real de tu capacidad de inversión

- Optimización del dinero inactivo

- Control del riesgo desde la tesorería

- Integración con inversiones externas

- Reducción de costes financieros invisibles

- Como Banktrack puede ayudarte a rentabilizar ahorros

- Banktrack e Indexa Capital

- Conclusión

- Preguntas Frecuentes

- ¿Cuánto riesgo debo asumir para rentabilizar mis ahorros?

- ¿Cuáles son las mejores opciones de inversión para principiantes?

- ¿Cómo puedo minimizar los riesgos al rentabilizar mis ahorros?

Rentabilizar los ahorros es una estrategia clave para maximizar el rendimiento del dinero que se ha guardado a lo largo del tiempo.

En lugar de dejar que los ahorros permanezcan inactivos en una cuenta bancaria con bajo interés, existen diversas opciones para invertir y hacer que ese dinero genere mayores ganancias.

La rentabilización de los ahorros puede implicar invertir en instrumentos financieros como acciones, bonos, fondos mutuos, bienes raíces o incluso en cuentas de ahorro de alto rendimiento.

Cada opción tiene sus propios riesgos y beneficios, y la elección adecuada depende de los objetivos financieros, el perfil de riesgo y el horizonte temporal del inversor.

En este artículo vamos a contarte por qué deberías rentabilizar tus ahorros, los tipos de inversores y los medios en los que puedes invertir.

Por qué dejar tu dinero parado es más arriesgado de lo que parece

Muchas personas asocian “no invertir” con “no arriesgar”. Pero en realidad, mantener dinero inactivo implica un riesgo silencioso: la pérdida de valor por inflación.

Si la inflación es del 3 % anual y tu dinero no genera rendimiento, cada año puedes comprar menos con la misma cantidad. No lo notas de golpe, pero el impacto acumulado es enorme.

Rentabilizar tus ahorros significa:

- Proteger tu poder adquisitivo

- Generar ingresos adicionales

- Acelerar la consecución de metas

- Reducir dependencia del salario

- Aprovechar el interés compuesto

El interés compuesto es especialmente potente: ganar rendimientos sobre rendimientos hace que el crecimiento se acelere con el tiempo. Cuanto antes empieces, mayor es el efecto.

Qué debes definir antes de invertir un solo euro

Invertir sin claridad es como conducir sin destino.

Antes de mover tu dinero necesitas definir:

- Objetivos financieros: ¿Estás ahorrando para una casa? ¿Para jubilación? ¿Para generar ingresos pasivos? El objetivo determina el tipo de inversión.

- Horizonte temporal: No es lo mismo invertir a 2 años que a 20. Cuanto más largo el plazo, mayor capacidad para asumir volatilidad.

- Perfil de riesgo: ¿Te afecta emocionalmente una caída del 15 %? Tu tolerancia real al riesgo es más importante que la teórica.

- Diversificación: No concentrar todo en un único activo reduce el impacto de errores o malas rachas.

- Fiscalidad: Los impuestos afectan al rendimiento real. Entender el impacto fiscal es parte de la rentabilidad.

8 Razones sobre por qué deberías rentabilizar tus ahorros

- Tu dinero pierde valor con el tiempo: inflación reduce el valor real del dinero, es decir, que tu dinero no tendrá ahora el mismo valor que en un futuro. Invertir o depositar tus ahorros en instrumentos financieros que generen rendimientos te ayuda a mantener o incluso aumentar su valor.

- Genera ingresos adicionales: al rentabilizar tus ahorros, puedes generar ingresos adicionales sin necesidad de trabajar más. Por ejemplo, los intereses de un depósito bancario, los dividendos de acciones o los alquileres de propiedades pueden proporcionar un flujo constante de ingresos.

- Alcanza tus objetivos: rentabilizar tus ahorros te permitirá alcanzar antes tus objetivos, cómo comprar una casa, pagar la educación de tus hijos etc.

- No dependas de una única fuente: Al generar ingresos a partir de diferentes fuentes de inversión, reduces tu dependencia de un único ingreso, como tu salario. Esto te proporciona mayor estabilidad financiera y te protege en caso de perder tu empleo o enfrentar imprevistos.

- Acelera tu crecimiento: el interés compuesto te permite ganar intereses sobre los intereses previamente generados, lo que acelera el crecimiento de tus ahorros. Cuanto más tiempo mantengas invertidos sus ahorros, mayor será el efecto del interés compuesto.

- Aumenta tu patrimonio: invertir tus ahorros en activos que generan rendimientos, como acciones, bonos o bienes raíces, te permite aumentar tu patrimonio a largo plazo.

- Mejora tu calidad de vida: tener ahorros que generan rendimientos te permite disfrutar de una mayor calidad de vida.

- Aumenta tu fondo de emergencia: rentabilizar tus ahorros te proporciona un fondo de emergencia más sólido, al que recurrir en casos de crisis, como problemas de salud o reparaciones inesperadas en el hogar.

¿Necesito un fondo de emergencia para empezar a rentabilizar mis ahorros?

Es muy aconsejable que tengas un fondo de emergencia antes de empezar a rentabilizar tus fondos, esto es una cantidad de dinero ahorrada que no irá destinada a invertir si no que se convierte en una cantidad de la que podrás hacer uso si las cosas no van bien.

Un fondo de emergencia es útil por ejemplo si vas a invertir en productos que no son completamente líquidos y nos surge un imprevisto con el que necesitamos el dinero de manera urgente.

También será necesario si vas a invertir en activos de alto riesgo. Si pierdes todo tu dinero siempre tendrás un fondo con el que contar.

Se recomienda tener al menos fondos para poder afrontar los siguientes 6 o 12 meses en caso de emergencia, y poder cubrir gastos como alimentación, hipoteca o el día a día.

Tampoco recomendamos tener mucho dinero en el fondo de emergencia, pues perderías la oportunidad de sacarle rentabilidad.

Teniendo en cuenta que el dinero tiene que estar disponible para cualquier imprevisto lo aconsejable es que uses una cuenta remunerada, otra opción es depositar dinero en una cuenta de ahorro o en un depósito a plazo.

¿Qué tengo que saber antes de rentabilizar mis ahorros?

- Define tus metas: establece tus objetivos financieros a corto, medio y largo plazo. De esta manera podrás conocer tus necesidades y saber donde es mejor invertir.

- Conoce tu horizonte temporal: determina cuánto tiempo puedes permitirte tener tu dinero invertido. Las inversiones a corto plazo son más adecuadas para el dinero que vas a necesitar pronto, mientras que las de largo plazo pueden soportar mayor volatilidad y ofrecer mejores rendimiento.

- Evalúa tu perfil: piensa en cuánto riesgo estás dispuesto a asumir. Las inversiones con mayores potenciales de rentabilidad suelen tener mayor nivel de riesgo. Debes evaluar hasta qué nivel podrías sentirte cómodo con la posibilidad de fluctuaciones en el valor de tu inversión.

- Diversifica tu dinero: puedes diversificar tus inversiones en distintos tipos de activos (bienes raíces, fondos mutuos etc.) Esto ayuda a reducir el riesgo. No pongas todos tus ahorros en un solo tipo de inversión.

- Entiende en qué vas a invertir: conoce y curiosea hasta terminar de entender profundamente los productos que estás considerando. Puedes incluso buscar asesoramiento financiero.

- Revisa los impuestos: las ganancias de capital, dividendos y otras rentas pueden estar sujetas a impuestos. Conoce las implicaciones fiscales de tus inversiones y planifica en consecuencia.

Los 4 perfiles de inversor en 2026

1. Inversor conservador

Este perfil tiene una tolerancia al riesgo muy baja, busca minimizar el riesgo y proteger su capital, aceptando rendimientos más bajos a cambio de seguridad.

Su objetivo es mantener el valor de su inversión con el menor riesgo posible, y se centra en preservar el capital más que en obtener grandes rendimientos.

Estos inversores suelen tener un horizonte temporal más corto y prefieren inversiones que puedan garantizar la preservación del capital.

Prefiere productos como, depósitos a plazo fijo, bonos gubernamentales de alta calidad, fondos de inversión de renta fija, cuentas de ahorro con alta rentabilidad, certificados de depósito.

2. Inversor moderado

Este perfil tiene una tolerancia al riesgo media. Está dispuesto a asumir un nivel moderado de riesgo para obtener un equilibrio entre seguridad y crecimiento.

Busca un crecimiento razonable del capital mientras mantiene una parte de su cartera en inversiones más seguras para protegerse contra la volatilidad.

Suelen tener un horizonte temporal que les permite asumir cierta volatilidad para lograr sus objetivos financieros.

Diversifica su cartera entre activos seguros y de mayor riesgo como fondos mixtos, acciones de empresas estables, bonos corporativos de calidad, fondos de inversión equilibrados, ETFs diversificados.

3. Inversor dinámico

Este perfil quiere aprovechar las oportunidades del mercado y está dispuesto a asumir riesgos para obtener mayores rendimientos.

Quiere maximizar el crecimiento del capital con un enfoque más agresivo y una mayor exposición a activos de alto riesgo.

Los inversores están dispuestos a soportar la volatilidad del mercado con la esperanza de obtener mejores rendimientos a largo plazo.

Puede invertir en acciones de crecimiento, fondos de inversión en mercados emergentes, criptomonedas, fondos de capital riesgos, inversiones en startups y empresas de alto potenciaol.

4. Inversor tolerante

Tiene una tolerancia muy alta, su objetivo es obtener altos rendimientos a través de inversiones arriesgadas, con la comprensión de que puede haber una alta posibilidad de pérdidas.

Estos suelen tener una visión a largo plazo y están preparados para afrontar grandes fluctuaciones en el valor de sus inversiones.

Se enfoca en activos volátiles y especulativos como acciones en mercados emergentes, opciones y futuros, criptomonedas y activos digitales, inversiones en startups, fondos de inversión de alto riesgo.

Los 8 tipos de inversión para rentabilizar los ahorros

1. Acciones

Representan una participación en la propiedad de una empresa. Los accionistas pueden obtener beneficios a través de dividendos (pagos periódicos de utilidades de la empresa o apreciación del precio de las acciones.

El riesgo es alto, ya que pueden ser volátiles en su precio y no garantizan dividendos. A su vez, puede traer altos rendimientos y participación en el crecimiento de la empresa.

El riesgo de pérdida del capital es alto.

2. Bonos

Los bonos son instrumentos de deuda emitidos por gobiernos o empresas. Al comprar un bono, prestas dinero a la entidad emisora a cambio de pagos de intereses periódicos y el reembolso principal al rendimiento.

El riesgo es moderado, depende de la solvencia del emisor.

Permite ingresos regulares a través de intereses y menor volatilidad en comparación con las acciones, pero los rendimientos generalmente son más bajos.

3. Fondos de inversión

Los fondos de inversión agrupan dinero de varios inversores para invertir en una cartera diversificada de activos, como acciones, bonos, bienes raíces, entre otros. Existen varios tipos, como fondos mutuos, fondos indexados y fondos de inversión cotizados (ETFs)

El riesgo varía según el tipo de fondo, los de acciones tienen mas riesgo que los fondos de bonos.

4. Fondos cotizados en bolsa

Los ETFs son fondos de inversión que se negocian en bolsa de valores como si fueran acciones. Replican un índice, sector o clase de activo específico.

Su riesgo es variable. Algunos pueden ser más volátiles que otros dependiendo de su enfoque.

Entre sus ventajas está la liquidez, es decir, que se pueden comprar y vender durante el día de negociación.

Su mayor desventaja es que tiene comisiones de transacción.

5. Bienes raíces

La inversión en bienes raíces implica comprar propiedades para obtener ingresos por alquiler o para aprovechar la apreciación del valor con el tiempo.

Su riesgo depende de la ubicación, del mercado inmobiliario y la gestión de la propiedad.

Puede generar ingresos estables a través de alquileres y apreciación del valor.

Su desventaja es básicamente que requiere una inversión importante al inicio y que puede ser menos líquida. Además de que requiere una gestión activa.

6. Criptomonedas

Estas son monedas digitales que utilizan criptografía para asegurar transacciones. Ejemplos incluyen Bitcoin, Ethereum u otras altcoins.

El riesgo es muy alto, las criptomonedas son muy volátiles y están sujetas a cambios regulatorios y de mercados.

Tienen el potencial de tener altos rendimientos y la posibilidad de participar en innovaciones tecnológicas. El contra es que su volatilidad es extrema, falta regulación y el riesgo de pérdida es total.

7. Commodities

Los commodities son bienes básicos que se negocian en mercados de materias primas, como petróleo, oro, plata y productos agrícola.

Los precios de los commodities pueden ser muy volátiles y están influenciados por factores globales como la oferta y la demanda.

8. Inversiones alternativas

Los fondos de pensiones son planes de ahorro para la jubilación que suelen ofrecer ventajas fiscales.

Los fondos de pensiones invierten en una variedad de activos y proporcionan beneficios en función de las aportaciones y el rendimiento de las inversiones.

Su riesgo varía según el tipo de fondo de pensiones y la estrategia de inversión.

Tiene ciertas limitaciones en el acceso a los fondos antes de la jubilación y posible riesgo de inversión.

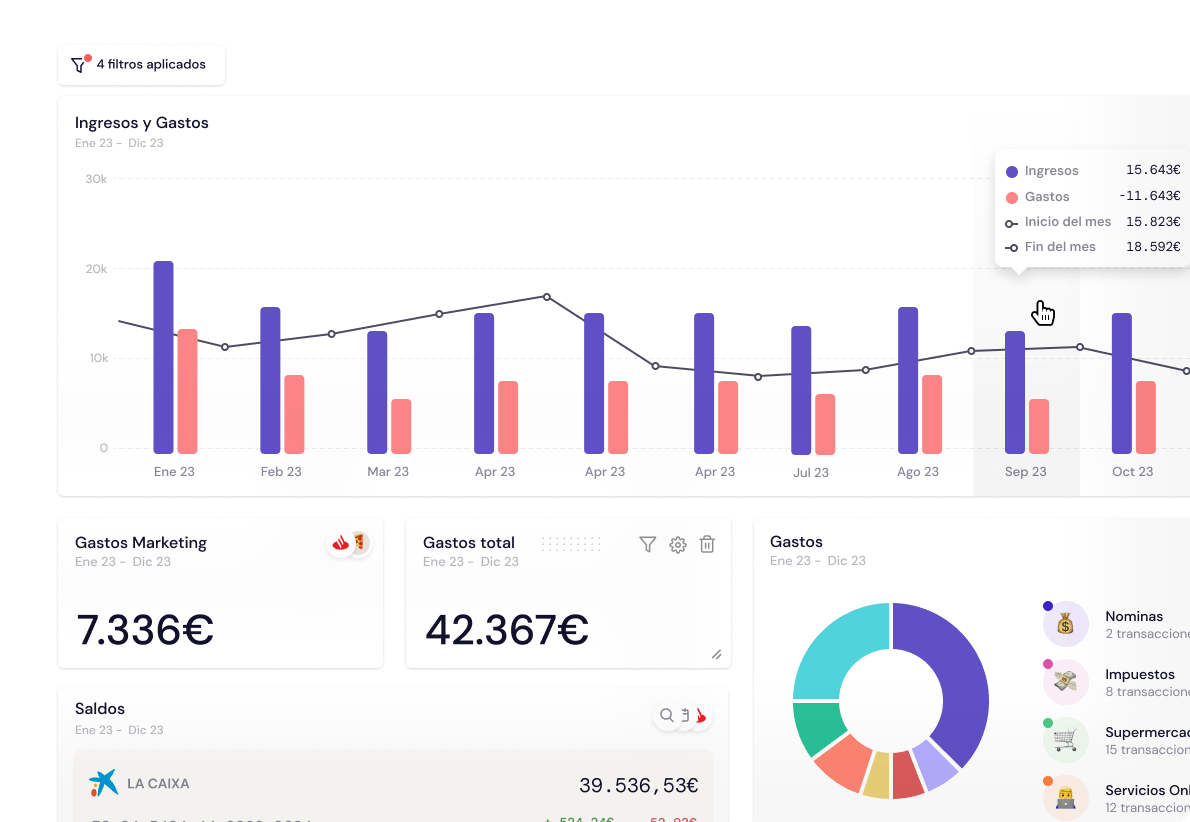

Cómo Banktrack puede ayudarte a rentabilizar tus ahorros de forma inteligente

Rentabilizar ahorros no es solo elegir activos. Es gestionar liquidez, excedentes y decisiones con datos reales.

Aquí es donde Banktrack aporta una capa estratégica que muchas personas pasan por alto.

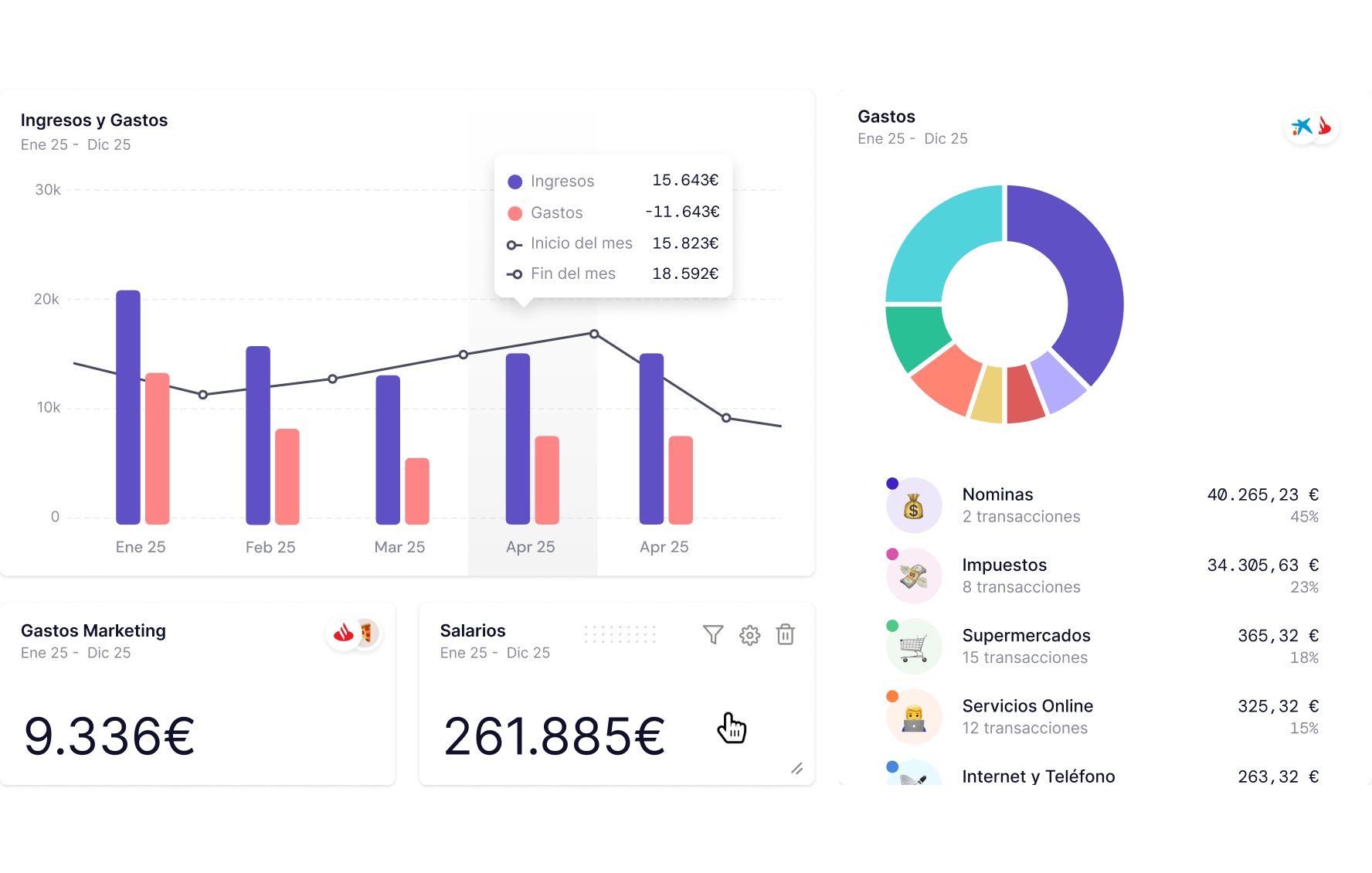

Visibilidad real de tu capacidad de inversión

Antes de invertir necesitas saber cuánto dinero puedes mover sin comprometer tu estabilidad.

Banktrack te permite tener una visión consolidada de todas tus cuentas bancarias en un solo panel. Esto te ayuda a identificar excedentes reales de liquidez.

No lo que “crees” que sobra. Lo que realmente sobra después de compromisos, pagos recurrentes e impuestos.

Invertir sin esta claridad puede generar tensiones innecesarias.

Optimización del dinero inactivo

Muchas personas tienen dinero parado simplemente porque no saben cuánto necesitan mantener en caja.

Con análisis de flujos de entrada y salida, puedes identificar patrones de gasto y decidir qué parte de tu dinero puede destinarse a inversiones a corto, medio o largo plazo.

Reducir dinero ocioso mejora automáticamente la rentabilidad global.

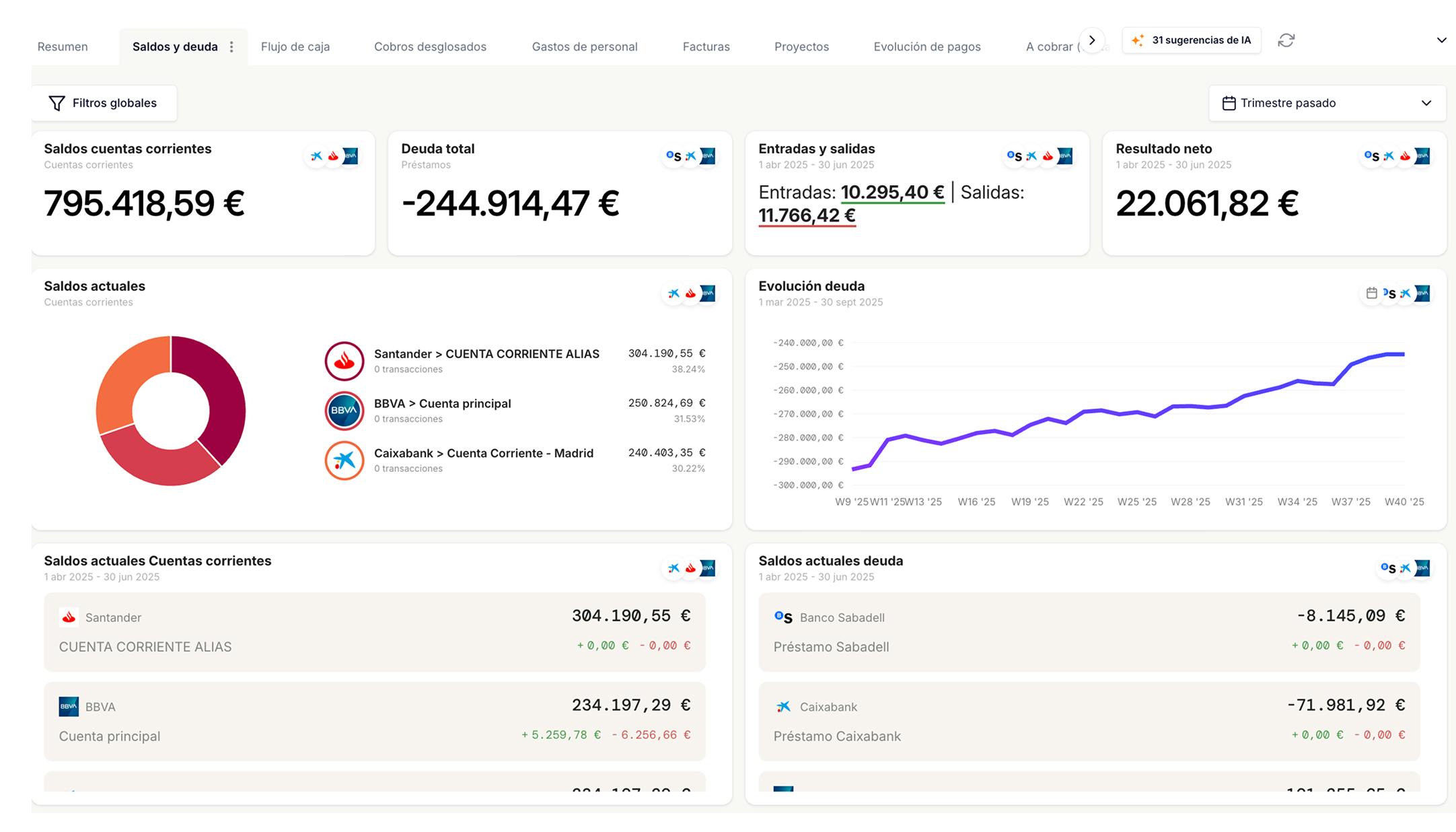

Control del riesgo desde la tesorería

Invertir sin control de liquidez es un error frecuente.

Si concentras demasiado capital en activos poco líquidos, puedes verte obligado a vender en mal momento.

Banktrack permite anticipar necesidades de caja futuras mediante previsiones de tesorería por escenarios.

Esto te ayuda a decidir:

- Qué porcentaje mantener líquido

- Qué parte destinar a inversiones a corto plazo

- Cuándo es prudente asumir mayor exposición

Invertir con previsión reduce errores emocionales.

Integración con inversiones externas

Si trabajas con plataformas de inversión como Indexa Capital u otros gestores automatizados, tener una visión consolidada de todo tu patrimonio financiero es clave.

Banktrack permite centralizar información financiera y construir dashboards personalizados donde puedes visualizar cómo encajan tus inversiones dentro de tu estructura total.

No solo ves rendimientos. Ves impacto en tu situación global.

Reducción de costes financieros invisibles

Comisiones bancarias, gastos ocultos, intereses mal negociados. Todo eso afecta la rentabilidad real de tus ahorros.

Reducir costes mejora tu rentabilidad sin asumir más riesgo.

Banktrack ayuda a identificar patrones de gasto financiero que muchas veces pasan desapercibidos.

Rentabilizar no siempre es ganar más. A veces es pagar menos.

Como Banktrack puede ayudarte a rentabilizar ahorros

- Optimización de liquidez: Banktrack permite gestionar eficientemente la liquidez de tus fondos. Puedes identificar las mejores oportunidades para invertir el excedente de tesorería y minimizar el impacto de la inactividad de los fondos, asegurando que tu dinero esté trabajando para ti de la mejor manera posible.

- Monitoreo de cuentas y flujos de caja: proporciona visibilidad centralizada sobre tus cuentas bancarias y flujos de caja. Esto te ayuda a tomar decisiones informadas sobre cómo y cuándo mover tus fondos para maximizar los rendimientos y gestionar el riesgo.

- Gestión de inversiones a corto plazo: Banktrack facilita la gestión de inversiones a corto plazo, como depósitos a plazo o instrumentos de mercado monetario. Esto asegura que puedas aprovechar oportunidades de inversión a corto plazo sin comprometer la liquidez necesaria.

- Optimización de costos bancarios: la herramienta puede ayudarte a identificar y reducir costos asociados con la gestión de tesorería, como comisiones bancarias y tasas de interés, lo que indirectamente puede mejorar la rentabilidad de tus ahorros.

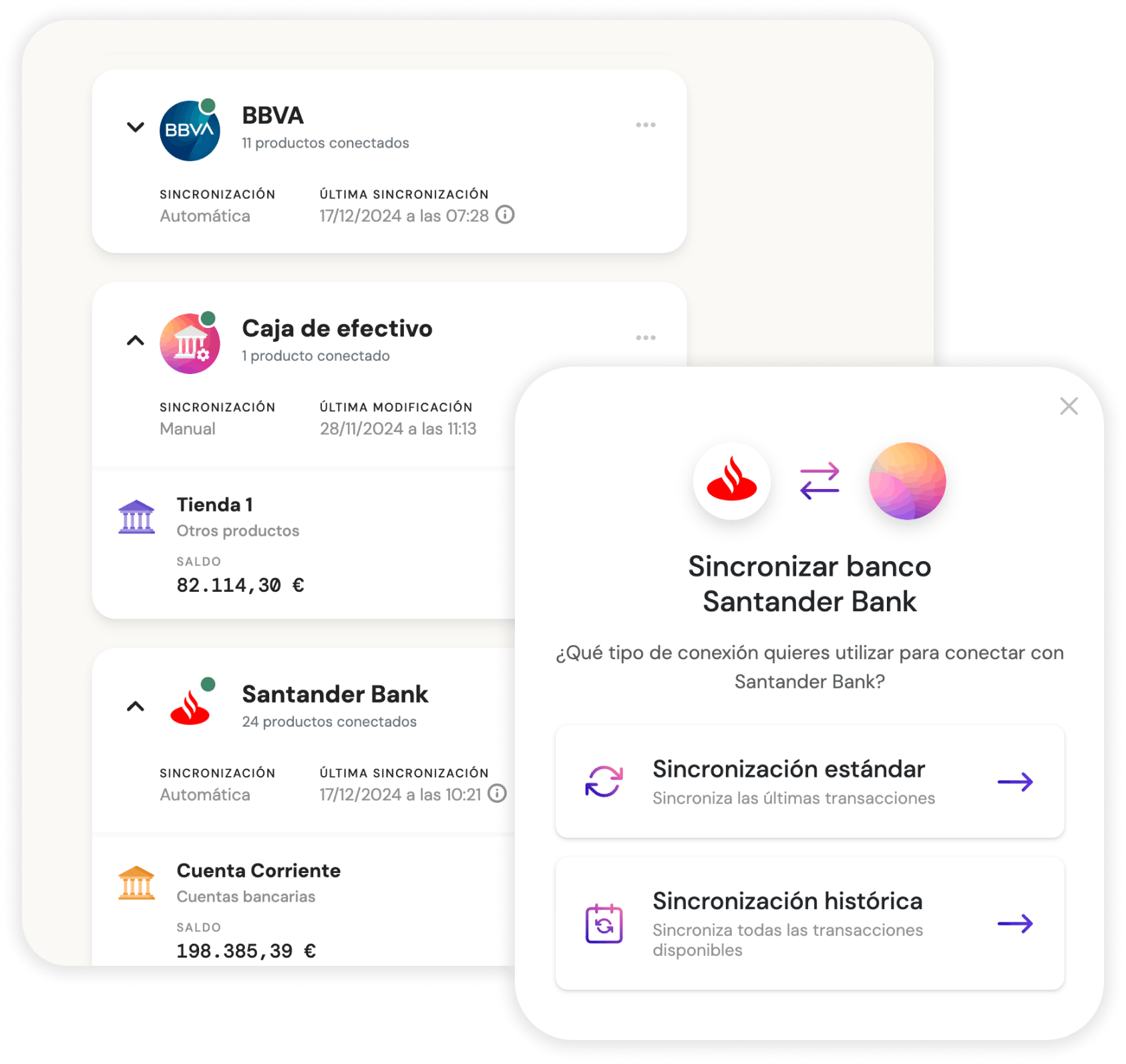

Banktrack e Indexa Capital

Los fondos indexados a través de Robo Advisors son una de las formas con menos riesgos de invertir.

Los Robo Advisors a través de algoritmos evalúan tu perfil de riesgo inversor y te enseñan cual es la forma de invertir que mejor se adapta a ti.

Una vez hecho, estos se encargan de tu seguimiento y rebalanceo periódico.

En Banktrack puede encontrar Indexa Capital. Gracias a ello puedes crear automatizaciones, panel de vistas, alertas e informes con todos tus productos de Indexa Capital y tener todas tus inversiones controladas.

Conclusión

Rentabilizar tus ahorros no va de buscar la inversión perfecta, sino de tener un plan: objetivos claros, un fondo de emergencia y una estrategia que puedas mantener sin agobios.

Cuando sabes cuánto puedes invertir de verdad, reduces el dinero parado y controlas tu liquidez, las decisiones se vuelven más simples y menos emocionales. Y si además tienes visibilidad de tus cuentas y tus movimientos en un solo sitio con Banktrack, puedes anticiparte, evitar errores típicos y hacer que tu dinero trabaje con más sentido.

Preguntas Frecuentes

¿Cuánto riesgo debo asumir para rentabilizar mis ahorros?

La cantidad de riesgo a asumir depende de tu perfil de inversor y objetivos. Inversores conservadores deben optar por activos de bajo riesgo como bonos gubernamentales o depósitos a plazo.

Inversores moderados pueden equilibrar su cartera entre acciones y bonos, mientras que los inversores agresivos, con un horizonte a largo plazo, pueden considerar activos de alta volatilidad como acciones de crecimiento y criptomonedas para potenciales rendimientos elevados.

¿Cuáles son las mejores opciones de inversión para principiantes?

Para principiantes, los fondos indexados y ETFs son recomendables por su diversificación y bajos costos.

Ofrecen exposición a un amplio rango de activos sin requerir una gestión activa. Los fondos de inversión balanceados también son una opción sólida, ya que combinan diferentes tipos de activos para mitigar el riesgo.

Mantener una parte en instrumentos de bajo riesgo como depósitos a plazo también puede proporcionar estabilidad.

¿Cómo puedo minimizar los riesgos al rentabilizar mis ahorros?

Para minimizar riesgos, diversifica tu cartera entre diferentes clases de activos y sectores. Realiza un análisis exhaustivo antes de invertir y ajusta tu estrategia conforme a cambios en el mercado y en tu situación personal.

Mantén un fondo de emergencia para evitar la necesidad de vender activos en momentos desfavorables y revisa periódicamente tu cartera para alinearla con tus objetivos financieros a largo plazo.

Compartir este artículo

Artículos relacionados

La importancia de los estados financieros de una empresa

¿Sabes interpretar los estados financieros de tu empresa? Aprende a usarlos a tu favor y toma decisiones estratégicas que garanticen el crecimiento y estabilidad.Cuáles son los gastos médicos deducibles en la renta de 2026

¿Sabías que puedes deducirte algunos gastos médicos en la renta de 2026? Te contamos como y cuáles puedes deducirte.Mejores 9 software de facturación para startups en 2026

Las startups viven de la velocidad y la capacidad de escalar sin fricciones. Por eso elegir un buen software de facturación no es solo una decisión técnica.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito