Ciclo de conversión de efectivo: claves para mejorar tu liquidez

- ¿Qué es el ciclo de conversión de efectivo?

- Cómo calcular el ciclo de conversión de efectivo

- Ejemplo para calcular el ciclo de conversión de efectivo

- Cómo banktrack puede ayudarte

- Estrategias para optimizar el ciclo de conversión de efectivo

- Preguntas frecuentes sobre el ciclo de conversión de efectivo

- ¿Cómo afecta la estacionalidad a la estrategia de optimización del ciclo de conversión de efectivo?

- ¿Cómo se puede utilizar el análisis del ciclo de conversión de efectivo para evaluar la eficiencia operativa?

- ¿Qué impacto tiene un CCE prolongado en la estrategia de inversión de una empresa?

- ¿Cómo se pueden integrar los datos del ciclo de conversión de efectivo con otras métricas financieras clave?

- ¿Cuáles son las mejores prácticas para ajustar las políticas de crédito sin perjudicar la relación con los clientes?

En el mundo empresarial, el tiempo es dinero, y pocas métricas lo capturan tan bien como el Ciclo de Conversión de Efectivo (CCE).

Este indicador, a menudo pasado por alto, revela cuánto tiempo tiene una empresa en transformar sus inversiones en inventario y cuentas por cobrar en dinero en efectivo real y disponible.

Más que un simple número, el CCE es una brújula financiera que orienta a las empresas en la búsqueda de una gestión eficiente del capital de trabajo.

Comprenderlo y optimizarlo no solo mejora la liquidez, sino que también puede ser la clave para desbloquear un crecimiento más rápido y sostenible.

En este artículo te contaremos qué es el ciclo de efectivo y que maneras existen para optimizarlo.

¿Qué es el ciclo de conversión de efectivo?

El ciclo de conversión de efectivo (CCE) es un indicador financiero que mide el tiempo que tarda una empresa en convertir sus inversiones en inventario y otros recursos en efectivo a través de las ventas. También se le conoce como ciclo de caja o ciclo operativo neto.

El CCE es crucial porque ayuda a entender cuán eficientemente una empresa maneja su capital de trabajo.

Un ciclo más corto indica que la empresa recupera su inversión en inventario más rápidamente, lo que generalmente es positivo para su liquidez y rentabilidad.

Un ciclo más largo puede indicar problemas de eficiencia o dificultades en la gestión del inventario o las cuentas por cobrar.

Cómo calcular el ciclo de conversión de efectivo

El ciclo de conversión de efectivo se calcula mediante la siguiente fórmula:

CCE = DPI + DPC - DPP

Donde

- DPI (días de periodo de inventario): es el tiempo promedio que la empresa tarda en vender su inventario.

- DPC (días de periodo de cobro): es el tiempo promedio que tarda en cobrar a los clientes después de realizar una venta.

- DPP (días de periodo de pago): es el tiempo promedio que la empresa tarda en pagar a sus proveedores

Interpretación

- Ciclo positivo: indica que la empresa está financiando su inventario o cuentas por cobrar durante un período antes de recibir el efectivo de las ventas.

- Ciclo negativo: puede suceder cuando la empresa cobra a sus clientes más rápido de lo que paga a sus proveedores, lo cual es favorable para la liquidez.

Ejemplo para calcular el ciclo de conversión de efectivo

Para calcular el ciclo de conversión de efectivo (CCE), vamos a usar un ejemplo sencillo con datos hipotéticos:

ElectroEspaña S.L se dedica a la compra y venta de productos electrónicos como teléfonos móviles, ordenadores y accesorios.

La empresa quiere analizar su ciclo de efectivo para optimizar su flujo de caja y asegurarse de que su operación diaria no se vea comprometida por falta de liquidez.

Datos financieros de la empresa:

- Inventario promedio: 120,000 €

- Costo de ventas anual: 720,000 €

- Cuentas por cobrar promedio: 60,000 €

- Ventas anuales: 960,000 €

- Cuentas por pagar promedio: 36,000 €

- Compras anuales: 480,000 €

Paso 1: Calcula los componentes del CCE

Días de periodo de inventario (DPI)

El DPI mide el tiempo promedio que la empresa tarda en vender su inventario

DPI = (inventario promedio / costo de ventas anual) x 365

DPI = (120,000 € / 720,000 €) X 365 = 60.83 días

Días de periodo de pago (DPP)

El DPP mide el tiempo promedio que tarda ElectroEspaña en cobrar sus cuentas por cobrar.

DPC = (cuentas por cobrar promedio / ventas anuales) x 365

DPC = (60,000 / 960,000) x 365= 22.81 días

Días de periodo de pago (DPP)

El DPP mide el tiempo promedio que tarda ElectroEspaña S.L en pagar a sus proveedores.

DPP = (cuentas por pagar promedio / compras anuales) x 365

DPP = (36,000 / 480,000) X 365 = 27,38 días

Paso 2: calcular el ciclo de conversión de caja

CCE = DPI + DPC - DPP

CCE = 60,83 + 22,81 - 27,38 = 56,26 días.

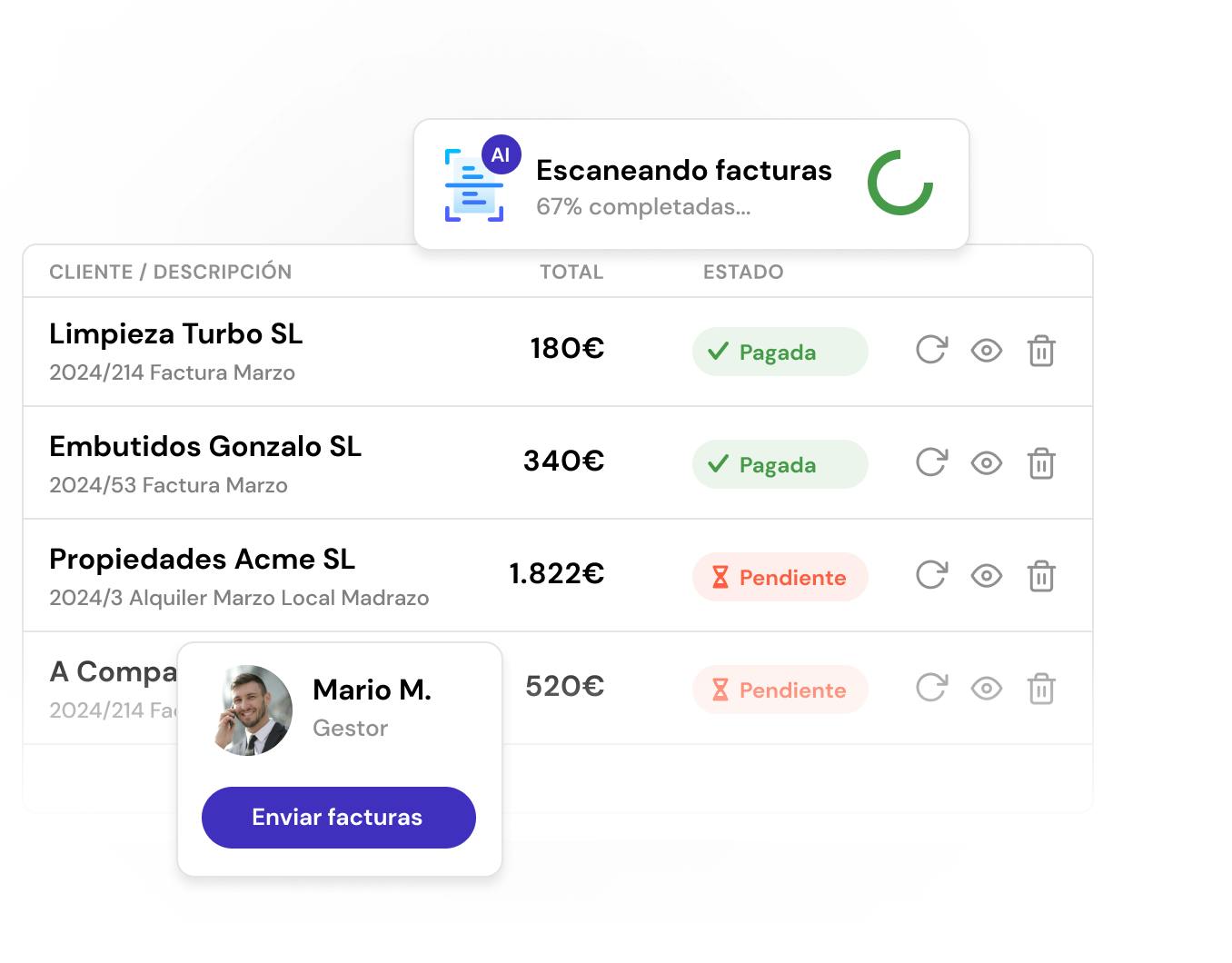

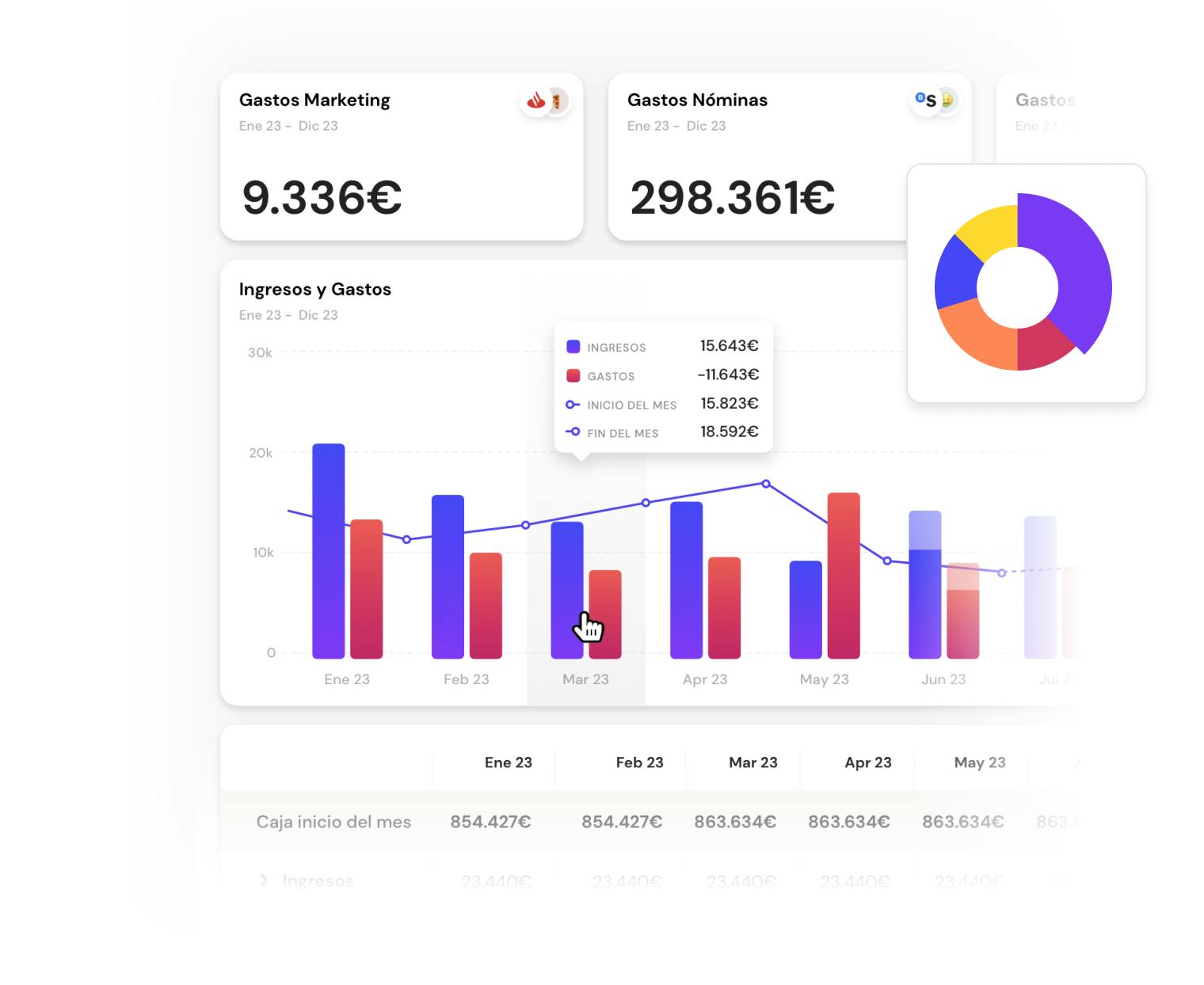

Cómo banktrack puede ayudarte

- Monitoreo de flujo de caja: Banktrack te permite monitorear en tiempo real tus flujos de efectivo y saldos bancarios. Esto te ayuda a tener una visión clara de tu situación de liquidez, permitiéndote prever y gestionar mejor tus necesidades de efectivo.

- Gestión de cuentas por cobrar: la herramienta puede integrar información sobre cuentas por cobrar, ayudándote a rastrear pagos pendientes y vencidos. Esto te permite tomar medidas proactivas para acelerar el cobro de cuentas y reducir el tiempo que tardas en convertir ventas en efectivo.

- Gestión de inventarios: aunque Banktrack no gestiona directamente el inventario, al tener una visión clara de tus flujos de efectivo y saldos bancarios, puedes optimizar el nivel de inventario para evitar exceso o falta de stock, lo cual afecta el ciclo de conversión de efectivo.

- Planificación de tesorería: la planificación y previsión de tesorería que ofrece Banktrack te permite anticipar necesidades de efectivo y gestionar de manera efectiva el capital de trabajo. Puedes prever cuándo necesitarás efectivo adicional y planificar cómo obtenerlo de manera oportuna.

- Gestión de pagos: Banktrack facilita la gestión de pagos a proveedores, lo que te permite optimizar tus plazos de pago. Al alinear tus pagos con tus ciclos de cobro, puedes mejorar tu ciclo de conversión de efectivo negativo.

- Optimización de la gestión bancaria: la herramienta te ayuda a consolidar y gestionar las cuentas bancarias, optimizando el uso de fondos y reduciendo costos bancarios. Puedes gestionar las transferencias y reconciliaciones de manera más eficiente.

- Análisis y reportes: Banktrack ofrece análisis y reportes detallados sobre el rendimiento de tu tesorería. Esto te permite identificar tendencias, evaluar la efectividad de tus estrategias de gestión de efectivo y tomar decisiones informadas para mejorar el ciclo de conversión de caja.

Estrategias para optimizar el ciclo de conversión de efectivo

1. Reducción de días de periodo de inventario (DPI)

- Mejora en la gestión de inventario: utiliza sistemas de gestión de inventario más eficientes, como el Just-In-Time (JIT) , para reducir los niveles de inventario sin afectar la capacidad de satisfacer la demanda.

- Análisis de inventario: realiza un análisis de inventario regular para identificar productos de baja rotación y ajustar los pedidos en consecuencia.

- Optimización de proveedores: trabaja con proveedores para mejorar la previsibilidad y la puntualidad en las entregas, reduciendo la necesidad de mantener grandes cantidades de inventario.

- Promociones y ventas: ofrece descuentos o promociones para mover inventario lento y evitar acumulaciones innecesarias.

2. Aceleración de días de periodo de cobro (DPC)

- Facturación automática y eficiente: emite facturas de manera oportuna y asegúrate de que sean claras y precisas para evitar retrasos en el cobro.

- Condiciones de pago: ofrece incentivos para pagos anticipados, como descuentos por pronto pago, para motivar a los clientes a pagar más rápido.

- Gestión de cuentas por cobrar: implementa un sistema de seguimiento de cuentas por cobrar y realiza recordatorios y seguimientos regulares con los clientes.

- Evaluación de crédito: revisa y ajusta las políticas de crédito para asegurarte de que sólo se otorgue crédito a clientes con un buen historial de pagos.

3. Extensión del días de periodo de pago (DPP)

- Negociación con proveedores: negocia términos de pago más largos con tus proveedores para extender el tiempo antes de que necesites pagar las facturas.

- Optimización de condiciones de pago: aprovecha las oportunidades para utilizar los términos de pago favorables, como descuentos por pagos retrasados que puedan ofrecer algunos proveedores.

- Gestión de relaciones con proveedores: mantén una buena relación con los proveedores para facilitar la negociación de condiciones más favorables.

4. Mejoras en la gestión del capital de trabajo

- Presupuestación y planificación: implementa una planificación financiera rigurosa para prever las necesidades de efectivo y evitar sorpresas que puedan afectar el ciclo de conversión.

- Análisis de flujo de caja: realiza análisis regulares del flujo de caja para identificar y abordar posibles brechas de liquidez.

- Financiamiento a corto plazo: utiliza líneas de crédito o préstamos a corto plazo para cubrir las necesidades de efectivo sin afectar el ciclo de conversión.

5. Uso de tecnología y herramientas

- Software de gestión financiera: utiliza software de gestión de inventario, contabilidad y facturación para automatizar procesos y mejorar la eficiencia en la gestión del ciclo de conversión.

- Análisis de datos: emplea herramientas de análisis de datos para obtener información sobre patrones de ventas, inventario y tiempos de cobro para tomar decisiones informadas.

Preguntas frecuentes sobre el ciclo de conversión de efectivo

¿Cómo afecta la estacionalidad a la estrategia de optimización del ciclo de conversión de efectivo?

La estacionalidad puede provocar fluctuaciones en inventario y ventas. Para mitigar su impacto, implementa técnicas de pronóstico precisas, ajusta tus niveles de inventario con antelación y utiliza financiamiento a corto plazo durante picos de demanda para mantener la liquidez.

¿Cómo se puede utilizar el análisis del ciclo de conversión de efectivo para evaluar la eficiencia operativa?

Un CCE más corto indica una gestión operativa eficiente. Analiza cada componente del CCE (DPI, DPC, DPP) para identificar cuellos de botella.

Por ejemplo, un aumento en el DPI puede sugerir problemas en la rotación de inventario, lo que indica la necesidad de optimización en la gestión de inventario.

¿Qué impacto tiene un CCE prolongado en la estrategia de inversión de una empresa?

Un CCE prolongado puede limitar la capacidad de una empresa para invertir en nuevas oportunidades debido a la falta de liquidez.

Evaluar el CCE ayuda a determinar si es necesario ajustar la estrategia de inversión o buscar fuentes adicionales de financiamiento para mejorar el flujo de efectivo.

¿Cómo se pueden integrar los datos del ciclo de conversión de efectivo con otras métricas financieras clave?

Integra el CCE con métricas como el retorno sobre la inversión (ROI) y el margen de utilidad para obtener una visión completa de la eficiencia operativa y la rentabilidad.

Por ejemplo, una mejora en el CCE puede aumentar la capacidad de inversión y, por ende, el ROI, mientras que un CCE alto puede indicar que el capital está atado a procesos no rentables.

¿Cuáles son las mejores prácticas para ajustar las políticas de crédito sin perjudicar la relación con los clientes?

Ajusta las políticas de crédito mediante la segmentación de clientes, ofreciendo incentivos por pronto pago y utilizando análisis de crédito para adaptar las condiciones.

Comunica claramente los cambios y busca un equilibrio entre condiciones atractivas y protección del flujo de efectivo, manteniendo la satisfacción del cliente.

Compartir este artículo

Artículos relacionados

Fondos propios: qué son y como usarlos en tu empresa

Descubre qué son los fondos propios y cómo gestionarlos para impulsar tu empresa. Aprende a optimizar tu capital y maximizar el crecimiento con una base financiera sólida y estratégica.Gastos operativos de un hotel: cuáles son y como reducirlos

¡Te contamos cuales son los gastos operativos de un hotel! Reducir estos gastos es crucial para aumentar la rentabilidad. Implementar tecnología eficiente, optimizar los recursos y negociar mejores tarifas con proveedores son algunas estrategias efectivas para lograrlo.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito