Como hacer la conciliación bancaria: ejemplos y herramientas

- ¿Qué es la conciliación bancaria?

- Ventajas de la conciliación bancaria a largo plazo

- Mejora de la confianza y reputación empresarial

- Optimiza tu planificación financiera estratégica

- Consigue reducir tus costes operativos a largo plazo

- Fortalece el control interno y la gobernanza corporativa

- 10 conceptos básicos que debes conocer sobre la conciliación bancaria

- Tipos de diferencias: ejemplos de conciliación bancaria

- Diferencias temporales

- Diferencias permanentes

- ¿Quién debe hacer la conciliación bancaria?

- Paso a paso sobre cómo realizar la conciliación bancaria

- Paso 1: recolección de datos

- Paso 2: preparación

- Paso 3: comparación paso a paso

- Paso 4: ajuste de registros

- Paso 5: uso del software y herramientas automatizadas

- Como Banktrack puede ayudarte con la conciliación bancaria

- Escaneo de facturas con tecnología OCR

- Visibilidad centralizada y gestión de flujo de efectivo

- Automatización de procesos financieros

- Análisis avanzado y reportes detallados

- Mejora de la gestión del riesgo financiero

- Eficiencia en la colaboración y la revisión

- Otros software de conciliación bancaria

- QuickBooks

- Xero

- Contabilidad Online (de Sage)

- Finagraph (en conjunto con BillerDirect)

- Buenas prácticas para realizar una conciliación bancaria

- Preguntas y respuestas frecuentes sobre la conciliación bancaria

- ¿Cómo se gestionan las diferencias por comisiones bancarias no registradas?

- ¿Qué pasos seguir si se encuentran transacciones duplicadas durante la conciliación?

- ¿Cómo se manejan las diferencias causadas por errores en la tasa de cambio en transacciones internacionales?

La conciliación bancaria es otra pieza más del puzzle que, si se hace bien, asegura la buena gestión de una empresa y un control financiero óptimo.

El proceso consiste en verificar y alinear los registros contables internos con los extractos bancarios, contribuyendo a una visión clara y precisa del flujo de efectivo, facilitando la toma de decisiones estratégicas y protegiendo la integridad de las finanzas corporativas.

En este artículo te ofrecemos una guía completa sobre la conciliación bancaria paso a paso, sobre qué es y todo lo que necesitas para hacerlo bien.

Antes de nada, te dejamos este video para que tengas claro todos los conceptos básicos que necesitas para tus registros contables.

¿Qué es la conciliación bancaria?

La conciliación bancaria es un proceso que realizan todas las empresas (o al menos deberían) que consiste en comparar, verificar y asegurar que todos los registros contables internos coinciden con los extractos bancarios proporcionados por el banco.

Este proceso sirve para ayudar a identificar y corregir cualquier discrepancia que haya entre los libros contables y las transacciones y conocer cuál ha sido el motivo por el que se ha generado esta diferencia.

Este proceso no es obligatorio para las empresas, pero es muy aconsejable que lo realicen.

La conciliación bancaria cumple varios roles importantes dentro de la gestión financiera empresarial:

- Control de finanzas: ayuda a la empresa a llevar un control de sus cuentas bancarias y asegura que los registros contables internos reflejen la realidad financiera.

- Detección de errores: ya sea en los registros contables internos o en los extractos bancarios, como transacciones duplicadas, montos incorrectos o registros olvidados.

- Prevención de fraude: si se hace bien, las empresas podrán detectar transacciones no autorizadas o fraudulentas, ya que cualquier discrepancia entre los registros internos y los extractos bancarios puede ser señal de actividades sospechosas.

- Mejora de la estrategia: una conciliación bancaria precisa te ayuda a asegurar que la empresa tenga una visión clara de su posición financiera, algo clave para una toma de decisiones informada.

Ventajas de la conciliación bancaria a largo plazo

Mejora de la confianza y reputación empresarial

A largo plazo, la conciliación bancaria regular contribuye a construir una reputación sólida de transparencia y responsabilidad financiera.

Un informe de Edelman Trust Barometer indica que las empresas con una gestión financiera clara y transparente tiene un 33% más de probabilidades de atraer inversiones y alianzas estratégicas a largo plazo.

Optimiza tu planificación financiera estratégica

La conciliación bancaria no solo resuelve discrepancias inmediatas, también proporciona datos precisos fundamentales para la planificación financiera a largo plazo.

Con un historial claro y preciso de las transacciones bancarias, las empresas pueden hacer proyecciones más acertadas, diseñar estrategia de inversión con menos riesgo y gestionar el capital de manera más eficiente.

Consigue reducir tus costes operativos a largo plazo

La implementación de un proceso de conciliación bancario riguroso y constante ayuda a identificar y corregir pequeños errores financieros antes de que se conviertan en problemas mayores.

Un estudio de Gartner afirma que las empresas que realizan conciliaciones bancarias mensuales reducen en un 25% los costes asociados con la resolución de errores contables acumuladores, como sobregiros o sanciones por impagos.

Esta reducción de costes operativos incrementa la eficiencia a largo plazo.

Fortalece el control interno y la gobernanza corporativa

La conciliación bancaria es una pieza fundamental de un sistema robusto de control interno, que es clave para una buena gobernanza corporativa.

Un estudio de The Institute of Internal Auditors (IIA) muestra que las empresas con controles internos sólidos, incluyendo la conciliación bancaria, tienen un 32% menos de probabilidades de enfrentar problemas de gobernanza que pueda afectar su estabilidad a largo plazo.

Esto no solo protege a la empresa de posibles fraudes o errores, sino que también asegura un liderazgo empresarial más efectivo.

10 conceptos básicos que debes conocer sobre la conciliación bancaria

- Extracto bancario: es un documento emitido por el banco que detalla todas las transacciones (depósitos, retiros, pagos, cargos) que han ocurrido en la cuenta bancaria de la empresa durante un período específico. Es la base sobre la cual se realiza la conciliación bancaria.

- Registros contables internos: son los registros que la empresa mantiene en sus libros contables, reflejando todas las transacciones financieras realizadas, incluyendo ingresos, gastos, pagos y transferencias.

- Diferencias temporales: se refiere a las discrepancias entre los registros internos y el extracto bancario que se deben a la diferencia en el momento en que las transacciones son registradas en los libros de la empresa y cuando son reflejadas en el extracto bancario. Ejemplos comunes incluyen cheques emitidos pero no cobrados, o depósitos en tránsito.

- Cheques pendientes: son cheques que la empresa ha emitido y registrado en sus libros contables, pero que aún no han sido cobrados por el destinatario y, por lo tanto, no aparecen en el extracto bancario.

- Depósitos en tránsito: son depósitos que la empresa ha registrado en sus libros contables, pero que aún no han sido procesados y reflejados en el extracto bancario. Estos depósitos aún no han sido contabilizados por el banco al final del período de conciliación

- Errores bancarios: se refiere a errores que pueden ocurrir en el proceso de registro de transacciones por parte del banco, como cargos incorrectos o transacciones omitidas. Estos errores deben ser identificados y rectificados durante la conciliación bancaria.

- Discrepancias: son diferencias entre los registros contables de la empresa y el extracto bancario. Estas pueden deberse a errores en los registros internos, en el banco , o a diferencias temporales.

- Ajustes contables: una vez identificadas las discrepancias, se deben realizar ajustes en los registros contables internos para corregir errores y asegurarse de que los saldos coinciden con el extracto bancario.

- Saldo conciliado: es el saldo final que resulta después de realizar todos los ajustes necesarios durante la conciliación bancaria. Debe coincidir con el saldo del extracto bancario una vez que se han considerado todas las diferencias temporales y ajustes.

- Periodicidad de la conciliación: la conciliación bancaria generalmente se realiza de forma mensual pero puede llevarse a cabo con mayor frecuencia, dependiendo del volumen de transacciones de la empresa y la necesidad de mantener un control riguroso de las finanzas.

Tipos de diferencias: ejemplos de conciliación bancaria

En la conciliación bancaria, es muy común encontrar diferencias entre los registros contables de la empresa y el extracto bancario.

Estas diferencias se clasifican principalmente en dos tipos: temporales y permanentes.

Ya lo hemos explicado anteriormente, pero esta vez vamos a hacerlo con ejemplos:

Diferencias temporales

Estas diferencias se deben a la falta de sincronización entre el momento en que las transacciones son registradas en los libros contables de la empresa y cuando son reflejadas en el extracto bancario. Estas se corregirán automáticamente con el tiempo.

- Cheques pendientes: supongamos que el 28 de febrero, la empresa Zapatitos emite un cheque de 500 euros a un proveedor. La empresa lo registra en sus libros contables inmediatamente. Sin embargo, el proveedor aún no ha presentado el cheque al banco para su cobro antes de que finalice el mes. En el extracto del 28 de febrero, el cheque no aparece. Este cheque pendiente se refleja en el extracto del banco una vez que el proveedor lo cobre.

- Transferencias pendientes: el 27 de febrero, la empresa Zapatitos realiza una transferencia bancaria de 2000 euros a otra cuenta. La transferencia se registra en los libros contables de la empresa ese mismo día. Sin embargo, el banco no ha completado la transferencia y, por lo tanto, no aparece en el extracto bancario de febrero. La transferencia se refleja en el extracto del banco en el mes siguiente.

Diferencias permanentes

- Errores bancarios: el 5 de marzo, la empresa Zapatitos recibe su extracto bancario de febrero y nota que el banco ha cobrado un cargo incorrecto de 100 euros que no corresponde a ninguna transacción realizada por la empresa. El banco ha cometido un error al aplicar el cargo. La empresa debe contactar al banco para corregir este error y ajustar el saldo en sus registros contables una vez que el banco emita un ajuste.

- Errores Contables: en los libros contables de la empresa Zapatitos, se registra un depósito de 750 euros el 15 de febrero. Sin embargo, el extracto bancario muestra que el depósito fue en realidad de 700 euros. La empresa cometió un error al registrar un monto mayor al real. La empresa debe ajustar sus registros contables para corregir el monto y reflejar correctamente el depósito de 700 euros.

- Cargos bancarios no registrados: en el extracto bancario de febrero, se incluye un cargo por comisiones bancarias de 50 euros que la empresa Zapatitos no ha registrado en sus libros contables. La empresa debe añadir este cargo a sus registros para alinear sus libros con el extracto bancario.

- Ingresos bancarios no registrados: el banco acredita un interés de 20 euros en la cuenta de la empresa Zapatitos que no ha sido registrado en los libros contables de la empresa. La empresa debe registrar este ingreso en sus libros contables para reflejar el interés ganado y conciliar correctamente.

¿Quién debe hacer la conciliación bancaria?

La conciliación bancaria suele ser realizada por la misma persona que se encarga de la contabilidad en una empresa.

Esta persona, ya sea un contador o un auxiliar contable, tiene el conocimiento y la experiencia necesarios para revisar y comparar los extractos bancarios con los registros contables internos.

Su tarea consiste en identificar y corregir cualquier discrepancia entre ambos conjuntos de datos, garantizando así que los saldos y las transacciones reflejados en los libros contables coincidan con los reportados por el banco.

En empresas más grandes, la conciliación bancaria puede ser parte de las responsabilidades de un departamento de finanzas o tesorería, donde el proceso está supervisado por un contador o un gerente financiero.

Sin embargo, en organizaciones más pequeñas, el propietario o el gerente general a menudo asume esta responsabilidad directamente.

La clave en ambos casos es asegurar que la conciliación se realice de manera precisa y regular para mantener la integridad financiera de la empresa.

Paso a paso sobre cómo realizar la conciliación bancaria

Descubre cómo hacer la conciliación bancaria paso a paso:

Paso 1: recolección de datos

- Extracto bancario: obtén el extracto bancario del período que deseas conciliar. Este documento es proporcionado por el banco y detalla todas las transacciones realizadas en la cuenta durante el período especificado.

- Registros contables internos: reúne los registros contables internos de la empresa que reflejan las transacciones realizadas en la cuenta bancaria durante el mismo período. Estos pueden incluir libros de contabilidad, software contable, y reportes de transacciones.

Paso 2: preparación

- Verificación de período: asegúrate de que el período de tiempo del extracto bancario coincida con el período de los registros contables que estás conciliando.

- Organización de documentos: organiza los documentos para facilitar la comparación, separando los depósitos, cheques, transferencias, y otros tipos de transacciones.

Paso 3: comparación paso a paso

- Verifica transacciones: comienza comparando cada transacción en el extracto bancario con las transacciones en los registros contables internos. Marca las transacciones que coincidan.

- Identificación de diferencias: anota cualquier diferencia, como cheques pendientes, depósitos en tránsito, o cargos y créditos que no se han registrado aún. Estas diferencias pueden ser temporales (como cheques pendientes) o permanentes (como errores bancarios).

Paso 4: ajuste de registros

- Corrección de errores: corrige cualquier error en los registros contables internos que hayas identificado, como montos incorrectos o transacciones omitidas.

- Registro de ajustes: realiza los ajustes necesarios en los libros contables para reflejar las diferencias, tales como cargos bancarios no registrados o ingresos no contabilizados.

Paso 5: uso del software y herramientas automatizadas

- Software de contabilidad: utiliza software contable especializado para automatizar el proceso de conciliación. Estos sistemas permiten importar extractos bancarios directamente y compararlos con los registros internos, facilitando la identificación de discrepancias.

- Herramientas de conciliación: existen herramientas automatizadas de conciliación bancaria que se integran con el software de contabilidad. Estas herramientas pueden comparar automáticamente los extractos bancarios con los registros contables, identificar discrepancias y sugerir ajustes, reduciendo el tiempo y esfuerzo necesarios para la conciliación manual.

- Generación de informes: muchos sistemas de conciliación bancaria genera informes detallados que muestran el estado de la conciliación, las diferencias encontradas y los ajustes realizados, lo que facilita la revisión y auditoría.

Con todo lo redactado aquí podrás realizar la conciliación bancaria paso a paso de manera eficaz y correcta.

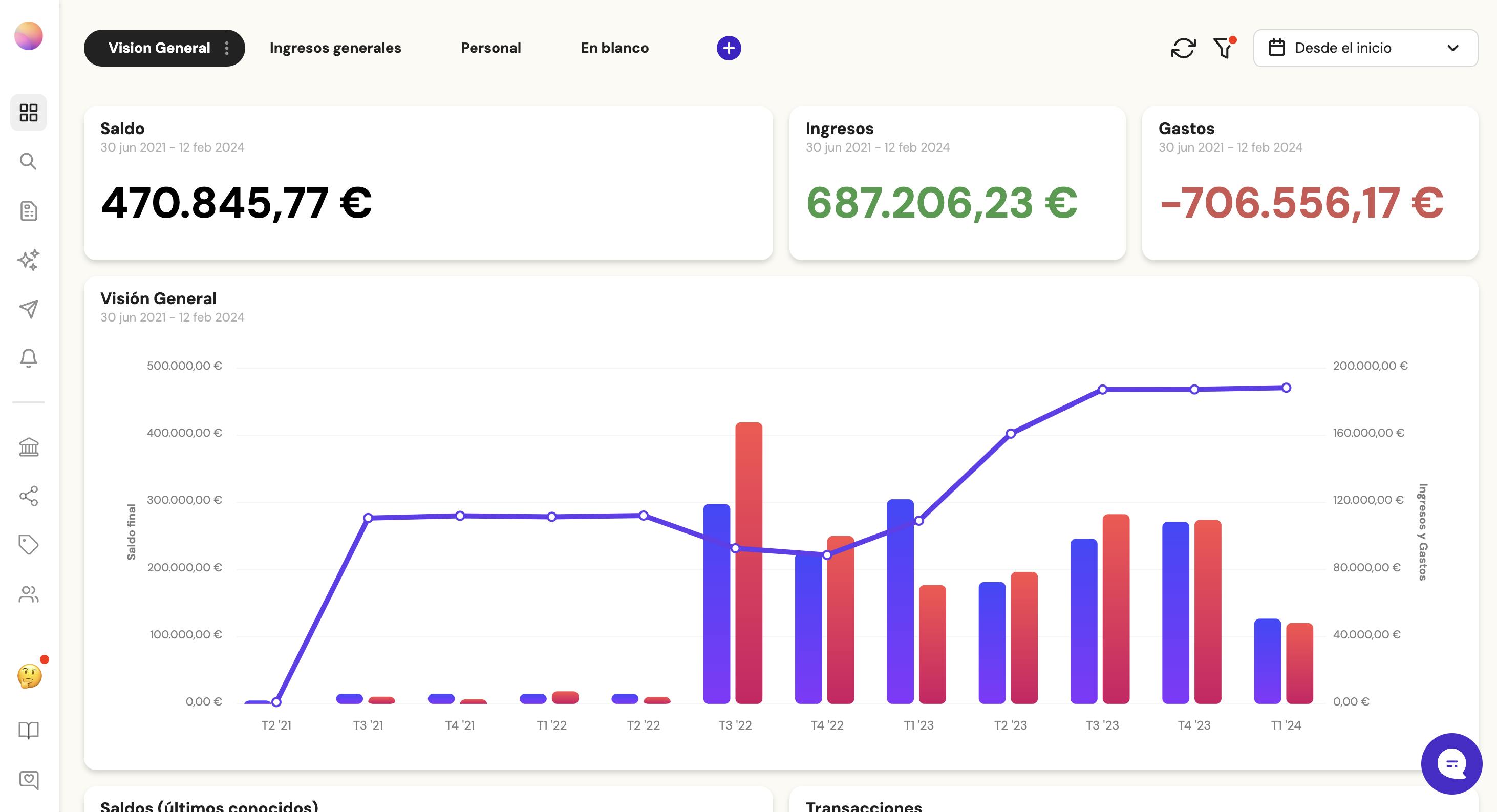

Como Banktrack puede ayudarte con la conciliación bancaria

Banktrack es una herramienta avanzada de conciliación bancaria hecha con el fin de simplificar y optimizar el proceso de conciliación de tu empresa.

Imagina una herramienta que no solo ahorra tiempo, sino que también elimina errores y mejora la precisión en cada paso del proceso.

⬇️¿Cómo Banktrack puede llevar la reconciliación bancaria de tu empresa a otro nivel?⬇️

Escaneo de facturas con tecnología OCR

Con Banktrack, puedes digitalizar facturas de manera rápida y precisa utilizando tecnología OCR (Reconocimiento Óptico de Caracteres).

Esta herramienta extrae automáticamente los datos clave de cada factura, como el número de la factura, fecha de emisión, proveedor, importe total, entre otros, directamente desde la imagen o documento escaneado.

Una vez digitalizados los datos, Banktrack los integra de forma automática con tus movimientos bancarios, asegurando que las facturas se asocien correctamente con las transacciones correspondientes.

Esto no solo ahorra tiempo y reduce el riesgo de errores, sino que también facilita una conciliación bancaria mucho más precisa y eficiente, manteniendo tus registros financieros siempre actualizados y alineados con la realidad de tus cuentas.

Visibilidad centralizada y gestión de flujo de efectivo

Ofrece una visión integral de todas tus cuentas bancarias desde una única plataforma.

Esta visibilidad centralizada facilita la recopilación de datos de diferentes bancos y cuentas, permitiéndote gestionar el flujo de efectivo de manera más eficiente.

Al tener todos los datos en un solo lugar, puedes reconciliar fácilmente los extractos bancarios con los registros internos, asegurando que todos los saldos estén correctamente actualizados y reflejados.

Automatización de procesos financieros

Como gestor de tesorería, automatiza muchas de las tareas asociadas con la conciliación bancaria.

Esto incluye la importación automática de extractos bancarios y la comparación de transacciones.

La automatización reduce significativamente el tiempo necesario para conciliar cuentas y minimiza el riesgo de errores manuales, lo que garantiza una mayor precisión y eficiencia en el proceso.

Análisis avanzado y reportes detallados

Proporciona herramientas avanzadas de análisis y generación de informes que te permiten revisar y auditar el proceso de conciliación bancaria con facilidad.

Puedes generar informes detallados sobre las discrepancias encontradas, los ajustes realizados y el estado general de la reconciliación.

Estos informes te ofrecen una visión clara del flujo de efectivo y las áreas que requieren atención, facilitando una toma de decisiones más informada.

Mejora de la gestión del riesgo financiero

No solo ayuda con la conciliación bancaria, sino que también optimiza la gestión del riesgo financiero.

Al ofrecer una visión consolidada del flujo de efectivo y realizar un seguimiento continuo de las transacciones, puedes identificar rápidamente posibles riesgos o irregularidades y tomar medidas proactivas para mitigarlos.

Eficiencia en la colaboración y la revisión

Permite la colaboración eficiente entre los miembros del equipo de tesorería.

Puedes revisar y aprobar conciliaciones desde cualquier lugar, facilitando la cooperación entre los distintos departamentos y asegurando que todos los ajustes y correcciones se realicen de manera oportuna.

Si además de la conciliación bancaria quieres explorar otras herramientas financieras que pueden ayudarte a gestionar mejor tus cuentas, existen distintas alternativas a Contasimple que integran funciones de contabilidad, facturación y gestión, y que pueden complementar perfectamente este proceso.

Otros software de conciliación bancaria

QuickBooks

QuickBooks es una plataforma de contabilidad que también incluye herramientas para la conciliación bancaria.

Permite conectar tu cuenta bancaria y tarjetas de crédito para importar automáticamente las transacciones y luego compararlas con los registros contables de la empresa, ayudando a identificar discrepancias y asegurando que las cuentas coincidan.

Xero

Xero es un software de contabilidad en línea que ofrece una funcionalidad robusta para la conciliación bancaria.

Permite importar transacciones bancarias directamente desde las cuentas, categorizar los movimientos y hacer coincidir automáticamente las entradas del banco con los registros contables.

Es especialmente popular entre las pequeñas y medianas empresas.

Contabilidad Online (de Sage)

Este software es parte de la suite de soluciones de Sage, especializada en la contabilidad de pequeñas y medianas empresas.

Ofrece herramientas de conciliación bancaria que permiten importar transacciones desde bancos y realizar la conciliación de forma automática, además de facilitar la gestión financiera en tiempo real.

Finagraph (en conjunto con BillerDirect)

Finagraph es una herramienta de análisis financiero que, mediante la integración con sistemas bancarios y contables, permite realizar conciliaciones bancarias de forma automática y obtener información detallada sobre el flujo de efectivo.

Está diseñado para empresas que necesitan una visión más profunda de su situación financiera y un control preciso sobre sus transacciones bancarias.

Buenas prácticas para realizar una conciliación bancaria

- Nunca tires documentación relevante: guarda siempre los extractos bancarios, recibos y cualquier documento que pueda ser útil para la conciliación. A veces, detalles pequeños pueden ayudar a resolver discrepancias.

- No olvides la caja chica: si manejas caja chica o fondos en efectivo, asegúrate de incluirlos en la conciliación para evitar errores o desajustes.

- Conciliar por tramos: si el volumen de transacciones es alto, concilia por periodos más cortos, como semanal o quincenal, para evitar que los errores se acumulen.

- Revisa todo al dedillo: inspecciona cuidadosamente cada transacción, incluso las más pequeñas, para asegurarte de que todo esté correctamente registrado y concuerde con el banco.

- Mantén un registro de cheques pendientes: lleva un control detallado de los cheques emitidos que aún no se han cobrado para evitar desajustes en el saldo bancario.

- Compara con los saldos anteriores: revisa los saldos finales de períodos anteriores para detectar diferencias y posibles errores en conciliaciones previas.

- Revisa comisiones y cargos bancarios: asegúrate de registrar correctamente las comisiones, cargos por servicios y otros detalles que a veces se pasan por alto.

Preguntas y respuestas frecuentes sobre la conciliación bancaria

¿Cómo se gestionan las diferencias por comisiones bancarias no registradas?

Las diferencias por comisiones no registradas se resuelven ajustando los registros contables para incluir las comisiones bancarias faltantes, y actualizando el saldo para reflejar estos cargos. Esto asegura que todos los costos bancarios estén correctamente contabilizados.

¿Qué pasos seguir si se encuentran transacciones duplicadas durante la conciliación?

Identifica y elimina las transacciones duplicadas en los registros contables, asegurándote de ajustar el saldo para reflejar la corrección.

Luego, investiga la causa para evitar futuros duplicados, como errores en la importación de datos.

¿Cómo se manejan las diferencias causadas por errores en la tasa de cambio en transacciones internacionales?

Ajusta los registros contables para reflejar las tasas de cambio correctas usadas en los extractos bancarios, y reconoce cualquier ganancia o pérdida cambiaria.

Asegúrate de que las tasas de cambio utilizadas sean consistentes con las aplicadas por el banco.

Compartir este artículo

Artículos relacionados

Todo sobre el balance de situación

Descubre que es, y como hacer un balance di situación.Mejores 7 apps de control de gastos para clínicas dentales en 2025

¿Tu clínica dental necesita un mayor control sobre los gastos? Estas 7 apps te permiten gestionar ingresos, automatizar tareas y tomar mejores decisiones financieras.Mejores 7 apps de control de gastos para fisioterapeutas en 2025

Descubre las 7 mejores apps para gestionar ingresos, pagos y ahorrar tiempo en tu clínica de fisioterapia en 2025.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito