Qué es y cómo funciona el factoring internacional en 2026

- ¿Qué es el factoring internacional?

- Costes reales del factoring de exportación: lo que muchas empresas no calculan

- Cómo impacta el factoring de exportación en tu margen y rentabilidad

- El riesgo invisible: pérdida de control sobre los flujos de caja

- Cómo controlar el factoring de exportación con Banktrack

- Centralizar todas tus cuentas bancarias

- Categorizar automáticamente operaciones de factoring

- Analizar el coste real acumulado

- Crear previsiones de tesorería realistas

- Factoring de exportación y crecimiento sostenible

- Cuándo revisar tu estrategia de factoring

- 5 Características del factoring internacional

- 1. Adelanto de efectivo inmediato

- 2. Gestión de cobros internacionales

- 3. Reducción de riesgo de impago (factoring sin recurso)

- 4. Mejora del balance financiero

- 5. Flexibilidad y acceso continuo a capital

- 5 Beneficios del factoring internacional

- 1. Simplificación en la gestión de cobros

- 2. Mejora de la capacidad de negociación con proveedores

- 3. Balance financiero saludable

- 4. Flexibilidad en el acceso a capital

- 5. Aumento en la competitividad internacional

- 9 Tipos de factoring

- 1. Factoring con recurso

- 2. Factoring sin recurso

- 3. Factoring nacional

- 4. Factoring internacional

- 5. Factoring de exportación

- 6. Factoring de importación

- 7. Factoring maturity (o factoring a vencimiento)

- 8. Factoring de anticipo parcial (factoring con anticipo)

- 9. Factoring full-service (o factoring integral)

- Conclusión

Para las empresas que exportan sus productos, el ciclo de ventas puede convertirse en un obstáculo significativo para el crecimiento.

Enfrentarse a tiempos largos de cobro, típicamente entre 30 y 90 días o incluso más, es una constante cuando los clientes están en el extranjero.

Este retraso en los pagos puede asfixiar el flujo de caja, dificultando desde la adquisición de nuevas materias primas hasta el cumplimiento de obligaciones financieras, como el pago de salarios y deudas.

El riesgo de impago y las barreras en la gestión de cobros internacionales añaden otro nivel de incertidumbre que muchas veces desalienta a las empresas a expandirse globalmente.

Aquí es donde entra en juego el factoring internacional. En este artículo vamos a contarte qué es y de qué manera puede ayudarte a afrontar esta situación.

¿Qué es el factoring internacional?

El factoring internacional es una solución diseñada precisamente para aliviar este dolor financiero.

Mediante el factoring, la empresa exportadora puede obtener un adelanto de hasta el 90% del valor de sus facturas internacionales casi de inmediato.

Así, convierte sus ventas en efectivo disponible en lugar de esperar a que el cliente en el extranjero pague.

Esto significa que, en lugar de preocuparse por la falta de liquidez, la empresa puede operar con la seguridad de que su flujo de caja no se verá afectado por las esperas prolongadas de cobro.

Además, el factoring internacional puede incluir una opción sin recurso, lo que significa que si el cliente extranjero no paga, la empresa de factoring asume el riesgo de impago, eliminando otra preocupación más para el exportador.

Costes reales del factoring de exportación: lo que muchas empresas no calculan

El factoring de exportación mejora la liquidez, pero no es financiación gratuita. Muchas empresas se centran en el porcentaje de adelanto y olvidan analizar el coste total anual de la operación.

El factoring suele incluir:

- Comisión de factoring sobre el importe de la factura.

- Tipo de interés aplicado sobre el adelanto hasta el vencimiento.

- Costes administrativos.

- Costes adicionales por cobertura de riesgo en modalidad sin recurso.

- Posibles costes por gestión de divisa en operaciones internacionales.

Por ejemplo, una empresa que factura 1.000.000 € anuales en exportación y utiliza factoring sobre el 80 % puede estar pagando entre un 2 % y un 6 % efectivo anual sobre el volumen financiado.

Eso puede suponer decenas de miles de euros al año.

El problema no es usar factoring. El problema es no saber cuánto está impactando realmente en tu margen operativo.

Sin un análisis claro, la empresa puede crecer en facturación pero reducir su rentabilidad real.

Cómo impacta el factoring de exportación en tu margen y rentabilidad

El factoring convierte ventas a crédito en liquidez inmediata, pero también reduce el margen bruto si no se analiza correctamente.

Imagina una empresa con un margen bruto del 20 %.

Si el coste efectivo del factoring se sitúa en un 4 %, eso supone perder un 20 % del margen generado en esa operación.

Esto no significa que el factoring sea negativo. Significa que debe integrarse dentro de la estrategia financiera y de pricing.

Muchas empresas no recalculan sus precios teniendo en cuenta el coste financiero de exportar a crédito.

Un análisis adecuado debe incluir:

- Margen bruto antes de factoring.

- Coste total financiero.

- Margen neto después de factoring.

- Comparativa frente a financiación bancaria alternativa.

Aquí es donde la visibilidad financiera marca la diferencia.

El riesgo invisible: pérdida de control sobre los flujos de caja

Cuando una empresa empieza a utilizar factoring de exportación de forma recurrente, los flujos de caja se vuelven más complejos.

Aparecen:

- Adelantos parciales.

- Liquidaciones finales con descuentos.

- Comisiones descontadas automáticamente.

- Diferencias por tipo de cambio.

- Retenciones hasta vencimiento.

Sin una herramienta de control centralizado, el equipo financiero puede perder visibilidad sobre:

- Cuánto se ha adelantado realmente.

- Cuánto queda pendiente.

- Cuánto se ha pagado en comisiones acumuladas.

- Qué facturas siguen abiertas.

Y cuando se pierde visibilidad, se pierde capacidad de decisión estratégica.

Cómo controlar el factoring de exportación con Banktrack

El factoring soluciona un problema de liquidez. Banktrack soluciona el problema de visibilidad.

Con Banktrack puedes:

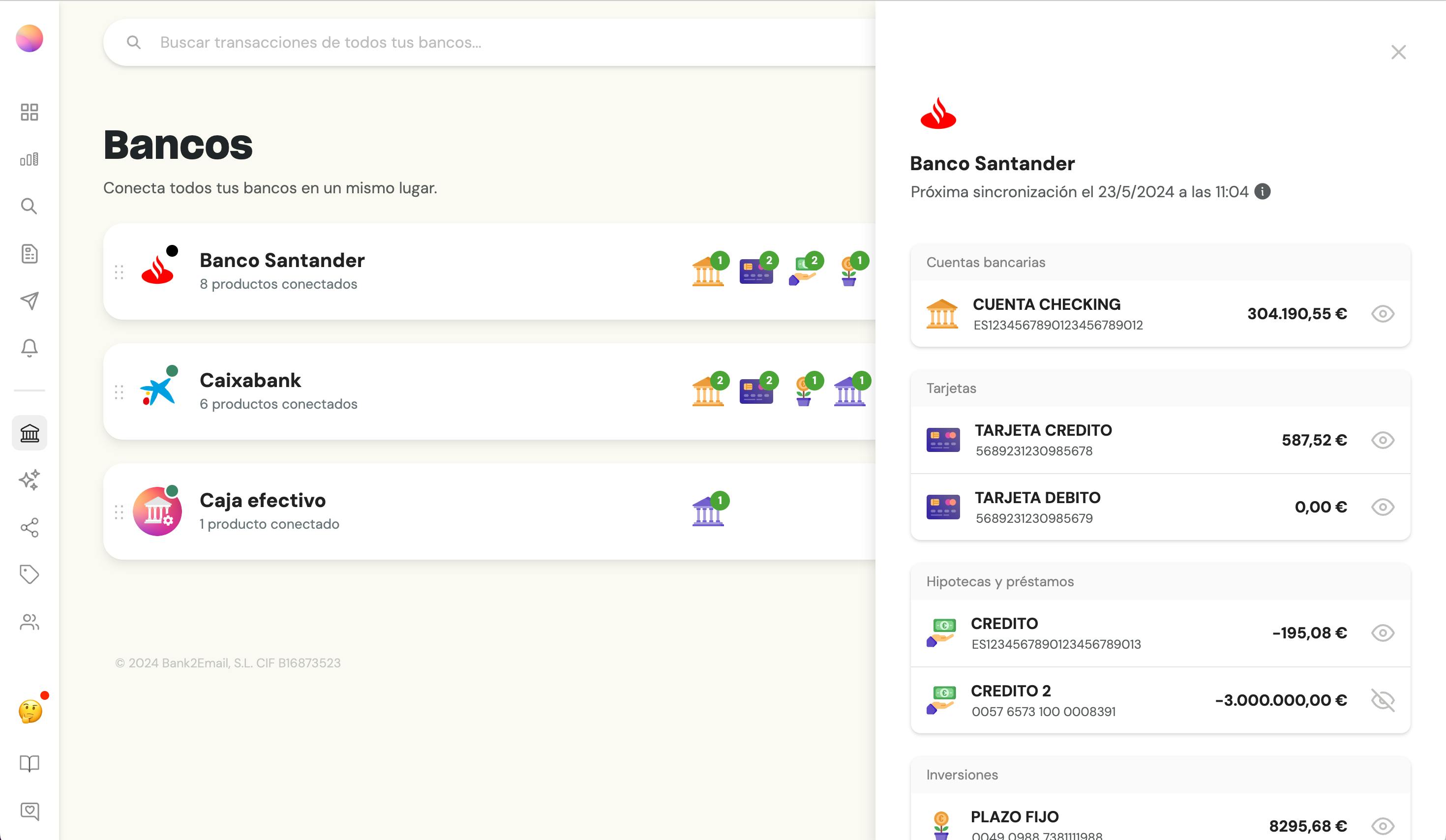

Centralizar todas tus cuentas bancarias

Visualiza en un único panel:

- Adelantos recibidos por factoring.

- Liquidaciones finales.

- Comisiones descontadas.

- Movimientos internacionales asociados.

No necesitas revisar múltiples extractos bancarios ni hojas de Excel manuales.

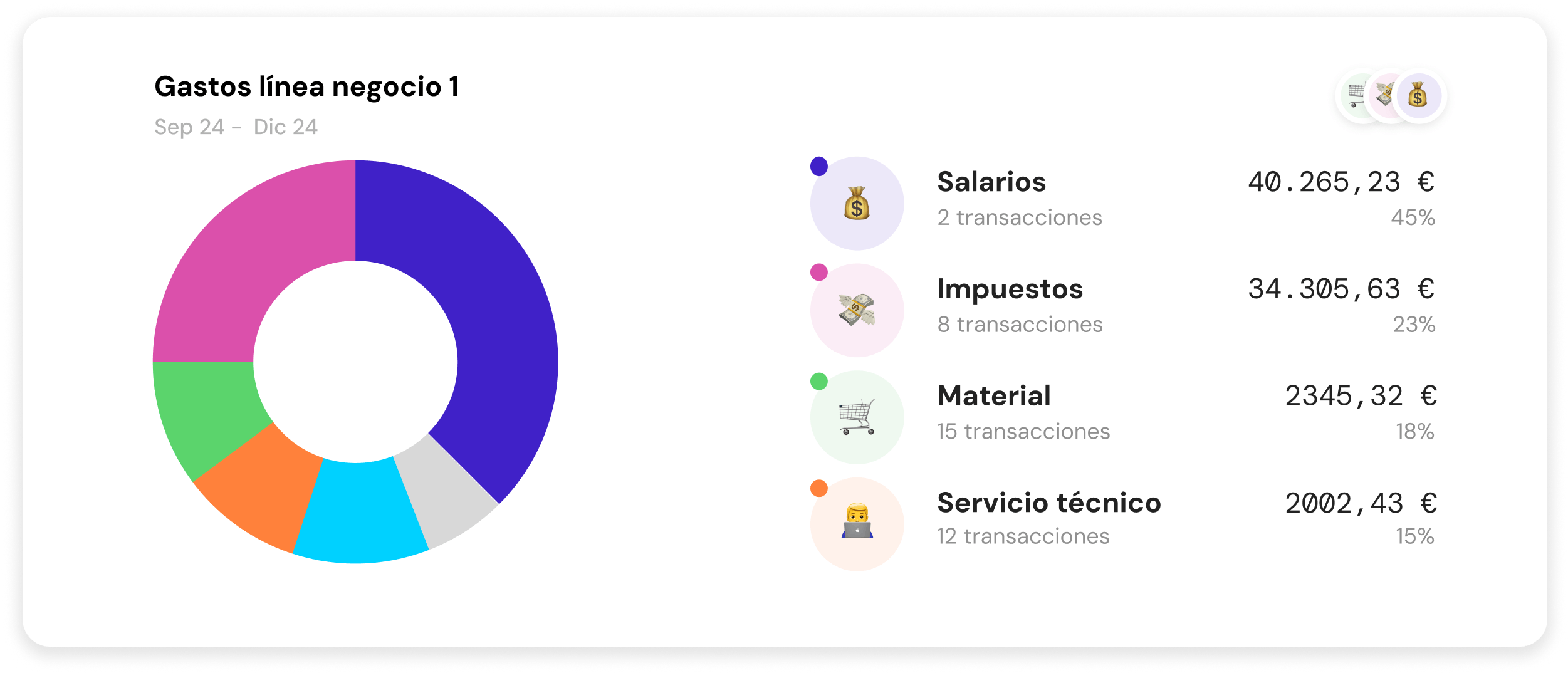

Categorizar automáticamente operaciones de factoring

Puedes crear reglas automáticas para clasificar:

- Adelantos de factoring.

- Costes financieros.

- Comisiones.

- Diferencias de liquidación.

Esto te permite saber con precisión cuánto te está costando financiar tus exportaciones.

Analizar el coste real acumulado

Con los paneles financieros puedes:

- Calcular el coste total anual del factoring.

- Analizar su impacto sobre el margen.

- Comparar diferentes entidades de factoring.

- Evaluar si conviene renegociar condiciones.

El factoring deja de ser un gasto difuso y se convierte en una métrica estratégica.

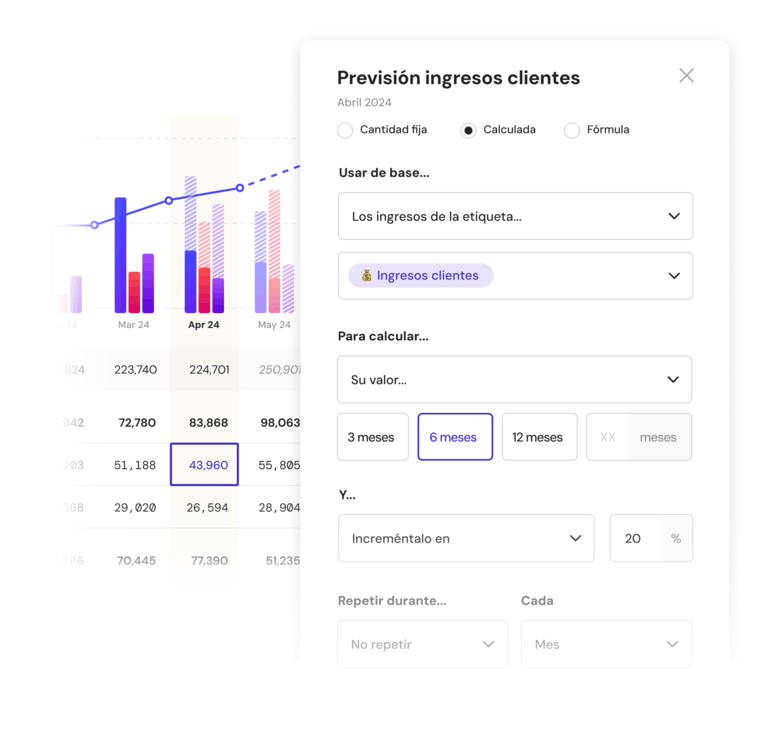

Crear previsiones de tesorería realistas

El factoring altera el calendario de cobros.

Con Banktrack puedes:

- Proyectar flujos de caja futuros.

- Simular escenarios de crecimiento en exportación.

- Anticipar necesidades de financiación adicionales.

- Detectar dependencia excesiva del factoring.

Esto es especialmente importante en empresas en expansión internacional.

Factoring de exportación y crecimiento sostenible

El factoring puede impulsar el crecimiento.

Pero también puede ocultar tensiones estructurales si no se analiza adecuadamente.

Cuando el volumen financiado crece cada mes, conviene preguntarse:

- ¿Estoy creciendo con margen suficiente?

- ¿El coste financiero está erosionando beneficios?

- ¿Estoy dependiendo demasiado de financiación externa?

Con Banktrack puedes visualizar la evolución mensual del coste financiero frente al crecimiento de ventas.

Eso permite transformar el factoring de exportación en una herramienta estratégica y no en una solución reactiva permanente.

Cuándo revisar tu estrategia de factoring

Hay señales claras de que debes analizar tu uso del factoring:

- El coste financiero crece más rápido que el margen.

- Aumenta la dependencia de adelantos para pagar proveedores.

- Se reducen los saldos medios disponibles pese al aumento de ventas.

- No tienes claro cuánto pagas en comisiones anuales.

Si no puedes responder con datos exactos, el problema no es el factoring. Es la falta de control financiero.

Y ahí es donde una herramienta como Banktrack se convierte en un aliado imprescindible.

5 Características del factoring internacional

1. Adelanto de efectivo inmediato

La entidad de factoring proporciona entre el 70% y el 90% del valor de las facturas de exportación de manera anticipada, lo que convierte las ventas en efectivo en lugar de cuentas por cobrar que bloquean el capital.

2. Gestión de cobros internacionales

La entidad de factoring se encarga del proceso de cobro con el cliente internacional, desde el contacto y seguimiento hasta la recepción de los fondos, lo cual aligera la carga operativa del exportador y asegura un cobro más ágil.

3. Reducción de riesgo de impago (factoring sin recurso)

Con el factoring sin recurso, la empresa de factoring asume el riesgo si el cliente extranjero no paga.

Esto significa que, en caso de impago, la entidad de factoring absorbe la pérdida, protegiendo al exportador de cualquier efecto negativo en su flujo de caja.

4. Mejora del balance financiero

Con el factoring, las cuentas por cobrar desaparecen del balance, mejorando los ratios financieros y haciendo que la empresa luzca más solvente.

Esto es una ventaja a la hora de atraer financiamiento o socios estratégicos.

5. Flexibilidad y acceso continuo a capital

El factoring permite a la empresa exportadora recibir capital conforme crecen sus ventas, sin necesidad de solicitar préstamos adicionales ni endeudarse.

El acceso al efectivo aumenta conforme aumentan sus cuentas por cobrar, ofreciendo una flexibilidad ideal para empresas en expansión.

5 Beneficios del factoring internacional

1. Simplificación en la gestión de cobros

La empresa de factoring se encarga de la gestión de cobros, incluyendo el contacto y seguimiento con los clientes extranjeros, ahorrando tiempo y recursos para el exportador.

La empresa exportadora puede centrarse en sus operaciones y en hacer crecer el negocio sin distraerse con el proceso de cobro, especialmente en mercados donde existen barreras de idioma, zonas horarias y regulaciones locales diferentes.

2. Mejora de la capacidad de negociación con proveedores

Con una entrada de efectivo constante y predecible gracias al factoring, la empresa exportadora puede negociar mejores condiciones con sus proveedores, como descuentos por pronto pago.

Esto reduce los costos de producción y mejora la rentabilidad de la empresa, convirtiendo el factoring en una ventaja estratégica adicional.

3. Balance financiero saludable

Al reducir las cuentas por cobrar, el factoring mejora la salud del balance financiero de la empresa, lo que facilita la obtención de crédito y mejora su perfil financiero ante inversionistas y socios.

Las empresas pueden acceder a financiamiento adicional en el futuro con menos obstáculos, ya que el balance muestra una mayor liquidez y menor dependencia de créditos bancarios tradicionales.

4. Flexibilidad en el acceso a capital

A diferencia de un préstamo, el factoring no genera una deuda a largo plazo, ni obliga a cumplir con cuotas mensuales.

Además, el acceso al capital crece en función de las ventas, por lo que a más facturas vendidas, mayor es la liquidez.

Esta flexibilidad es ideal para empresas en expansión, que requieren financiamiento en función de su crecimiento y no dependen de largas aprobaciones bancarias.

5. Aumento en la competitividad internacional

Con una liquidez asegurada y reducción de riesgos, las empresas pueden ofrecer mejores condiciones a sus clientes internacionales, como plazos de pago más amplios o descuentos por volumen.

Esto permite a las empresas competir de manera más agresiva en mercados globales y aumentar sus ventas sin asumir los mismos riesgos de impago o limitaciones de flujo de caja.

9 Tipos de factoring

1. Factoring con recurso

En este tipo de factoring, si el cliente no paga la factura, el riesgo de impago recae sobre la empresa que vende la factura, es decir, el exportador o proveedor.

Generalmente tiene tasas de interés y comisiones más bajas, ya que el riesgo para la entidad de factoring es menor.

Empresas con clientes confiables y de buen historial de pago, o que están dispuestas a asumir el riesgo de impago para obtener un costo de financiamiento menor.

2. Factoring sin recurso

En el factoring sin recurso, la entidad de factoring asume el riesgo de impago. Si el cliente no paga, la pérdida es absorbida por la entidad financiera.

Es ideal para empresas que venden a clientes nuevos, desconocidos o en mercados internacionales donde el riesgo de impago es mayor.

3. Factoring nacional

Este tipo de factoring se realiza entre empresas y clientes que se encuentran dentro del mismo país, lo cual simplifica los procedimientos y reduce costos.

Es ideal para empresas que operan exclusivamente a nivel nacional y buscan una forma ágil y económica de obtener liquidez.

4. Factoring internacional

Diseñado para empresas que venden a clientes en el extranjero. Incluye servicios adicionales como cobertura de riesgo de tipo de cambio, seguro de crédito y gestión de cobros internacionales.

Tiene acceso a liquidez en operaciones internacionales y protección contra riesgos de impago en otros países.

Es ideal para empresas exportadoras que desean financiamiento para sus cuentas por cobrar internacionales.

5. Factoring de exportación

Una subcategoría del factoring internacional, donde la empresa de factoring financia facturas de exportación, permitiendo al exportador obtener liquidez mientras el cliente en el extranjero cumple con los plazos de pago.

Proporciona flujo de caja para operaciones de exportación, incluyendo la gestión de cobros en otros países.

Es ideal para exportadores que necesitan financiar sus ventas a crédito en mercados internacionales.

6. Factoring de importación

También es un tipo de factoring internacional, pero enfocado en apoyar a importadores. La entidad de factoring financia al importador para que pueda pagar a sus proveedores en el extranjero.

Facilita las compras internacionales para el importador y mejora su posición negociadora con proveedores extranjeros.

Es ideal para empresas que necesitan importar bienes y desean financiamiento para pagar a sus proveedores internacionales de manera inmediata.

7. Factoring maturity (o factoring a vencimiento)

En este tipo de factoring, el factor no adelanta el dinero de inmediato. En su lugar, gestiona el cobro y paga el importe al proveedor una vez que la factura vence, independientemente de si el cliente ha pagado o no.

No afecta la liquidez del cliente, y las empresas exportadoras pueden mejorar su flujo de caja sin depender del pago directo del cliente.

Es ideal para empresas que desean externalizar su gestión de cobros y están dispuestas a esperar hasta el vencimiento de la factura.

8. Factoring de anticipo parcial (factoring con anticipo)

La entidad de factoring adelanta solo una parte del valor de la factura, y el resto se paga al proveedor cuando el cliente paga la totalidad.

Asegura liquidez inmediata para el proveedor y mantiene un incentivo para que el cliente cumpla con el pago.

Es ideal para empresas que necesitan un adelanto de capital, pero prefieren mantener un esquema de cobro compartido con el cliente.

9. Factoring full-service (o factoring integral)

Este tipo de factoring incluye servicios de financiamiento, administración de cuentas por cobrar, gestión de cobros y cobertura de riesgos de impago.

Proporciona una solución integral y ahorra tiempo, recursos y costos de administración al exportador o proveedor.

Es ideal para empresas que buscan externalizar completamente su gestión de cuentas por cobrar y quieren minimizar los riesgos.

Conclusión

El factoring de exportación es una herramienta financiera potente para empresas que operan en mercados internacionales. Permite transformar ventas a crédito en liquidez inmediata, reducir el riesgo de impago y sostener el crecimiento sin depender exclusivamente de financiación bancaria tradicional.

Pero el factoring no es solo una cuestión de adelantar facturas. Es una decisión estratégica que impacta directamente en:

- El margen operativo

- El coste financiero total

- La estructura del balance

- La previsión de tesorería

- La rentabilidad real del crecimiento

Una empresa puede estar exportando más que nunca y, sin embargo, ver cómo su beneficio se reduce si no controla adecuadamente los costes asociados al factoring.

Ahí es donde entra la diferencia entre financiarse y gestionar financieramente.

El factoring de exportación soluciona el problema del plazo de cobro. Banktrack soluciona el problema del control.

Con Banktrack puedes:

- Medir el coste real acumulado del factoring.

- Analizar su impacto sobre tu margen.

- Visualizar todos los movimientos en un único panel.

- Crear previsiones de tesorería realistas.

- Detectar dependencia excesiva de financiación externa.

Exportar con financiación es inteligente. Exportar con financiación y control financiero total es estrategia.

Si tu empresa está creciendo en mercados internacionales, el factoring de exportación puede ser el impulso que necesitas. Pero la verdadera ventaja competitiva estará en tener visibilidad absoluta sobre cada euro que entra y sale.

Y eso empieza por un control financiero en tiempo real.

Compartir este artículo

Artículos relacionados

Pool Bancario: qué es el financiamiento empresarial colaborativo

Te contamos que es el pool bancario: descubre cómo el pool bancario permite a las empresas acceder a grandes préstamos, compartiendo el riesgo entre varios bancos para financiar proyectos de gran escalaCuáles son los gastos médicos deducibles en la renta de 2026

¿Sabías que puedes deducirte algunos gastos médicos en la renta de 2026? Te contamos como y cuáles puedes deducirte.Las 7 mejores alternativas a Qonto en 2026

Las 7 mejores alternativas a Qonto en 2026 para gestionar las finanzas de tu empresa de forma simple y eficaz.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito