Cómo solucionar problemas de cash flow en 2026

- 5 Estrategias para solucionar problemas de cash flow

- 1. Mejorar la gestión de cuentas por cobros

- 2. Reducir y controlar los gastos operativos

- 3. Optimizar la gestión de inventario

- 4. Buscar financiamiento a corto plazo

- 5. Revisar y ajustar precios y márgenes de beneficio

- ¿Qué es el cash flow y por qué es tan importante?

- La importancia de un buen cash flow

- 5 Causas comunes de los problemas de cash flow

- 1. Retrasos en las cuentas

- 2. Gastos operativos altos

- 3. Mala gestión del inventario

- 4. Falta de previsión financiera

- 5. Crecimiento descontrolado

- Cómo Banktrack puede ayudarte a solucionar problemas de cash flow

- Control total del flujo de caja en tiempo real

- Automatización de procesos financieros

- Herramientas avanzadas de proyecciones financieras

- Centralización y análisis de la información financiera

Cómo solucionar problemas de cash flow con 5 estrategias simples:

- Mejorar la gestión de cuentas por cobros

- Reducir y controlar los gastos operativos

- Optimizar la gestión de inventario

- Buscar financiamiento a corto plazo

- Revisar y ajustar precios y márgenes de beneficio

El cash flow es uno de los pilares fundamentales en la gestión de cualquier empresa. La razón es muy simple.

Sin un flujo de caja positivo y estable, incluso las empresas más rentables pueden enfrentarse a problemas financieros que pongan en riesgo sus operaciones.

Los problemas de cash flow son una de las principales causas de fracaso empresarial, pero la buena noticia es que, con Banktrack, puedes asegurar la estabilidad financiera de tu negocio. ¿Cómo? Te lo contamos.

5 Estrategias para solucionar problemas de cash flow

1. Mejorar la gestión de cuentas por cobros

Una de las formas más efectivas de mejorar el cash flow es asegurarte de que tus clientes paguen a tiempo.

Esto puede lograrse implementando políticas de crédito más estrictas, ofreciendo incentivos por pagos anticipados y utilizando herramientas de automatización de las facturas.

Cómo hacerlo:

- Establece términos de pago claros: Asegúrate de que tus clientes conozcan y acepten tus términos de pago desde el principio.

- Ofrece descuentos por pagos anticipados: Incentiva a tus clientes a pagar antes de la fecha de vencimiento ofreciéndoles un pequeño descuento.

- Automatiza el proceso de facturación: Utiliza un software de facturación que envíe facturas automáticamente y realice seguimientos de manera oportuna.

2. Reducir y controlar los gastos operativos

Otra estrategia importante para mejorar el cash flow es reducir los gastos operativos innecesarios.

Esto puede implicar la renegociación de contratos con proveedores, la revisión de presupuestos y la implementación de medidas de ahorro económico en toda la empresa.

Cómo hacerlo:

- Revisa tus contratos con proveedores: Negociar mejores términos de pago o descuentos por compras a granel.

- Implementa medidas de ahorro: Considera reducir el consumo de energía, limitar los viajes de negocios o encontrar alternativas más económicas para ciertos suministros.

- Ajusta el presupuesto regularmente: Realiza revisiones periódicas de tu presupuesto para identificar áreas donde puedas reducir costes.

3. Optimizar la gestión de inventario

Mantener un nivel de inventario adecuado es crucial para no inmovilizar demasiado capital y, al mismo tiempo, poder satisfacer la demanda de los clientes.

Un sistema de gestión de inventario eficaz te ayudará a mantener este equilibrio que necesitas.

Cómo hacerlo:

- Utiliza un sistema de gestión de inventario: Usa un software que te permita hacer un seguimiento preciso de tus niveles de stock en tiempo real.

- Adopta la estrategia Justo a Tiempo (JIT): Ordena el inventario en función de la demanda real para evitar sobreabastecimientos.

- Analiza las tendencias de ventas: Usa datos históricos para predecir la demanda y ajustar tus pedidos en consecuencia.

4. Buscar financiamiento a corto plazo

Si tu empresa se enfrenta a un problema de cash flow inmediato, el financiamiento a corto plazo puede ser una solución temporal para cubrir tus necesidades de efectivo.

Esto incluye opciones como líneas de crédito, factoring de facturas y préstamos comerciales a corto plazo.

Cómo hacerlo:

- Evalúa tus opciones de financiamiento: Investiga diferentes fuentes de financiamiento y elige la que mejor se adapte a tus necesidades.

- Considera el coste del financiamiento: Asegúrate de que el coste del financiamiento no exceda los beneficios que obtendrás.

- Planifica el reembolso: Establece un plan de reembolso que no afecte negativamente tu flujo de caja futuro.

5. Revisar y ajustar precios y márgenes de beneficio

Si los márgenes de beneficio son demasiado bajos, tu empresa podría tener dificultades para generar suficiente efectivo.

Revisar y ajustar los precios de tus productos o servicios puede ser una estrategia efectiva para mejorar el cash flow.

Cómo hacerlo:

- Realiza un análisis de costes: Asegúrate de que tus precios cubran todos los costes y dejen un margen de beneficio adecuado.

- Comunica el valor a los clientes: Si decides aumentar los precios, asegúrate de que tus clientes comprendan el valor adicional que están recibiendo.

- Monitorea continuamente los márgenes: Revisa tus márgenes de beneficio regularmente y ajustarlos según sea necesario para mantener un flujo de caja saludable.

¿Qué es el cash flow y por qué es tan importante?

El cash flow, o flujo de caja, es el movimiento de dinero que entra y sale de tu empresa en un periodo determinado.

Este indicador financiero es crucial porque refleja la liquidez real de tu negocio, es decir, la capacidad que tiene tu empresa para hacer frente a sus obligaciones financieras en el corto plazo.

Un flujo de caja positivo indica que la empresa tiene suficiente efectivo para cubrir sus gastos operativos, pagar a sus empleados y proveedores, y reinvertir en el crecimiento del negocio.

Por otro lado, un flujo de caja negativo sugiere que la empresa está gastando más dinero del que ingresa, lo que puede llevar a problemas de liquidez y, en última instancia, a la insolvencia.

La importancia de un buen cash flow

Mantener un buen cash flow es muy importante para la supervivencia y el crecimiento de cualquier empresa. Un flujo de caja sólido te permite:

- Cumplir con las obligaciones financieras: Pagar a proveedores, empleados y cumplir con los impuestos a tiempo.

- Invertir en oportunidades de crecimiento: Tener efectivo disponible te permite aprovechar nuevas oportunidades de negocio, como la expansión a nuevos mercados, la adquisición de activos o el lanzamiento de nuevos productos.

- Evitar el endeudamiento excesivo: Un buen manejo del flujo de caja reduce la necesidad de recurrir a préstamos de emergencia, que pueden ser de un alto coste y complicar aún más la situación financiera.

- Mantener la credibilidad financiera: Los inversores, proveedores y otros socios comerciales confían en empresas que manejan bien su flujo de caja.

Un historial en el que haya habido una buena gestión de cash flow puede facilitar el acceso a crédito y mejores términos comerciales.

¿Te gustaría saber más acerca de aprender a controlar el cash flow en tu startup?

5 Causas comunes de los problemas de cash flow

1. Retrasos en las cuentas

Una de las causas más comunes de los problemas de cash flow es el retraso en el cobro de las cuentas por cobros. Cuando los clientes no pagan a tiempo, el flujo de efectivo se ve afectado, lo que puede dificultar el pago de tus propias obligaciones financieras.

Ejemplos comunes:

- Clientes que tardan más de 30, 60 o incluso 90 días en pagar sus facturas.

- Facturas que se envían tarde o con errores, lo que retrasa aún más el cobro.

- Falta de un seguimiento adecuado de las cuentas por cobros.

2. Gastos operativos altos

Los gastos operativos son necesarios para mantener la empresa en funcionamiento, pero si estos son demasiado altos en relación con los ingresos, pueden rápidamente consumir todo el flujo de caja disponible.

¿Quieres saber más acerca de los tipos de gastos y cómo clasificarlos?

Ejemplos comunes:

- Costes elevados de alquiler, servicios públicos y otros gastos fijos.

- Gastos innecesarios o excesivos en áreas como marketing, viajes o suministros.

- Falta de revisión y ajuste de los presupuestos operativos.

3. Mala gestión del inventario

Tener demasiado inventario inmoviliza el capital que podría utilizarse para otros fines, mientras que tener muy poco puede llevar a la pérdida de ventas. Ambos extremos pueden causar problemas de cash flow.

Ejemplos comunes:

- Sobreabastecimiento de productos que no se venden rápidamente.

- Subestimación de la demanda, lo que lleva a compras urgentes y de alto coste.

- Falta de un sistema de gestión de inventario eficaz.

4. Falta de previsión financiera

Sin una previsión financiera adecuada, es difícil anticipar problemas de cash flow y tomar medidas preventivas. La falta de planificación puede llevar a crisis financieras repentinas que podrían haberse evitado.

Ejemplos comunes:

- No tener un presupuesto detallado que prevea los ingresos y gastos futuros.

- No realizar análisis de flujo de caja proyectado para prever períodos de escasez de efectivo.

- No considerar los efectos de factores externos, como cambios en el mercado o la economía general del país donde está la empresa.

5. Crecimiento descontrolado

Aunque crecer es el objetivo de toda empresa, un crecimiento demasiado rápido sin una planificación financiera adecuada puede causar problemas de cash flow.

La expansión requiere inversiones que, si no están bien planificadas, pueden poner en riesgo la liquidez de la empresa.

2 Ejemplos muy comunes:

- Abrir nuevas sucursales o líneas de producto sin un análisis financiero adecuado.

- Contratar más personal o adquirir más inventario del necesario, sin considerar el impacto en el cash flow.

No asegurar financiamiento adicional para cubrir las necesidades de efectivo durante la expansión.

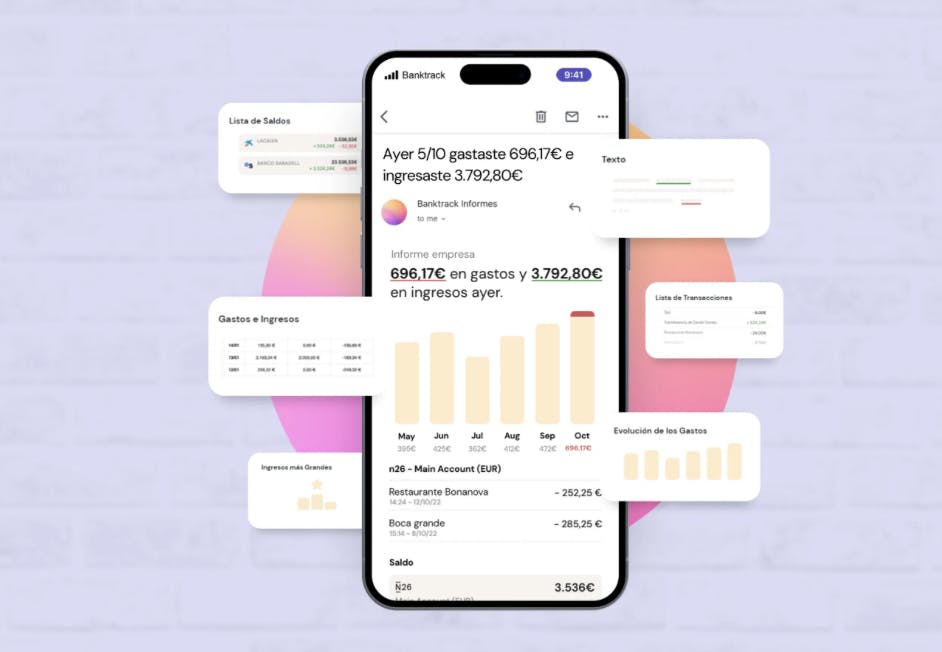

Cómo Banktrack puede ayudarte a solucionar problemas de cash flow

Banktrack es el mejor software de gestión de gastos. Siendo fácil e intuitivo, podrás controlar tus gastos en tan solo dos clicks.

Monitoriza el flujo de caja de tu negocio y toma mejores decisiones para tu negocio desde ahora con Banktrack.

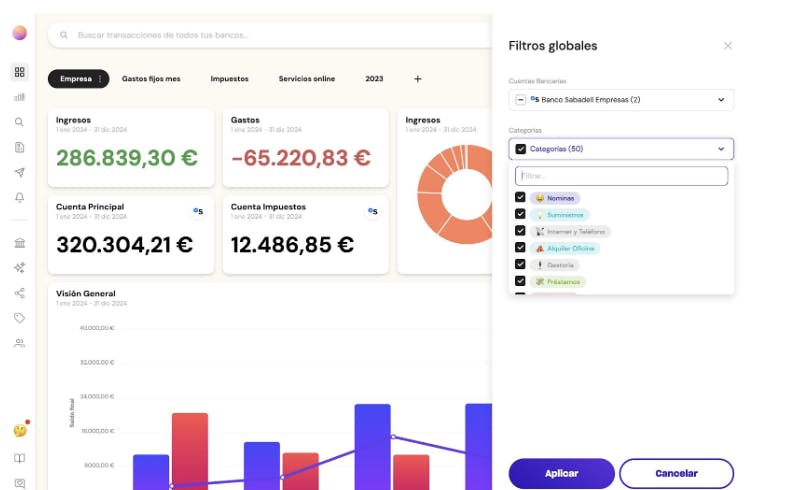

Control total del flujo de caja en tiempo real

Banktrack te ofrece una visión completa y en tiempo real de tu flujo de caja, permitiéndote identificar problemas antes de que se conviertan en crisis.

Puedes ver todos los movimientos de dinero, desde ingresos hasta pagos pendientes, lo que te permite tomar decisiones mucho más informadas y rápidas.

Automatización de procesos financieros

Con Banktrack, puedes automatizar tareas como la conciliación bancaria, el seguimiento de cuentas y la gestión de pagos.

Esto no solo mejora la eficiencia de tus operaciones financieras, sino que también reduce el riesgo de errores humanos que afectan tu flujo de caja.

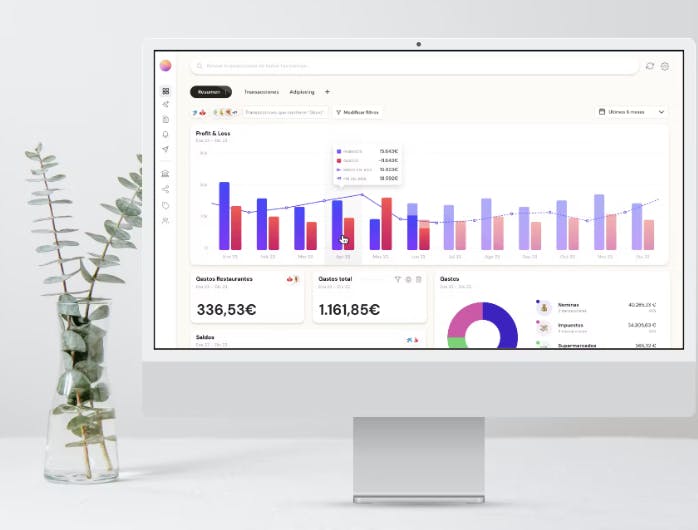

Herramientas avanzadas de proyecciones financieras

Banktrack se caracteriza por su capacidad para realizar proyecciones financieras. Puedes simular diferentes escenarios económicos y ver cómo afectarán a tu flujo de caja.

Esto te permite anticipar problemas y tomar medidas preventivas antes de que sea demasiado tarde.

Centralización y análisis de la información financiera

Banktrack centraliza toda la información financiera de tu empresa en una sola plataforma. Esto facilita el acceso a los datos que necesitas para tomar decisiones rápidas y basadas en hechos.

Además, el software de gestión financiera ofrece análisis detallados que te ayudan a entender mejor tu situación financiera y a identificar áreas de mejora.

Usa Banktrack y benefíciate de sus ventajas para tener un buen cash flow.

Compartir este artículo

Artículos relacionados

Los 8 mejores softwares de gestión de proyectos en 2026

Ranking de los 8 mejores softwares de gestión de proyectos en 2026 con análisis de características, usabilidad y valor para equipos.La factura electrónica en operaciones B2B en España

Guía sobre la factura electrónica en operaciones B2B en España: obligaciones, beneficios y cómo implementarla correctamente entre empresas.Cómo facturar electrónicamente a los ayuntamientos

Guía práctica para emitir factura electrónica a ayuntamientos, conocer los requisitos legales y evitar errores en el proceso.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito