Cómo usar el método kakebo para ahorrar dinero en 2026

- ¿Qué es el método kakebo?

- 5 Componentes clave del método kakebo

- Beneficios del método kakebo

- Como ahorrar con el método kakebo en 5 pasos

- Paso 1: prepara tu Kakebo

- Paso 2: establece metas de ahorro

- Paso 3: registra tus ingresos y gastos

- Paso 4: revisa y ajusta

- Paso 5: reflexiona y planifica

- Categorías para dividir kakebo

- Categorías Simplificadas para Kakebo

- Como Banktrack puede ayudarte

- Registro automatizado de transacciones

- Categorización de gastos

- Presupuestos y control

- Informes y análisis

- 8 Errores típicos que hacen que Kakebo no funcione

- Cómo encaja Banktrack con Kakebo sin cargarse la esencia

- Conclusión

Si eres de los que a fin de mes no sabes cómo ni en qué has gastado tu dinero, es hora de que busques trucos para poder controlar lo que entra y sale de tu cuenta.

Existen muchos métodos para poder hacerlo que te permitirán tener un esquema completo de lo que gastas y lo que no, y cómo conseguir ahorrar más.

El método kakebo es un método de ahorro japonés que está ganando popularidad gracias a su simplicidad y efectividad en la gestión financiera personal.

Fue diseñado por una periodista para que las amas de casa llevasen un control meticuloso de sus gastos.

Esto no solo es un buen método de controlar tus ingresos y gastos, sino que también te ayuda a hacer una reflexión consciente sobre tus hábitos de consumo, lo que sin duda te ayuda a saber gestionar el dinero y en tu bienestar económico.

¿Qué es el método kakebo?

El método kakebo es un sistema japonés de gestión financiera personal que se centra en la planificación, el registro y el análisis de los ingresos y gastos de forma manual.

Este método, significa ‘’libro de cuentas del hogar’’ y te invita a llevar un registro diario de tus finanzas en un cuaderno o libreta, para saber en qué y cómo gastas tu dinero.

5 Componentes clave del método kakebo

- Registros de ingresos y gastos: cada mes, se comienza anotando los ingresos fijos (como el salario) y los gastos fijos (como alquiler, facturas, etc.) luego, se divide el dinero restante en categorías de gastos variables, como comida, transporte, ocio y extras.

- Planificación de ahorro: antes de que comience el mes, se establece una meta de ahorro, determinando cuánto dinero te gustaría ahorrar. Esto te puede ayudar a fijar un objetivo claro financiero.

- Registro diario: a lo largo del mes, se anotan todos los gastos diarios en el kakebo, clasificándolos en diferentes categorías. Esto te permite ver en qué estás gastando el dinero y te ayuda a identificar patrones de consumo.

- Revisión semanal y mensual: cada semana y al final del mes, se revisan los gastos totales y se comparan con los ingresos y la meta de ahorro. Este proceso te permite reflexionar sobre tus hábitos financieros, identificar áreas en las que podrías mejorar y ajustar tu planificación para el siguiente mes.

- Reflexión y mejora: una parte esencial del método kakebo es la reflexión. Se te anima a hacerte preguntas como ¿He gastado más de lo planeado? ¿Podrías haber ahorrado más? ¿Qué puedo hacer diferente el próximo mes? Lo que te ayuda a ser más consciente de tus hábitos y hacer ajustes para mejorar tu situación financiera.

Beneficios del método kakebo

- Conciencia financiera: te ayuda a ser más consciente de tus ingresos y gastos, promoviendo un consumo más reflexivo y responsable.

- Simplicidad y disciplina: aunque es un método manual, su simplicidad fomenta y el control sobre las finanzas personas

- Reducción del estrés financiero: al tener un control más claro sobre tus finanzas, puedes reducir el estrés relacionado con el dinero y sentirte más seguro en tu capacidad para manejarlo.

Como ahorrar con el método kakebo en 5 pasos

Ahorrar con el método Kakebo implica seguir un enfoque estructurado para gestionar tus finanzas personales de manera efectiva.

Paso 1: prepara tu Kakebo

Puedes usar un cuaderno dedicado o un libro de Kakebo, que generalmente incluye secciones para registrar ingresos, gastos y metas de ahorro. También puedes adaptar un cuaderno común dividiéndolo en secciones.

Configurarlo en secciones clave como:

- Ingresos: para registrar todas las fuentes de ingresos

- Gastos: divididos en categorías (comida, transporte, ocio etc.)

- Ahorro: para fijar y seguir tus metas de ahorro

- Reflexión: para revisar y reflexionar sobre tus hábitos financieros al final del mes.

Paso 2: establece metas de ahorro

Antes de comenzar el mes, decide cuánto deseas ahorrar. Esto puede incluir un objetivo a corto plazo (como un fondo de emergencia) y uno a largo plazo (como vacaciones o un proyecto mayor)

Determina cuánto dinero necesitas ahorrar cada mes para alcanzar tus metas. Esto te ayudará a establecer un objetivo claro y realista.

Paso 3: registra tus ingresos y gastos

- Al principio de cada mes, registra todos tus ingresos esperados, como el salario, ingresos adicionales etc.

- Divide tus gastos en categorías como alimentos, transporte, vivienda, ocio etc. luego, anota los gastos en cada categoría a medida que ocurren. Esto te ayudará a ver dónde se va tu dinero.

- Puedes utilizar como algo adicional, el método Envelopes, este consiste en asignar una cantidad fija de dinero en efectivo para cada categoría de gasto. Una vez que el dinero del sobre se ha gastado, no se pueden hacer más compras en esa categoría.

Paso 4: revisa y ajusta

Cada semana, revisa tus gastos acumulados. Compara con el presupuesto que has establecido y ajusta si es necesario. Esto te ayuda a evitar sorpresas al final del mes.

A final del mes, revisa todos tus gastos y compáralos con tu presupuesto. Analiza si has logrado tus metas de ahorro y si estás dentro de tu presupuesto.

Paso 5: reflexiona y planifica

Reflexiona sobre lo que has aprendido sobre tus hábitos financieros ¿Donde has gastado mas de lo previsto? ¿Qué categorías te han sorprendido?

Basado en esto ajusta tu presupuesto y metas para el próximo mes. Si has encontrado áreas donde puedes recortar gastos, hazlo para mejorar tu capacidad de ahorro.

Reconoce y celebra tus éxitos financieros, ya sea al alcanzar tu meta de ahorro o al mantenerse dentro del presupuesto.

Categorías para dividir kakebo

Categorías Simplificadas para Kakebo

Ingresos

Salario y otros ingresos: incluye tu salario, ingresos por trabajos extras, y cualquier otra fuente de ingreso regular.

Gastos fijos

- Vivienda y servicios públicos: incluye alquiler o hipoteca, electricidad, agua, gas, internet, y teléfono.

- Seguros: seguro de salud, seguro de automóvil, y otros seguros importantes.

Gastos variables

- Alimentación: compras en supermercados, comidas fuera de casa, y otros gastos relacionados con la alimentación.

- Transporte: combustible, transporte público, mantenimiento del vehículo.

Gastos personales

- Salud y bienestar: medicamentos, consultas médicas, gimnasio, y cuidado personal.

- Ropa y artículos personales: compras de ropa, calzado, y otros artículos personales.

Ocio y entretenimiento

- Actividades y entretenimiento: cine, teatro, eventos deportivos, y suscripciones a servicios de streaming.

- Viajes: gastos relacionados con vacaciones y escapadas.

Ahorro e inversiones

- Ahorros: contribuciones a cuentas de ahorro, fondos de emergencia.

- Inversiones: compra de acciones, bonos, y otros instrumentos de inversión.

Gastos imprevistos y emergencias

- Emergencias: reparaciones urgentes, gastos médicos inesperados.

- Regalos y Eventos Especiales: regalos para cumpleaños, bodas, y eventos familia.

Como Banktrack puede ayudarte

Como herramienta de software diseñada para el control de tesorería, Banktrack es la herramienta perfecta para controlar tus finanzas combinándolo con el método kakebo.

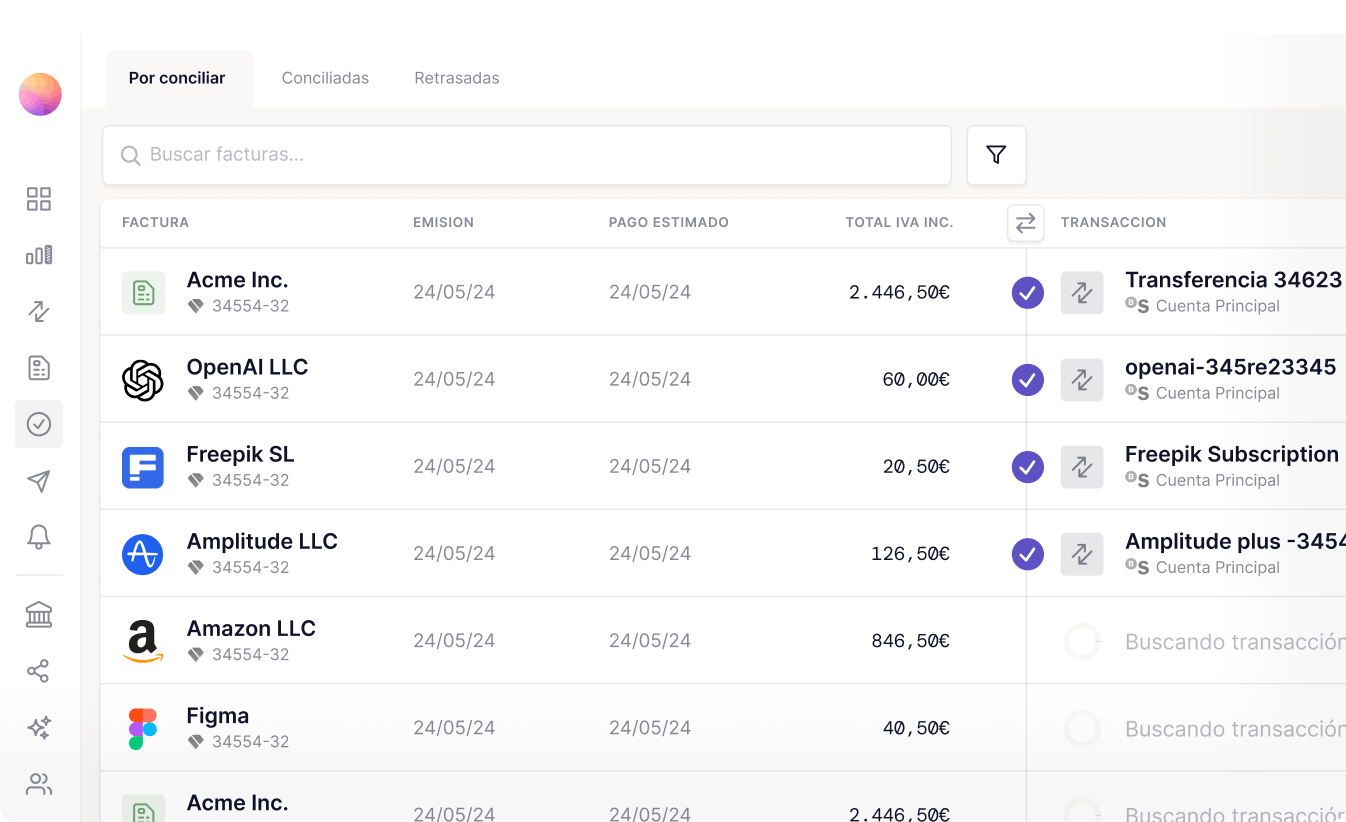

Registro automatizado de transacciones

Banktrack permite importar automáticamente transacciones desde tus cuentas bancarias y tarjetas de crédito, facilitando el registro de gastos.

Los datos se actualizan en tiempo real, proporcionando una visión precisa y actualizada de tus finanzas.

Esto ayuda a que reduzcas el tiempo y esfuerzo necesario para registrar manualmente cada gasto, manteniendo un registro más preciso y minimiza los errores en el registro de transacciones, asegurando que los datos en Kakebo sean precisos.

Categorización de gastos

Permite configurar categorías para clasificar tus gastos e ingresos de acuerdo con tus necesidades específicas, esto ofrece un desglose detallado de cada categoría de gasto.

Con Banktrack aseguras que las categorías coincidan con las categorías simplificadas del Kakebo, para su seguimiento y comparación.

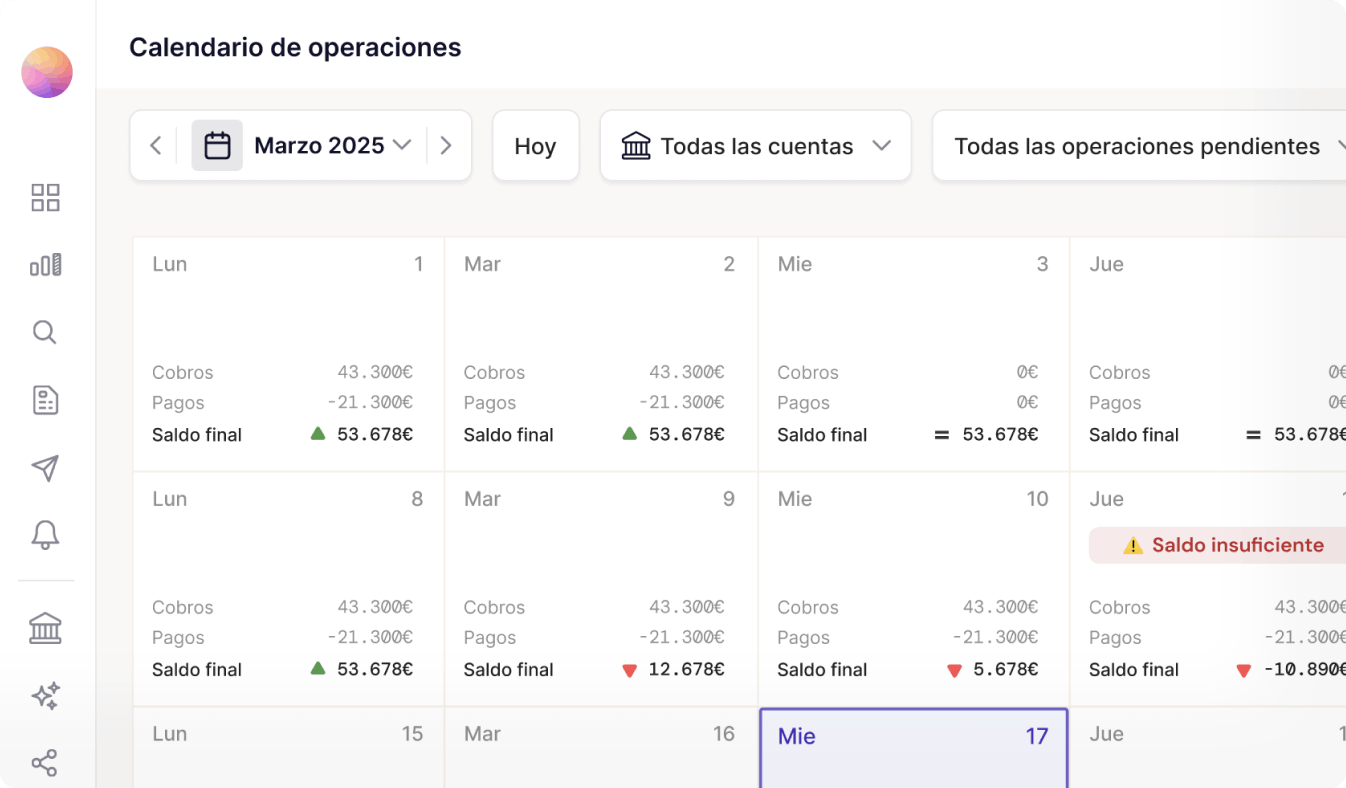

Presupuestos y control

Puedes crear y gestionar presupuestos para diferentes categorías y periodos. Monitorea y gestiona el flujo de efectivo para evitar sobregiros y mantener un equilibrio financiero.

Usa Banktrack para establecer y seguir presupuestos mensuales en las categorías definidas en el Kakebo.

Facilita la revisión y el ajuste del presupuesto según los datos y análisis de Banktrack.

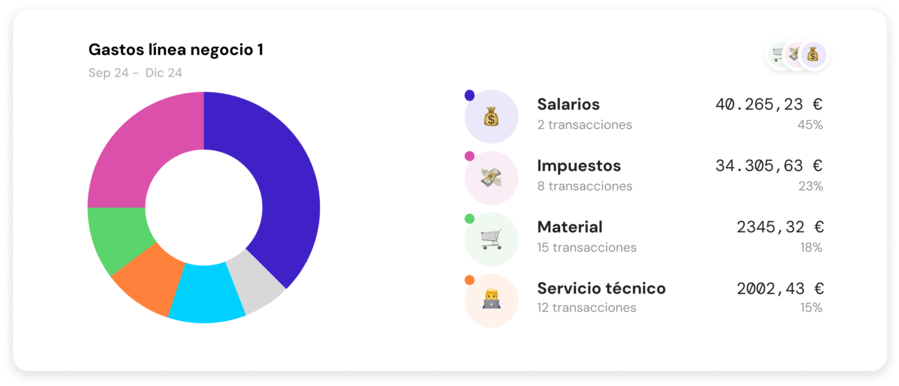

Informes y análisis

Banktrack genera informes detallados sobre ingresos, gastos, y tendencias financieras. También proporciona herramientas para analizar el rendimiento de tus finanzas y detectar patrones.

Utiliza los informes de Banktrack para revisar tu situación financiera al final del mes y compárala con el presupuesto y objetivos establecidos en el Kakebo.

8 Errores típicos que hacen que Kakebo no funcione

- Intentar hacerlo perfecto desde el primer mes: Si empiezas queriendo cuadrar cada céntimo y diseñar categorías hiper detalladas, te vas a saturar. Kakebo funciona por constancia, no por perfección.

- No registrar los gastos en el momento

Dejarlo para el final de la semana o del mes hace que olvides compras pequeñas. Y son precisamente esas pequeñas las que distorsionan el presupuesto. - No fijar un objetivo de ahorro claro: Si no decides cuánto quieres ahorrar antes de empezar a gastar, el ahorro se convierte en lo que “sobra”. Y normalmente no sobra nada.

- Subestimar los gastos variables: Comida fuera, suscripciones, pequeños caprichos… Si no los calculas con realismo, tu presupuesto nace desajustado desde el día uno.

- No revisar a mitad de mes: Esperar al día 30 para analizar todo es demasiado tarde. Sin revisión intermedia, no puedes corregir desviaciones a tiempo.

- Usarlo como herramienta de culpa: Si cada revisión se convierte en un juicio personal, abandonarás. Kakebo está para aprender y ajustar, no para castigarte.

- No adaptar el sistema a tu realidad: Copiar categorías o metas que no encajan contigo hace que el método se sienta forzado. Debe adaptarse a tu estilo de vida, no al revés.

- No apoyarte en datos reales cuando es necesario: Confiar solo en la memoria puede generar errores. Apoyarte en datos bancarios reales te da una visión más precisa y evita autoengaños.

Cómo encaja Banktrack con Kakebo sin cargarse la esencia

El Kakebo es manual y reflexivo. Banktrack es automático y preciso. Juntos tienen sentido si los usas bien: Banktrack te da datos reales y ordenados. El Kakebo te obliga a interpretarlos y decidir.

La forma más útil de combinarlos es esta: usa Banktrack para recoger y ordenar el movimiento real de tu dinero y usa el cuaderno para planificar, poner objetivos y reflexionar.

Con Banktrack puedes apoyarte en tres cosas que hacen que Kakebo sea más fácil de mantener:

Primero, el registro automático. En vez de depender de tu memoria o de tickets, tienes los movimientos importados desde bancos y tarjetas. Eso reduce errores y evita que te falten gastos invisibles.

Segundo, la categorización. Si tu sistema de categorías es simple, Banktrack te ayuda a ver cuánto se va en cada bloque sin tener que sumar a mano. Y cuando una categoría se dispara, lo detectas antes.

Tercero, la revisión mensual con datos. Kakebo te pide mirar el mes y aprender. Banktrack te permite hacerlo con números reales, sin que el análisis se convierta en un trabajo pesado. Ahí es donde realmente se nota la combinación: menos fricción, más claridad.

La idea no es sustituir el Kakebo por una app. Es usar Banktrack como el “dato” y el Kakebo como el “criterio”.

Conclusión

El método Kakebo funciona porque te devuelve el control sin complicarte la vida. No necesitas un Excel perfecto ni disciplina militar. Necesitas un sistema simple que te obligue a mirar tu dinero con honestidad y a tomar decisiones mejores cada semana. Si además apoyas ese hábito con herramientas que te dan la realidad de tus movimientos, como Banktrack, reduces fricción y ganas claridad. Y cuando tienes claridad, ahorrar deja de ser un deseo y se convierte en un resultado.

Compartir este artículo

Artículos relacionados

¿Cómo tomar el control de las finanzas de tu hogar en 2026?

¿Sabes cómo tomar el control de las finanzas de tu hogar? Es muy importante controlar gastos e ingresos. Ten 2026 controlado y ahorra dinero para futuros planes.Como contabilizar suministros para tu empresa

Descubre cómo contabilizar suministros de manera efectiva, explorando métodos avanzados y mejores prácticas. Optimiza la gestión de costes y mejora tus informes financieros.¿Por qué mi banco online da la opción de descargar el historial bancario con la Norma 43?

Descubre por qué tu banco te ofrece la posibilidad de descargar tu historial bancario según la Norma 43. Entérate de las ventajas y en este post.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito