Cómo contabilizar una factura intracomunitaria en 2026

- ¿Qué son las facturas intracomunitarias?

- Conceptos clave en la fiscalidad intracomunitaria

- Registro de Operadores Intracomunitarios (ROI)

- Verificación en el sistema VIES

- Inversión del sujeto pasivo

- Aspectos previos a tener en cuenta antes de contabilizar

- Cuentas contables relacionadas con las facturas intracomunitarias

- Asientos contables de adquisiciones intracomunitarias

- Escenario 1. Ambas partes inscritas en el VIES

- Escenario 2. Alguna de las partes no está en el VIES

- Contabilización de entregas intracomunitarias (ventas)

- Venta a cliente intracomunitario con NIF-IVA válido

- Venta a cliente no inscrito o particular

- Declaraciones fiscales asociadas

- Modelo 303

- Modelo 349

- Modelo 390

- 5 Errores frecuentes al contabilizar facturas intracomunitarias

- Cómo Banktrack facilita la gestión de facturas intracomunitarias

- Centralización de facturas nacionales e intracomunitarias

- Visibilidad del impacto fiscal sin distorsionar la liquidez

- Control financiero más allá de la contabilidad

- Reducción de errores y fricciones con gestorías

- 8 Ventajas de una buena gestión intracomunitaria

- 1. Cumplimiento normativo sin fricciones

- 2. Menor riesgo fiscal y contable

- 3. Ahorro de tiempo administrativo real

- 4. Mejor visión de los costes reales del negocio

- 5. Separación clara entre fiscalidad y liquidez

- 6. Decisiones financieras más informadas

- 7. Mejor relación con asesorías y auditores

- 8. Escalabilidad y crecimiento sin desorden

- Conclusión

- Preguntas Frecuentes (FAQs)

- ¿Qué diferencia hay entre factura intracomunitaria y factura de importación/extra-UE?

- ¿Siempre hay que autorepercutir el IVA en compras intracomunitarias?

- ¿Qué pasa si el proveedor UE no está en VIES?

- ¿Cómo verifico el NIF-IVA en VIES?

- ¿En qué modelo se declara el IVA intracomunitario?

- ¿Afecta VeriFACTU a las facturas intracomunitarias en 2026?

En un entorno económico cada vez más globalizado, las operaciones entre empresas de distintos países de la Unión Europea se han convertido en algo habitual, tanto para pymes como para grandes compañías y profesionales independientes.

Comprar servicios a una empresa alemana, contratar software a una compañía irlandesa o vender productos a clientes franceses forma ya parte del día a día de muchos negocios españoles.

Sin embargo, cuando aparece una factura intracomunitaria, surgen dudas recurrentes:

- ¿Lleva IVA o no?

- ¿Hay que autorepercutir el impuesto?

- ¿Qué cuentas contables se utilizan?

- ¿En qué modelos fiscales se declara?

En esta guía completa te explicamos cómo contabilizar una factura intracomunitaria paso a paso en España, con ejemplos claros, errores habituales, implicaciones fiscales y una visión práctica de cómo gestionar estas operaciones de forma eficiente y sin riesgos.

¿Qué son las facturas intracomunitarias?

Una factura intracomunitaria es aquella que se emite en el marco de una operación de compra o venta de bienes o servicios entre empresas o profesionales establecidos en distintos Estados miembros de la Unión Europea.

Estas operaciones están reguladas por la normativa del IVA comunitario y tienen como objetivo facilitar el comercio dentro de la UE evitando la doble imposición, pero garantizando que el impuesto se recaude en el país de destino.

Desde el punto de vista fiscal, las facturas intracomunitarias se caracterizan por:

- La posible exención de IVA en origen

- La aplicación del mecanismo de inversión del sujeto pasivo

- La obligación de declarar la operación en modelos específicos

- Un tratamiento contable distinto al de las facturas nacionales

Conceptos clave en la fiscalidad intracomunitaria

Antes de entrar en los asientos contables, es fundamental entender algunos conceptos que determinan cómo debe tratarse una factura intracomunitaria.

Registro de Operadores Intracomunitarios (ROI)

Para poder operar sin IVA en transacciones intracomunitarias, tanto el emisor como el receptor deben estar dados de alta en el Registro de Operadores Intracomunitarios (ROI). Esta inscripción permite obtener un NIF-IVA, que identifica al operador a efectos comunitarios.

Sin esta inscripción, la operación no puede considerarse intracomunitaria exenta, aunque se realice entre países de la UE

Verificación en el sistema VIES

El VIES (VAT Information Exchange System) es el sistema europeo que permite comprobar si un NIF-IVA es válido. Antes de aceptar o emitir una factura intracomunitaria sin IVA, es imprescindible verificar que el otro operador está correctamente inscrito.

Esta comprobación es clave en caso de inspección.

Inversión del sujeto pasivo

El principio central de las operaciones intracomunitarias es la inversión del sujeto pasivo. Esto significa que:

- El proveedor no repercute IVA en la factura

- El comprador se autorepercute el IVA en su país

- El IVA se registra como soportado y repercutido simultáneamente

El resultado económico suele ser neutro, pero el efecto contable y fiscal es obligatorio.

Aspectos previos a tener en cuenta antes de contabilizar

Antes de registrar una factura intracomunitaria en contabilidad, conviene revisar varios puntos para evitar errores:

- Comprobar que ambas partes están dadas de alta en el ROI

- Verificar el NIF-IVA en el VIES

- Identificar si se trata de una compra o una venta

- Determinar si es una operación de bienes o de servicios

- Confirmar que la factura no incluye IVA extranjero

Una revisión previa evita correcciones posteriores y posibles sanciones.

Cuentas contables relacionadas con las facturas intracomunitarias

La correcta contabilización de facturas intracomunitarias exige el uso de cuentas específicas del Plan General Contable.

Las más habituales son:

- 600 / 62X: Compras o gastos, según la naturaleza de la operación

- 700 / 705: Ventas de mercaderías o prestación de servicios

- 472 IVA soportado intracomunitario

- 477 IVA repercutido intracomunitario

- 400 Proveedores

- 430 Clientes

El punto clave es que el IVA no se paga al proveedor, pero sí se registra contablemente.

Asientos contables de adquisiciones intracomunitarias

Escenario 1. Ambas partes inscritas en el VIES

Es el caso más habitual y el más “limpio” desde el punto de vista fiscal.

El proveedor emite la factura sin IVA y el comprador español debe autorepercutirse el impuesto.

Ejemplo práctico

Compra de mercancías por 10.000 € a un proveedor alemán.

Tipo de IVA aplicable en España: 21 %.

Asiento contable:

Debe

- Compra de mercaderías: 10.000 €

- IVA soportado intracomunitario: 2.100 €

Haber

- Proveedores: 10.000 €

- IVA repercutido intracomunitario: 2.100 €

Este asiento refleja correctamente la operación y permite declararla en los modelos fiscales correspondiente.

Escenario 2. Alguna de las partes no está en el VIES

Si el proveedor no está inscrito en el ROI, emitirá la factura con el IVA de su país. En este caso:

- El IVA extranjero no es deducible en España

- Se contabiliza como mayor coste

- Opcionalmente se puede solicitar devolución vía modelo 360

Este escenario es mucho menos eficiente y suele evitarse.

Contabilización de entregas intracomunitarias (ventas)

Venta a cliente intracomunitario con NIF-IVA válido

Cuando vendes a una empresa de otro país de la UE inscrita en el VIES:

- La factura se emite sin IVA

- Debe incluir referencia a la exención

- La operación se declara en el modelo 349

Asiento contable:

Debe

- Clientes: importe total

Haber

- Ventas de mercaderías o servicios: importe total

Venta a cliente no inscrito o particular

Si el cliente no tiene NIF-IVA válido o es un particular:

- Se aplica IVA español

- La operación se trata como una venta nacional

Declaraciones fiscales asociadas

Una correcta contabilización facilita enormemente las declaraciones fiscales.

Modelo 303

- Se declaran el IVA soportado y repercutido intracomunitario

- El efecto económico suele ser neutro

Modelo 349

- Declaración recapitulativa de operaciones intracomunitarias

- Identifica a cada operador por su NIF-IVA

- Es clave para el cruce de información entre países

.

Modelo 390

- Resumen anual de IVA

- Consolida toda la información del ejercicio

5 Errores frecuentes al contabilizar facturas intracomunitarias

Algunos errores comunes que conviene evitar:

- No verificar el NIF-IVA

- No autorepercutir el IVA

- Declarar solo IVA soportado

- No presentar el modelo 349

- Confundir operaciones intracomunitarias con importaciones

Estos fallos suelen generar requerimientos de la Agencia Tributaria.

Cómo Banktrack facilita la gestión de facturas intracomunitarias

Aquí es donde muchas empresas empiezan a notar la diferencia entre contabilizar correctamente y tener control real del negocio.

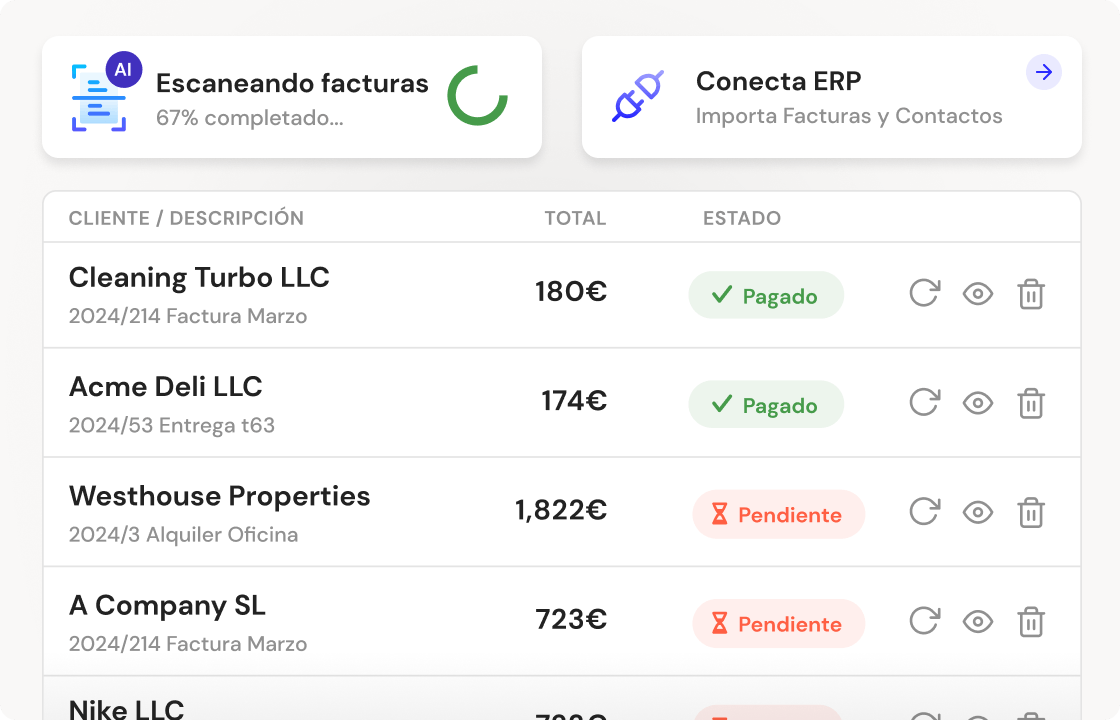

Banktrack no es solo un software de facturación. Es una plataforma de control financiero y tesorería que permite gestionar las facturas intracomunitarias con una visión mucho más amplia.

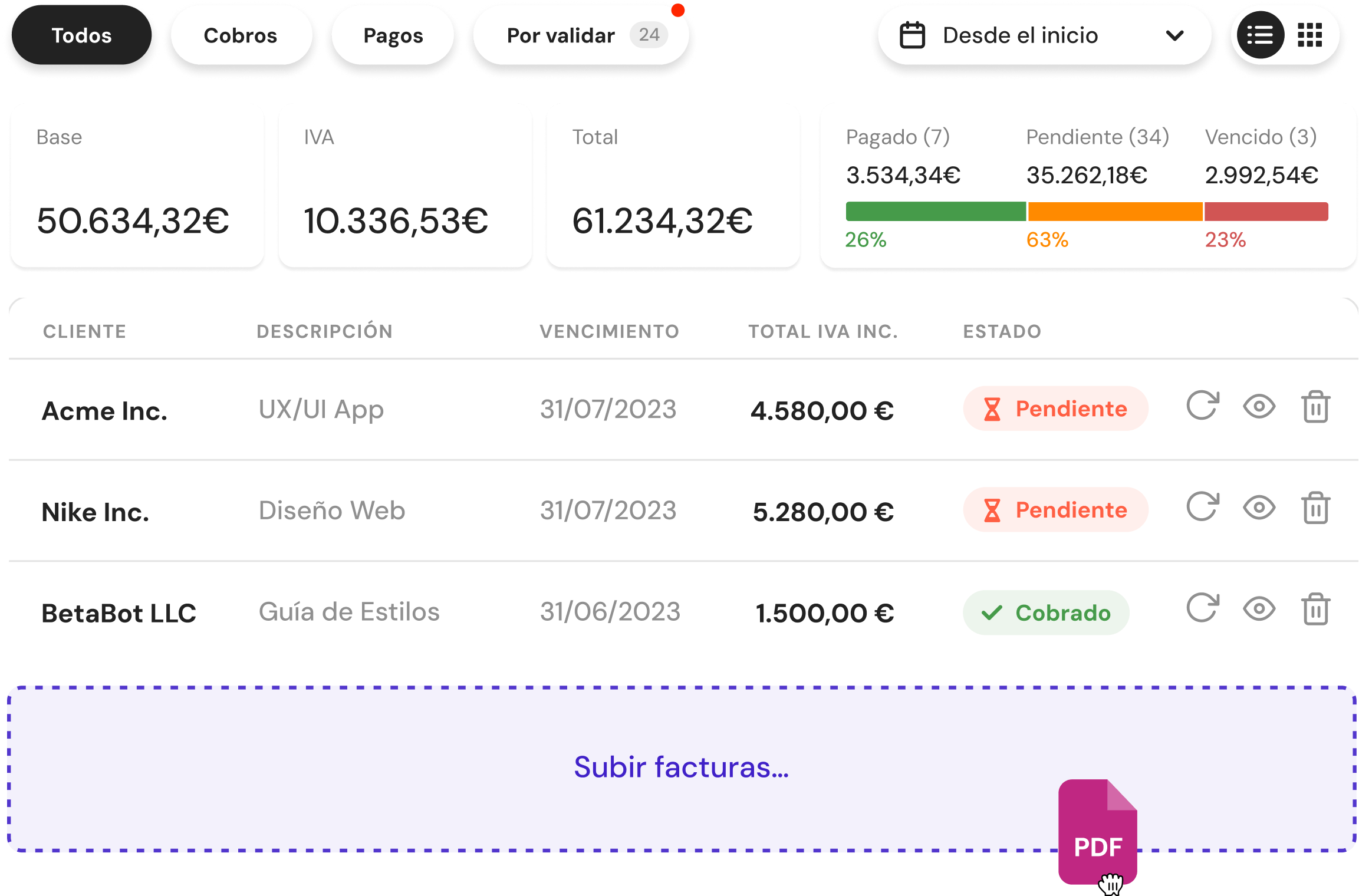

Centralización de facturas nacionales e intracomunitarias

Banktrack permite tener en un único entorno:

- Facturas nacionales

- Facturas intracomunitarias

- Gastos recurrentes en otros países

- Proveedores clasificados por origen

Esto reduce errores de clasificación y facilita auditorías internas.

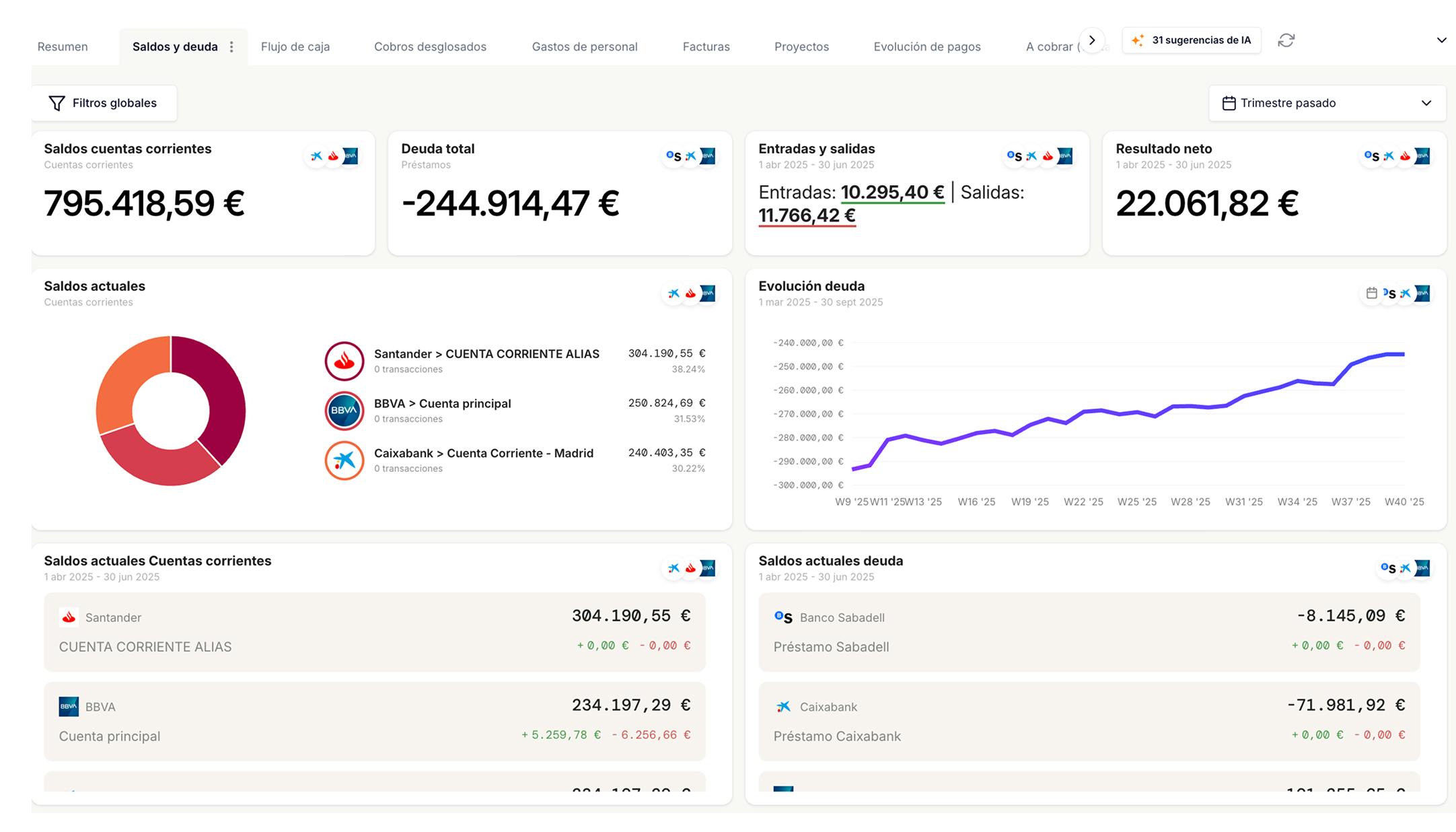

Visibilidad del impacto fiscal sin distorsionar la liquidez

Aunque el IVA intracomunitario sea neutro, afecta a los modelos fiscales. Banktrack permite:

- Ver claramente qué parte del gasto es base imponible

- Identificar operaciones sujetas a inversión del sujeto pasivo

- Separar impacto fiscal de impacto en caja

Esto evita confusiones entre contabilidad y tesorería real.

Control financiero más allá de la contabilidad

Muchas empresas contabilizan bien, pero no saben responder a preguntas clave:

- ¿Cuánto gasto intracomunitario tengo al mes?

- ¿Qué proveedores europeos concentran más coste?

- ¿Cómo afecta esto a mi flujo de caja real?

Banktrack permite analizar estos datos desde una perspectiva financiera, no solo contable.

Reducción de errores y fricciones con gestorías

Al tener la información organizada y categorizada:

- Se reducen errores en el modelo 349

- Se agiliza la revisión por parte del asesor

- Se evitan ajustes de última hora

Esto es especialmente útil en empresas con alto volumen de proveedores europeos.

8 Ventajas de una buena gestión intracomunitaria

Una correcta contabilización y control de las facturas intracomunitarias no solo sirve para cumplir con Hacienda. Bien gestionadas, estas operaciones se convierten en una fuente de orden, eficiencia y ventaja financiera para la empresa.

1. Cumplimiento normativo sin fricciones

Gestionar correctamente las facturas intracomunitarias garantiza el cumplimiento de la normativa del IVA europeo, del Reglamento del ROI y de las obligaciones de información como el modelo 349. Esto reduce el riesgo de requerimientos, inspecciones y sanciones, y evita tener que rehacer declaraciones pasadas por errores formales.

2. Menor riesgo fiscal y contable

Una mala gestión intracomunitaria suele generar errores típicos: IVA mal autorepercutido, modelos presentados con incoherencias o facturas mal clasificadas. Un control adecuado minimiza estos riesgos y aporta seguridad tanto a la empresa como a su asesoría, especialmente en negocios con volumen recurrente de operaciones europeas.

3. Ahorro de tiempo administrativo real

Cuando las facturas intracomunitarias están bien identificadas, clasificadas y registradas desde el inicio, se eliminan muchas tareas manuales posteriores: revisiones, correcciones, llamadas con la gestoría o ajustes de cierre. Esto libera tiempo del equipo administrativo y reduce la dependencia de Excel y comprobaciones manuales.

4. Mejor visión de los costes reales del negocio

Las compras intracomunitarias suelen estar ligadas a proveedores estratégicos: software, servicios digitales, materias primas o logística. Gestionarlas correctamente permite entender el coste real por proveedor, país o tipo de servicio, sin distorsiones por IVA, lo que facilita el análisis de rentabilidad y la negociación con terceros.

5. Separación clara entre fiscalidad y liquidez

Aunque el IVA intracomunitario sea neutro a nivel fiscal, puede generar confusión si no se gestiona bien. Una buena gestión permite distinguir claramente entre:

- Impacto fiscal (IVA soportado y repercutido).

- Impacto en caja (lo que realmente se paga o se cobra).

Esto evita errores de interpretación y mejora el control de la tesorería.

6. Decisiones financieras más informadas

Con la información bien estructurada, la empresa puede tomar decisiones basadas en datos reales:

- Evaluar si conviene centralizar proveedores europeos.

- Detectar incrementos de costes internacionales.

- Analizar el peso de los servicios intracomunitarios en el margen.

- Planificar mejor impuestos y flujos de caja futuros.

7. Mejor relación con asesorías y auditores

Una gestión intracomunitaria ordenada facilita enormemente el trabajo de gestorías, auditores y responsables financieros. La información es clara, coherente y trazable, lo que reduce fricciones, correcciones de última hora y explicaciones innecesarias ante terceros.

8. Escalabilidad y crecimiento sin desorden

A medida que una empresa crece y amplía su operativa internacional, el volumen de facturas intracomunitarias aumenta. Tener un sistema sólido desde el principio permite escalar sin que la complejidad fiscal se convierta en un problema operativo.

Conclusión

La contabilización de facturas intracomunitarias no es compleja, pero sí exige rigor, conocimiento y orden. Verificar el ROI, aplicar correctamente la inversión del sujeto pasivo, usar las cuentas adecuadas y declarar correctamente en los modelos fiscales es imprescindible para evitar problemas con Hacienda.

Sin embargo, el verdadero salto de calidad llega cuando la empresa no se limita a cumplir, sino que utiliza esa información para entender mejor su negocio. En ese punto, herramientas como Banktrack marcan la diferencia al conectar facturación, contabilidad y tesorería en una visión única y clara.

Preguntas Frecuentes (FAQs)

¿Qué diferencia hay entre factura intracomunitaria y factura de importación/extra-UE?

Intracomunitaria: entre empresas/profesionales de UE (exenta IVA origen, autorepercusión destino). Importación/extra-UE: sujeto a aranceles + IVA en aduana (modelo DUA). Intracomunitaria no pasa aduana física (solo declaración recapitulativa 349).

¿Siempre hay que autorepercutir el IVA en compras intracomunitarias?

Sí, si ambas partes están en ROI/VIES y la operación es B2B. El proveedor no repercute IVA; tú registras IVA soportado (472) y repercutido (477) al tipo español (21% general). Efecto neto cero en caja, pero obligatorio declarar en 303.

¿Qué pasa si el proveedor UE no está en VIES?

No se considera operación intracomunitaria exenta → factura con IVA de su país (no deducible en España). Contabiliza como mayor coste (600/62X con IVA incluido). Puedes solicitar devolución vía modelo 360. Verifica siempre VIES antes de aceptar factura.

¿Cómo verifico el NIF-IVA en VIES?

Entra en https://ec.europa.eu/taxation_customs/vies → introduce NIF-IVA del proveedor. Si válido, muestra nombre/estado. Guarda captura como justificante (VeriFACTU exige trazabilidad). Banktrack permite etiquetar proveedores UE y recordar comprobación periódica.

¿En qué modelo se declara el IVA intracomunitario?

Modelo 303 (autoliquidación mensual/trimestral): declara IVA soportado y repercutido (neutraliza). Modelo 349 (recapitulativa): lista operaciones por NIF-IVA (mensual si >50.000 €/trimestre, trimestral si menor). Modelo 390 (resumen anual) consolida todo.

¿Afecta VeriFACTU a las facturas intracomunitarias en 2026?

Indirectamente sí: VeriFACTU obliga a registrar operaciones inalterables y enviar datos a AEAT. Facturas intracomunitarias deben cumplir trazabilidad. Banktrack registra facturas UE de forma compliant, concilia con pagos y genera informes listos para 349/303.

Compartir este artículo

Artículos relacionados

Guía para contabilizar el IBI en este 2026

Guía práctica para contabilizar el IBI en 2026, entender su tratamiento contable y evitar errores en el registro del impuesto.Cómo contabilizar facturas pendientes de recibir en 2026

Guía práctica para contabilizar facturas pendientes de recibir en 2026, registrar provisiones y evitar errores en el cierre contable.Regla de ahorro 50-20-30: aprende a gestionar tu dinero

Descubre cómo aplicar la regla 50-20-30 para gestionar tus finanzas personales: asigna el 50% a necesidades, el 20% a ahorros y el 30% a gastos personales. ¡Simplifica y equilibra tu presupuesto!

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito