Requisitos para presentar el Modelo 130 ¿Qué es el modelo 130?

Si estás leyendo esto, entonces seguramente te has preguntado "¿Qué es el modelo 130?". Esta pregunta es una de las más comunes entre los autónomos, y es importante conocer la respuesta a la misma.

En este post, te guiaremos sobre qué es el modelo 130 y cómo puedes aplicarlo correctamente para ahorrar tiempo y dinero. Te explicaremos cual es el propósito del modelo 130, qué debes hacer para cumplir con los requisitos del mismo y cómo beneficiarse de él. ¡Estás a punto de descubrir todo lo que necesitas saber sobre el modelo 130!

Como autónomo, es fundamental conocer las obligaciones fiscales y tributarias que debes cumplir para evitar posibles sanciones o multas. Uno de los modelos que debes presentar periódicamente es el modelo 130, el cual es de gran importancia para el pago de impuestos. Este modelo es utilizado para el pago del Impuesto sobre la Renta de las Personas Físicas (IRPF) de manera trimestral, y es esencial para que Hacienda tenga un control sobre los ingresos y gastos que realizas como autónomo.

Si eres nuevo en el mundo del emprendimiento y tienes dudas sobre cómo cumplir con esta obligación fiscal, este post es para ti. Aquí encontrarás una guía detallada sobre qué es el modelo 130, quiénes están obligados a presentarlo, cómo rellenarlo correctamente y los plazos que debes respetar.

Con esta información, podrás cumplir con tus obligaciones tributarias y evitar posibles sanciones por parte de Hacienda.

Recomendamos utilizar Banktrack, para exportar a Excel todos los movimientos bancarios, tener los datos actualizados y poder rellenar correctamente todos los apartados de este modelo 130.

Para poder descargar todos los movimientos bancarios a Excel tan solo te tienes que crear una cuenta en Banktrack por el siguiente Banner, añadir todas tus entidades bancarias, y acceder a tu historial para posteriormente descargártelo todo en Excel.

¿Qué es el modelo 130?

El modelo 130 es un documento tributario que deben presentar los autónomos y pequeñas empresas españolas en el que se declaran las retenciones e ingresos a cuenta correspondientes al Impuesto sobre la Renta de las Personas Físicas (IRPF). Este modelo se utiliza para declarar el pago fraccionado trimestral del IRPF, es decir, la cantidad que se debe abonar a Hacienda cada trimestre en concepto de adelanto del impuesto correspondiente al ejercicio fiscal.

El modelo 130 se presenta de manera telemática, a través de la página web de la Agencia Tributaria, y debe presentarse antes de finalizar el plazo establecido por la administración. Además, es importante que los autónomos y pequeñas empresas estén al día con el pago de sus obligaciones fiscales para evitar posibles sanciones o multas.

Es fundamental que los autónomos y pequeñas empresas conozcan el modelo 130 y su importancia para el correcto control de las finanzas empresariales. Al presentar este modelo trimestralmente, se pueden llevar a cabo estimaciones más precisas de los ingresos y gastos del negocio, lo que permite una mejor planificación financiera y una mayor organización en la gestión de las finanzas.

En definitiva, el modelo 130 es un documento esencial para los autónomos y pequeñas empresas que quieren mantener sus finanzas en orden y cumplir con sus obligaciones fiscales de manera eficiente y efectiva. Por ello, se recomienda que se mantengan informados sobre las actualizaciones y modificaciones que se produzcan en relación a este modelo, para evitar problemas y posibles sanciones por parte de Hacienda.

¿Requisitos del modelo 130 en autónomos?

Para presentar el modelo 130, los trabajadores autónomos deben cumplir con ciertos requisitos que establece la normativa fiscal en España. A continuación, detallamos los requisitos más relevantes:

- Ser autónomo en actividad económica: El modelo 130 está destinado exclusivamente a los trabajadores autónomos que desarrollan una actividad económica de forma habitual y por cuenta propia.

- Estar dado de alta en el régimen de autónomos de la Seguridad Social: Es necesario estar dado de alta en el régimen de autónomos de la Seguridad Social para poder presentar el modelo 130.

- Haber obtenido rentas en el trimestre correspondiente: El modelo 130 solo debe presentarse cuando el autónomo haya obtenido rentas en el trimestre correspondiente. Si los ingresos de una actividad profesional durante el año natural anterior fueron sujetos a retención o ingreso a cuenta en un mínimo del 70%, los contribuyentes no están obligados a efectuar el pago fraccionado correspondiente a dicha actividad.

- Realizar el pago fraccionado del IRPF en el plazo establecido: El modelo 130 permite a los autónomos realizar el pago fraccionado del IRPF correspondiente al trimestre en cuestión. Es importante que el pago se realice en el plazo establecido para evitar sanciones y recargos.

- Estar al corriente de las obligaciones fiscales y de la Seguridad Social: Los autónomos que tengan trabajadores a su cargo deberán estar al corriente de sus obligaciones fiscales y de la Seguridad Social para poder presentar el modelo 130.

En definitiva, los requisitos para presentar el modelo 130 son claros y están establecidos por la normativa fiscal española. Si cumples con todos ellos, podrás presentar el modelo y cumplir con tus obligaciones fiscales de manera adecuada. Recuerda que, en caso de duda, siempre puedes consultar con un asesor fiscal para que te oriente y te brinde toda la información que necesites.

¿Qué autónomos están obligados a presentar el modelo 130?

Es importante conocer quiénes están obligados a presentar el modelo 130 para poder cumplir con las obligaciones fiscales correspondientes y evitar posibles sanciones o multas por parte de la Agencia Tributaria.

En general, están obligados a presentar el modelo 130 los autónomos y pequeñas empresas que tributen en el régimen de Estimación Directa Simplificada del IRPF, siempre y cuando cumplan con alguno de los siguientes requisitos:

- Que en el año anterior hayan obtenido unos ingresos iguales o inferiores a 600.000 euros.

- Que en el año en curso, prevean que sus ingresos no superen los 600.000 euros.

- No están obligados, autónomos que retienen el 70 % de sus ingresos en sus facturas.

Cabe destacar que, si se tributa en régimen de Estimación Objetiva (módulos), no se está obligado a presentar el modelo 130, ya que el pago fraccionado del IRPF se realiza a través de los módulos correspondientes.

Por otro lado, si se trata de una sociedad, es decir, una empresa con personalidad jurídica propia, el modelo a presentar será el modelo 202, que corresponde al pago fraccionado del Impuesto de Sociedades.

En resumen, los autónomos y pequeñas empresas que tributen en Estimación Directa Simplificada del IRPF y cumplan con los requisitos mencionados anteriormente están obligados a presentar el modelo 130. Es importante estar al día con las obligaciones fiscales y presentar el modelo en tiempo y forma para evitar posibles sanciones o multas por parte de la Agencia Tributaria.

¿Cómo se rellena el modelo 130?

Rellenar el modelo 130 puede parecer una tarea complicada para aquellos que nunca lo han hecho antes. Sin embargo, es un proceso relativamente sencillo una vez que se conocen los pasos a seguir.

A continuación te explicamos los pasos para rellenar el modelo 130.

- Paso 1. Recopilar toda la información necesaria: El primer paso para rellenar el modelo 130 es recopilar toda la información necesaria. Esta información incluye los ingresos obtenidos durante el año, los gastos realizados, los impuestos pagados y los ajustes a la base imponible.

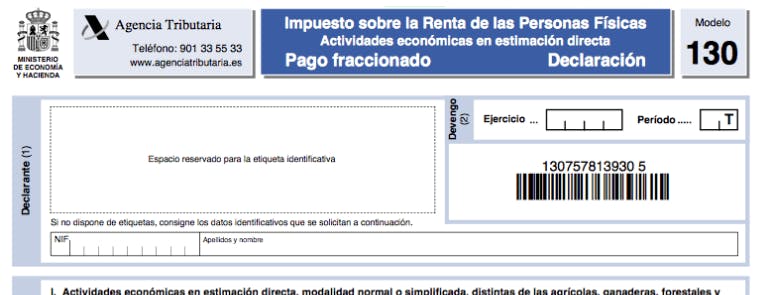

- Paso 2. Descargar el modelo 130: El modelo 130 se puede descargar desde la página web de la Agencia Tributaria. Una vez descargado, se debe rellenar con la información recopilada.

- Paso 3. Rellenar el modelo 130: El modelo 130 se compone de una serie de apartados que se deben rellenar con los datos recopilados. Es importante asegurarse de que todos los datos sean correctos antes de presentar el modelo.

- Paso 4. Presentar el modelo 130: Una vez rellenado, el modelo 130 se debe presentar a la Agencia Tributaria antes de que finalice el plazo de presentación.

Plantilla modelo 130

Ahora, en este apartado, te proporcionaremos información detallada sobre la plantilla del Modelo 130 que puedes utilizar para cumplir con esta obligación tributaria.

Para ahorrarte tiempo buscando el modelo te dejamos enlazado la plantilla gratuita del modelo 130. Con la que podrás hacer pruebas y presentarlo de forma presencial o online en las oficinas de la Agencia Tributaria.

El Modelo 130 es un documento que deben presentar los trabajadores autónomos cada trimestre a la Agencia Tributaria. En él se declaran los ingresos y gastos que ha tenido el autónomo en el trimestre anterior, y se calcula la cantidad de IRPF que deberá pagar en el siguiente trimestre.

La Plantilla gratuita del Modelo 130 consta de varias hojas, una de las cuales corresponde a un trimestre del año fiscal. El autónomo deberá rellenar los datos correspondientes a sus ingresos y gastos, sobre el trimestre que corresponda.

La plantilla incluye campos para declarar los ingresos obtenidos por la actividad profesional, así como los gastos deducibles, como los costes de suministros, seguros, alquileres, servicios profesionales y otros gastos relacionados con la actividad económica del autónomo. También se pueden incluir las retenciones que el autónomo ha tenido que practicar a sus clientes. Una vez que se han rellenado todos los datos, se tienen que restar las correspondientes casillas 17 y 18, siendo el final de la autoliquidación, y esta la cantidad de IRPF que deberá pagar el autónomo en el siguiente trimestre.

Es importante tener en cuenta que es necesario revisar los datos y asegurarse de que todo está correctamente declarado y apuntado antes de presentar el modelo.

Plazos para la presentación del modelo 130

Es importante que conozcas los plazos de presentación de este documento. El modelo 130 es un documento fiscal que los contribuyentes tienen que presentar para informar a la Agencia Tributaria de la cantidad de impuestos que han pagado durante un año fiscal determinado.

Los contribuyentes pueden presentar el modelo 130 de forma voluntaria o obligatoria, dependiendo de sus circunstancias.

El plazo para la presentación del modelo 130 es:

- Primer trimestre: del 1 al 20 de abril de 2023.

- Segundo trimestre: del 1 al 20 de julio de 2023.

- Tercer trimestre: del 1 al 20 de octubre de 2023.

- Cuarto trimestre: del 1 al 30 de enero de 2024.

Plazo para la domiciliación bancaria:

- Primer trimestre: del 1 al 15 de abril de 2023.

- Segundo trimestre: del 1 al 15 julio de 2023.

- Tercer trimestre: del 1 al 15 octubre de 2023.

- Cuarto trimestre: del 1 al 25 de enero de 2024.

También es importante saber que hay algunas situaciones en las que los contribuyentes se ven obligados a presentar el modelo 130 fuera de los plazos establecidos. Esta es la situación en la que el contribuyente es sancionado por la Agencia Tributaria por no haber presentado el modelo 130 a tiempo.

En este caso, el contribuyente tendrá que presentar el modelo 130 en el plazo establecido por la Agencia Tributaria para evitar una sanción mayor. Por lo tanto, es importante que los contribuyentes estén al tanto de los plazos de presentación del modelo 130 para evitar ser sancionados. Si quieres obtener más información sobre el modelo 130 y sobre los plazos de presentación, puedes consultar la web de la Agencia Tributaria o acudir a tu asesor fiscal.

Conclusión

En conclusión, el modelo 130 es un documento tributario que los autónomos deben presentar trimestralmente para declarar las retenciones e ingresos a cuenta correspondientes al Impuesto sobre la Renta de las Personas Físicas (IRPF).

Este modelo es esencial para mantener el control de las finanzas empresariales y cumplir con las obligaciones fiscales de manera eficiente y efectiva, evitando posibles sanciones o multas.

Para presentar el modelo 130, los autónomos deben cumplir con ciertos requisitos, tales como ser autónomo en actividad económica, estar dado de alta en el régimen de autónomos de la Seguridad Social y haber obtenido rentas en el trimestre correspondiente.

Es importante estar al día con el pago de las obligaciones fiscales y mantenerse informado sobre las actualizaciones y modificaciones que se produzcan en relación a este modelo para evitar problemas.

Además, se recomienda utilizar herramientas como Banktrack para tener los datos actualizados y poder rellenar correctamente todos los apartados del modelo 130.

Compartir este artículo

Artículos relacionados

Cómo contabilizar una factura intracomunitaria en 2026

Aprende cómo contabilizar correctamente una factura intracomunitaria en 2026, evitando errores de IVA y cumpliendo con la normativa fiscal.Cómo conseguir el certificado de estar al corriente de pagos de la Seguridad Social

¿Sabes cómo conseguir el certificado de estar al corriente de pagos de la Seguridad Social? Te contamos por qué es importante y como hacerlo.Todo sobre el Régimen Especial de Trabajadores Autónomos (RETA)

Si ejerces una actividad económica por cuenta propia, esto te interesa. Te contamos todo lo que necesitas saber sobre el RETA, cómo funciona, y los aspectos más importantes que los autónomos deben conocer.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito