Contabilizar amortizaciones: guía para una gestión financiera eficiente

- ¿Qué son las amortizaciones?

- ¿Qué importancia tiene la amortización del inmovilizado?

- Cómo calcular la amortización de un activo fijo

- Método de unidades de producción

- Cuentas contables en la amortización de inmovilizado

- Como Banktrack puede ayudarte con la contabilización

- 7 preguntas frecuentes sobre contabilizar suministros

- 1. ¿Cómo se determina la vida útil de un activo y qué factores pueden influir en su revisión?

- 2. ¿Qué es el valor residual y cómo afecta al cálculo de la amortización?

- 3. ¿Qué métodos de amortización se pueden usar y en qué situaciones es preferible cada uno?

- 4. ¿Cómo se contabiliza la amortización de un activo que se ha sometido a una mejora significativa?

- 5. ¿Cómo se maneja contablemente la amortización cuando un activo se retira antes de completar su vida útil?

- 6. ¿Qué impactos fiscales pueden tener los diferentes métodos de amortización?

- 7. ¿Cómo se refleja en los estados financieros la amortización de activos financiados mediante leasing financiero?

La contabilidad es uno de los grandes desafíos que tiene la gestión de una empresa, independientemente del tamaño de esta.

En otros artículos ya te hemos explicado cómo contabilizar multas o como contabilizar donaciones o contabilizar suministros

En este artículo te vamos a explicar cómo contabilizar amortizaciones, una de las partes más importantes en la contabilidad de una empresa.

De esta manera podrás entender el valor de los activos de tu empresa y si cumples con el requisito normativo.

¿Qué son las amortizaciones?

Cuando hablamos de amortizaciones hablamos de la distribución del coste de los activos fijos o inmovilizados de una empresa a lo largo de su vida útil.

El objetivo no es más que reflejar el desgaste o uso de estos activos en los estados financieros de la empresa, asignando una parte del coste de los activos a cada periodo contable en el que se utilizan.

Podemos diferenciar entre material inmovilizado (o tangible) como edificios, maquinaria, vehículos, equipos de oficina etc. y movilizado inmaterial (patentes, software, licencias etc.)

¿Qué importancia tiene la amortización del inmovilizado?

- Beneficios fiscales: las amortizaciones son deducibles de impuestos, con esto podrás reducir la carga fiscal de la empresa.

- Reflejo del valor real de tus activos: los estados financieros muestran el valor actualizado de los activos, considerando su desgaste y uso.

- Distribución de costes: ayuda a distribuir el coste inicial de los activos a los largo de su vida útil, evitando que todo el gasto impacte en un solo ejercicio contable.

- Planificación financiera: facilita la planificación de la reposición de tus activos y la creación de presupuestos precisos.

Cómo calcular la amortización de un activo fijo

Calcular la amortización de un activo fijo implica distribuir su coste a lo largo de su vida útil.

Existen varios métodos para calcular una amortización, nosotros vamos a explicar tres de ellos con ejemplos.

Consideraciones

- Valor residual: es el valor esperado que tendrá el activo al final de su vida útil.

- Vida útil: es el periodo durante el cual se espera que el activo sea productivo para la empresa.

- Método elegido: la elección del método depende de la naturaleza del activo y las políticas contables de la empresa.

Método de línea recta

El método de línea recta es el más sencillo y común. Distribuye el coste del activo de manera uniforme a lo largo de su vida útil.

Fórmula del método de línea recta

Amortización anual = (coste del activo - valor residual) / vida útil

Ejemplo del método de línea recta

Coste del activo 10.000 €

Valor residual 1.000 €

Vida útil 5 años

Amortización anual = (10.000-1.000) / 5 = 1.800 €

Cada año la empresa amortiza 1,800 €

Método de saldo decreciente

Este método amortiza una mayor parte del coste en los primeros años del activo. La tasa de amortización es un porcentaje fijo aplicado al valor en libros del activo al inicio de cada periodo.

Fórmula del saldo decreciente doble

Amortización anual = valor de libros inicial x (2 / vida útil)

Ejemplo del método de saldo decreciente

Coste del activo 10.000 €

Vida útil 5 años

Tasa de amortización anual: ⅖ = 40%

- Año 1: Amortización = 10.000 x 0,40 = 4.000

- Año 2: Valor en libros = 10.000-4.000 = 6.000

Amortización = 6.000 - 2.4000 = 3.600

- Año 3: Valor en libros = 6.000 - 2.400 = 3.600

Amortización = 3.600 - 0,40 = 1.440

Método de unidades de producción

La amortización se basa en el uso real del activo, medido en unidades de producción, horas de funcionamiento, etc.

Fórmula método en unidades de producción

Amortización por unidad = (coste del activo - valor residual) / total de unidades de producción esperadas

Ejemplo método en unidades de producción

- Costo del activo: 10.000 €

- Valor residual: 1.000 €

- Total de unidades de producción esperadas: 50.000 unidades

- Unidades producidas en un año: 10.000 unidades

Amortización por unidad = (10.000 - 1.000) / 50.000 = 0,18 por unidad

Amortización del año: amortización anual = 10.000 x 0,18 = 1.800

Cuentas contables en la amortización de inmovilizado

Tenemos dos grupos diferentes de cuentas, las cuentas de gasto (grupo 6) y las cuentas de amortización acumulada (subgrupo 28).

Cuentas de gastos (grupo 6)

Las cuentas de grupo 6 corresponden a los gastos de explotación en el plan general de contabilidad (PGC).

(680) amortización del inmovilizado intangible

La cuenta 680 se utiliza para registrar la amortización de los activos intangibles de la empresa, es decir, como hemos dicho ya los patentes, las marcas registradas, los derechos de autor etc.

(681) amortización del inmovilizado material

La cuenta 681 se emplea para registrar la amortización de los activos tangibles de la empresa, es decir, maquinaría, edificios o vehículos.

(682) amortización de las inversiones inmobiliarias

La cuenta 682 se utiliza para registrar las inversiones inmobiliarias, que son propiedades mantenidas para obtener rentas, plusvalías o ambas y no para su uso en la producción o suministro de bienes o servicios, ni para fines administrativos.

Cuentas de amortización acumulada (subgrupo 28)

(280) amortización acumulada del inmovilizado intangible

La cuenta 280 registra la acumulación de la amortización de los activos intangibles. La amortización acumulada se resta del valor bruto del activo intangible para obtener su valor neto contable.

(281) amortización acumulada del inmovilizado material

La cuenta 281registra la acumulación de la amortización de los activos tangibles. La amortización acumulada se resta del valor bruto del activo tangible para obtener su valor neto contable.

(282) amortización acumulada de las inversiones inmobiliarias

La cuenta 282 registra la acumulación de la amortización de las inversiones inmobiliarias. La amortización acumulada se resta del valor bruto de la inversión inmobiliaria para obtener su valor neto contable.

Además de conocer los métodos de amortización, muchas empresas prefieren apoyarse en soluciones digitales que facilitan la gestión contable.

Si buscas opciones, aquí puedes revisar alternativas a Sage, una de las herramientas más usadas en contabilidad y administración, pero que cuenta con diferentes competidores que pueden adaptarse mejor a las necesidades de tu negocio.

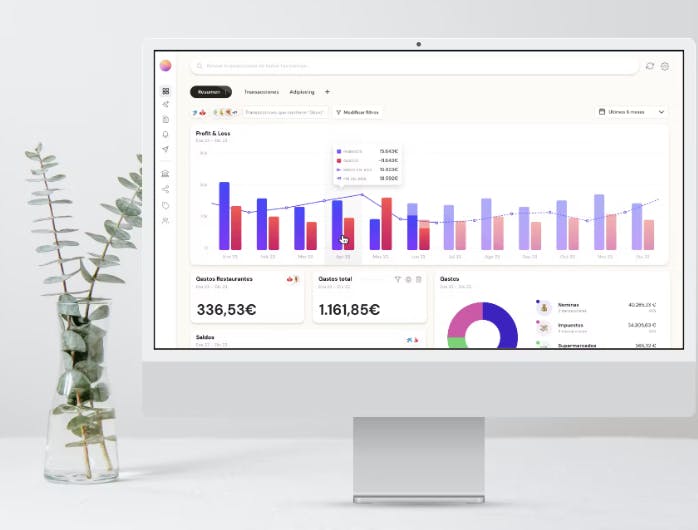

Como Banktrack puede ayudarte con la contabilización

¿Quieres optimizar la gestión de tus amortizaciones y mantener un control preciso sobre tus finanzas?

Con Banktrack, el software avanzado en gestión de tesorería, puedes simplificar el proceso contable y mejorar la precisión de tus informes financieros.

Prueba Banktrack gratis durante 14 días

7 preguntas frecuentes sobre contabilizar suministros

1. ¿Cómo se determina la vida útil de un activo y qué factores pueden influir en su revisión?

La vida útil de un activo se determina basándose en la experiencia pasada de la empresa con activos similares, las recomendaciones del fabricante, las prácticas de la industria y la naturaleza del activo. Factores que pueden influir en su revisión incluyen

- Cambios en el uso previsto del activo.

- Avances tecnológicos.

- Modificaciones en las condiciones de operación.

- Cambios regulatorios.

- Resultados de inspecciones y mantenimiento.

2. ¿Qué es el valor residual y cómo afecta al cálculo de la amortización?

El valor residual es el importe que la empresa espera recibir por un activo al final de su vida útil, después de deducir los costos de disposición.

Afecta al cálculo de la amortización al reducir la base sobre la cual se calcula la amortización anual.

La fórmula general de amortización considerando el valor residual es:

Amortización anual = (costo del activo - valor residual) / vida útil

3. ¿Qué métodos de amortización se pueden usar y en qué situaciones es preferible cada uno?

- Método de línea recta: se usa cuando el activo se desgasta de manera uniforme a lo largo de su vida útil.

- Método de saldo decreciente: preferible para activos que pierden valor rápidamente en los primeros años.

- Método de unidades de producción: adecuado cuando la vida útil del activo está más relacionada con su uso que con el tiempo.

- Método de suma de dígitos de los años: utilizado para reflejar una mayor amortización en los primeros años de vida del activo.

4. ¿Cómo se contabiliza la amortización de un activo que se ha sometido a una mejora significativa?

Cuando un activo se somete a una mejora significativa que prolonga su vida útil o aumenta su capacidad, se capitaliza el costo de la mejora y se revisa la vida útil del activo.

El valor contable del activo se ajusta sumando el costo de la mejora y recalculando la amortización futura en base a la nueva vida útil y valor contable.

5. ¿Cómo se maneja contablemente la amortización cuando un activo se retira antes de completar su vida útil?

Si un activo se retira antes de completar su vida útil, se deben hacer ajustes para reflejar su disposición.

El valor en libros (costo del activo menos la amortización acumulada) se elimina del balance, y cualquier ganancia o pérdida por la disposición se registra en la cuenta de resultados.

6. ¿Qué impactos fiscales pueden tener los diferentes métodos de amortización?

Los diferentes métodos de amortización pueden impactar la carga fiscal de una empresa de varias maneras:

- Método de línea recta: proporciona deducciones fiscales uniformes a lo largo del tiempo.

- Método de saldo decreciente: ofrece mayores deducciones en los primeros años, lo que puede ser beneficioso si la empresa espera tener mayores ingresos inicialmente.

- Método de unidades de producción: Las deducciones varían con la producción, permitiendo que los gastos coincidan mejor con los ingresos.

7. ¿Cómo se refleja en los estados financieros la amortización de activos financiados mediante leasing financiero?

En el caso de leasing financiero, el activo se reconoce en el balance de la empresa junto con una obligación por el arrendamiento.

La amortización del activo y los intereses del arrendamiento se registran en la cuenta de resultados.

Compartir este artículo

Artículos relacionados

Cómo contabilizar facturas pendientes de recibir en 2026

Guía práctica para contabilizar facturas pendientes de recibir en 2026, registrar provisiones y evitar errores en el cierre contable.Pool Bancario: qué es el financiamiento empresarial colaborativo

Te contamos que es el pool bancario: descubre cómo el pool bancario permite a las empresas acceder a grandes préstamos, compartiendo el riesgo entre varios bancos para financiar proyectos de gran escalaTodo lo que necesitas saber sobre el EBITDA

El EBITDA, que significa "ganancias antes de intereses, impuestos, depreciación y amortización", es una medida financiera utilizada por las empresas para evaluar su desempeño operativo y su capacidad para generar ganancias.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito