Cómo dominar la gestión financiera de tu empresa: 7 consejos prácticos

- ¿Qué es la gestión financiera en mi empresa?

- Recomendaciones financieras para una empresa

- Consejo 1. Establecer metas financieras claras

- Consejo 2. Realizar un análisis financiero exhaustivo para una óptima gestión financiera

- Consejo 3. Implementar un presupuesto empresarial efectivo para una sólida gestión financiera

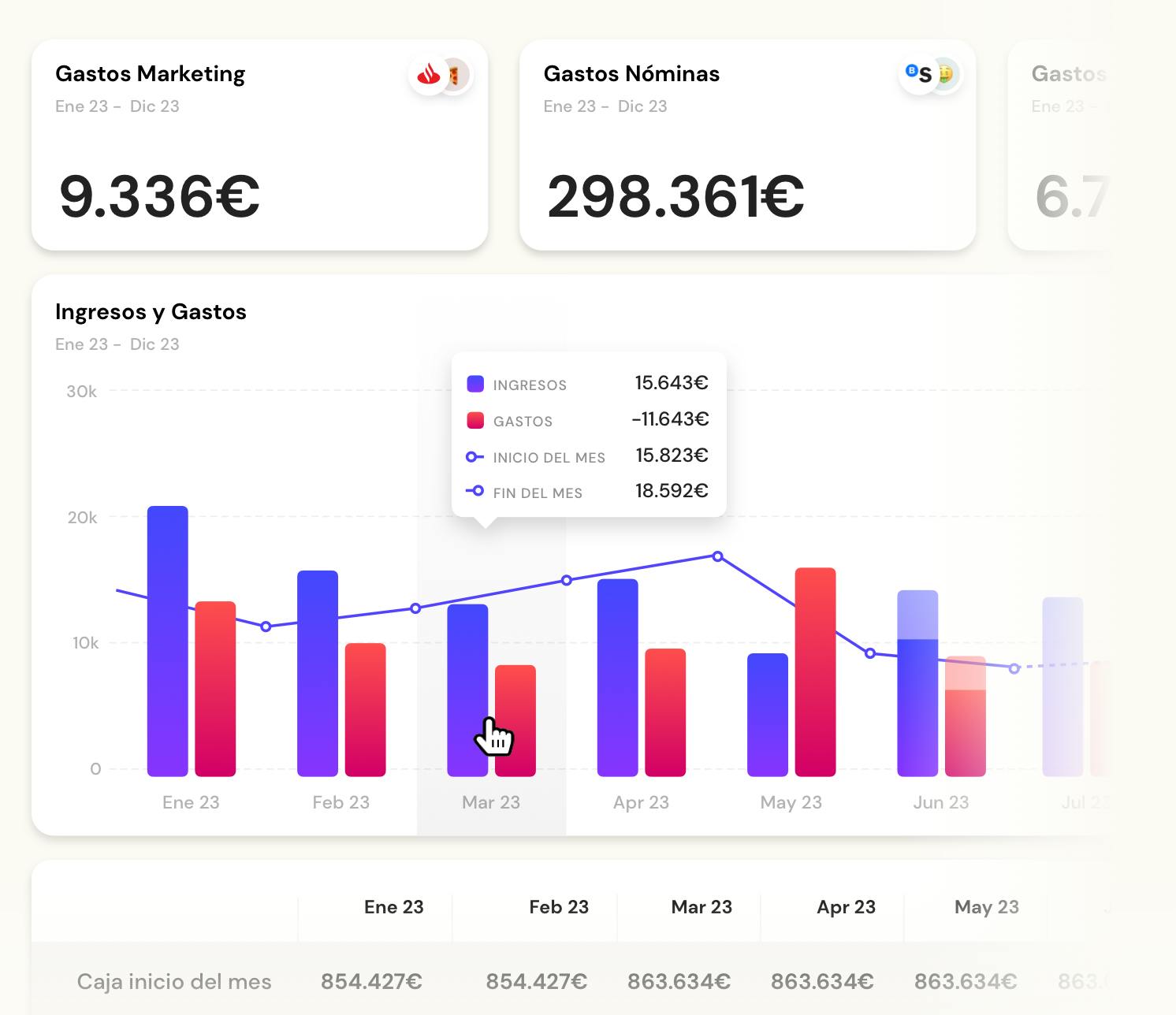

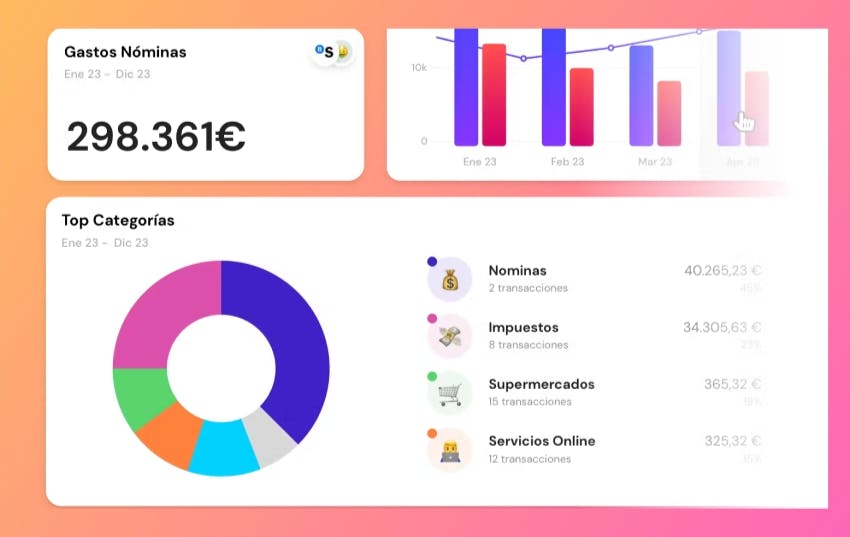

- Como Banktrack puede ayudarte a implementar un presupuesto empresarial

- Consejo 4. Gestionar el flujo de efectivo adecuadamente

- Consejo 5. Controlar y reducir los costos operativos para una óptima gestión financiera

- 1) Identificar y eliminar gastos innecesarios en la gestión financiera

- 2) Negociar con proveedores

- 3) Optimizar los procesos internos

- 4) Implementar medidas de ahorro energético

- 5) Considerar la subcontratación

- Consejo 6. Diversificar las fuentes de financiamiento

- Consejo 7. Mantener una cultura de seguimiento y ajuste en la gestión financiera

- Conclusión

La gestión financiera es un pilar fundamental para el éxito y la sostenibilidad de cualquier empresa.

Sin una sólida gestión financiera, incluso las empresas más prometedoras pueden encontrarse en apuros financieros y tener dificultades para alcanzar sus objetivos a largo plazo.

Es por eso que dominar la gestión financiera se vuelve imprescindible para cualquier emprendedor o empresario que desee dirigir su negocio de manera eficiente.

La gestión financiera abarca una amplia gama de aspectos, desde el establecimiento de metas financieras claras hasta el control del flujo de efectivo, el análisis financiero y la optimización de los costos operativos.

En este post, te presentaremos siete consejos prácticos que te ayudarán a dominar la gestión financiera de tu empresa y a tomar decisiones financieras más informadas.

Al aplicar estos consejos, podrás mejorar la salud financiera de tu empresa, maximizar los ingresos, controlar los gastos y asegurarte de que tus recursos financieros se utilicen de manera óptima.

Estos consejos han sido diseñados para adaptarse a empresas de diferentes tamaños y sectores, y te proporcionarán una base sólida para tomar decisiones financieras estratégicas y alcanzar el crecimiento sostenible.

Descubre cómo estos consejos prácticos pueden marcar la diferencia en tu enfoque financiero y ayudarte a lograr el éxito empresarial que tanto anhelas.

¿Qué es la gestión financiera en mi empresa?

Cuando hablamos de gestión financiera nos referimos a la planificación, el control y la administración eficiente de los recursos financieros de una organización.

La gestión financiera implica tomar decisiones estratégicas y tácticas relacionadas con la obtención, asignación y utilización de los recursos financieros de la empresa.

En primer lugar, la gestión financiera implica la elaboración de un plan financiero sólido que establezca metas y objetivos claros para la empresa.

Este plan financiero servirá como guía para la toma de decisiones financieras y permitirá evaluar el desempeño financiero de la organización.

La gestión financiera también implica la implementación de controles y mecanismos de seguimiento para garantizar que los recursos financieros se utilicen de manera eficiente y efectiva.

Esto incluye el establecimiento de sistemas de contabilidad y registro adecuados, así como la supervisión constante del flujo de efectivo, los presupuestos y los estados financieros.

Además, la gestión financiera implica la evaluación y gestión de los riesgos financieros a los que se enfrenta la empresa. Esto implica identificar y analizar los riesgos financieros potenciales, como la volatilidad del mercado, los cambios en las tasas de interés o la posible insolvencia de los clientes.

Mediante una gestión adecuada de los riesgos financieros, la empresa puede anticiparse a situaciones adversas y tomar medidas preventivas para mitigar su impacto.

La gestión financiera también abarca la toma de decisiones sobre fuentes de financiamiento. Esto implica evaluar las diferentes opciones de financiamiento disponibles, como préstamos bancarios, emisión de acciones o financiamiento a través de inversionistas externos.

La elección de la fuente de financiamiento adecuada puede tener un impacto significativo en la estructura de capital de la empresa y en su capacidad para financiar proyectos de crecimiento.

En resumen, la gestión financiera es un proceso integral que abarca la planificación, el control y la administración de los recursos financieros de una empresa. Implica tomar decisiones estratégicas y tácticas que permitan maximizar los ingresos, minimizar los costos, gestionar los riesgos financieros y garantizar la estabilidad, así como el crecimiento a largo plazo de la empresa.

Una gestión financiera eficiente es fundamental para alcanzar el equilibrio financiero de la empresa y lograr sus objetivos empresariales.

Recomendaciones financieras para una empresa

Consejo 1. Establecer metas financieras claras

Una parte fundamental para dominar la gestión financiera de tu empresa es establecer metas financieras claras y específicas.

Estas metas actúan como un faro que guía todas las decisiones financieras y estratégicas que se toman en el negocio.

Al tener objetivos financieros bien definidos, podrás dirigir tus esfuerzos hacia resultados tangibles y medibles.

Cuando estableces metas financieras, es importante que sean realistas y alcanzables. Considera factores como el tamaño de tu empresa, la industria en la que operas y el entorno económico actual.

Establecer metas demasiado ambiciosas puede generar frustración y desmotivación si no se logran alcanzar, mientras que metas poco desafiantes pueden limitar el potencial de crecimiento y desarrollo de tu empresa.

Un enfoque efectivo para establecer metas financieras es utilizar el método SMART. Esto implica que tus metas sean específicas, medibles, alcanzables, relevantes y con un plazo de tiempo definido.

Por ejemplo, en lugar de simplemente decir "aumentar las ventas", una meta SMART sería "aumentar las ventas en un 15% en los próximos 6 meses mediante la implementación de una estrategia de marketing digital".

Al tener metas financieras claras, podrás alinear tus decisiones financieras, como la asignación de recursos, la inversión en proyectos y la gestión del flujo de efectivo, con el objetivo de alcanzar esas metas.

Además, tener metas financieras establecidas te brinda un marco de referencia para evaluar el progreso y realizar ajustes necesarios en tu estrategia de gestión financiera.

Recuerda que la gestión financiera efectiva implica establecer metas financieras realistas, pero también requiere de una planificación cuidadosa, seguimiento constante y ajustes en función de los resultados obtenidos.

Con metas financieras claras y un enfoque estratégico, estarás en el camino correcto para dominar la gestión financiera de tu empresa y alcanzar el éxito empresarial que deseas.

Consejo 2. Realizar un análisis financiero exhaustivo para una óptima gestión financiera

La gestión financiera efectiva requiere un análisis financiero exhaustivo y regular de tu empresa. Este análisis proporciona una visión clara de la salud financiera actual, identifica áreas de mejora y te permite tomar decisiones estratégicas fundamentadas.

Aquí te presentamos algunas recomendaciones clave para realizar un análisis financiero completo:

- Examina los estados financieros: Comienza revisando tus estados financieros, como el balance general, el estado de resultados y el flujo de efectivo. Estos documentos te brindan una imagen precisa de los activos, pasivos, ingresos y gastos de tu empresa. Analiza las tendencias a lo largo del tiempo y compara los datos con períodos anteriores para identificar cambios significativos.

- Evalúa la rentabilidad: Examina los márgenes de ganancia, el retorno de la inversión (ROI) y otros indicadores de rentabilidad. Calcula ratios financieros clave, como el margen de utilidad neta, el retorno sobre el patrimonio (ROE) y el retorno sobre los activos (ROA). Estos indicadores te ayudarán a evaluar la eficiencia de tu empresa en la generación de beneficios.

- Analiza la liquidez y el flujo de efectivo: El flujo de efectivo es vital para la gestión financiera adecuada. Evalúa la liquidez de tu empresa, revisa los ingresos y gastos proyectados y asegúrate de tener suficiente efectivo disponible para cubrir tus obligaciones financieras a corto plazo. Identifica posibles problemas de flujo de efectivo, como retrasos en los pagos de clientes o una gestión inadecuada de inventarios.

- Examina la estructura de costos: Analiza detalladamente los gastos de tu empresa para identificar áreas donde puedas reducir costos o mejorar la eficiencia operativa. Clasifica los gastos en categorías (por ejemplo, costos de personal, alquiler, suministros) y compáralos con los ingresos generados. Esto te permitirá identificar gastos innecesarios o desproporcionados y tomar medidas para optimizar los costos.

- Considera el entorno económico y sectorial: No olvides tener en cuenta el contexto económico y las condiciones específicas de tu industria. Mantente informado sobre las tendencias y los cambios regulatorios que puedan afectar la gestión financiera de tu empresa. Esto te permitirá adaptar tu estrategia financiera y tomar decisiones informadas en respuesta a eventos económicos relevantes.

Recuerda que el análisis financiero es un proceso continuo. Realiza evaluaciones periódicas para monitorear el desempeño financiero de tu empresa y detectar oportunidades de mejora. Al comprender a fondo la situación financiera de tu negocio, podrás tomar decisiones más acertadas, implementar estrategias eficaces y alcanzar el éxito en la gestión financiera de tu empresa.

Consejo 3. Implementar un presupuesto empresarial efectivo para una sólida gestión financiera

Una de las herramientas fundamentales para una gestión financiera efectiva en tu empresa es la implementación de un presupuesto empresarial sólido. El presupuesto es una proyección financiera detallada de los ingresos y gastos que la empresa espera tener durante un período específico, generalmente anual.

Un presupuesto bien elaborado te permitirá tener un control financiero más preciso y tomar decisiones estratégicas basadas en datos concretos.

La clave para crear un presupuesto empresarial efectivo radica en la precisión y la realista planificación de tus finanzas.

Como Banktrack puede ayudarte a implementar un presupuesto empresarial

- Revisa tus registros financieros: Antes de comenzar a elaborar el presupuesto, verifica tus registros financieros pasados para tener una comprensión clara de tus ingresos y gastos. Analiza detalladamente los patrones y tendencias financieras para identificar áreas de mejora y posibles desafíos.

- Establece metas financieras: Define metas financieras claras y realistas para tu empresa. Estas metas pueden incluir aumentar los ingresos, reducir costos o mejorar la rentabilidad. Al tener metas claras en mente, podrás ajustar tu presupuesto de manera más efectiva para lograr esos objetivos.

- Crea categorías de ingresos y gastos: Divide tus ingresos y gastos en categorías específicas, como ventas, costos de producción, gastos operativos, marketing y publicidad, entre otros. Esto te permitirá tener una visión clara de dónde provienen tus ingresos y en qué áreas se destinan tus gastos. que en esta ocasión puedes implementar herramientas como Banktrack con la que puedes clasificar tanto gastos como ingresos, en las transacciones realizadas en las cuentas de empresa.

- Estima tus ingresos: Basándote en datos históricos y proyecciones realistas, estima tus ingresos futuros. Ten en cuenta factores como el crecimiento esperado, la demanda del mercado y las condiciones económicas generales. Recuerda ser conservador y realista al hacer tus estimaciones.

- Analiza tus gastos: Examina tus gastos en detalle y busca oportunidades para reducir costos sin comprometer la calidad o el funcionamiento de tu empresa. Identifica áreas donde puedes optimizar tus gastos, como renegociar contratos con proveedores, mejorar la eficiencia operativa o eliminar gastos innecesarios.

- Monitorea y ajusta el presupuesto: Una vez que hayas implementado tu presupuesto, es esencial hacer un seguimiento constante y realizar ajustes según sea necesario. Lleva a cabo revisiones periódicas para comparar los resultados reales con las proyecciones presupuestarias. Si detectas desviaciones significativas, analiza las causas y toma medidas correctivas de inmediato.

¡Prueba Banktrack tú mismo gratis!

Consejo 4. Gestionar el flujo de efectivo adecuadamente

La gestión financiera eficiente de una empresa requiere un manejo cuidadoso del flujo de efectivo. El flujo de efectivo es el movimiento de entrada y salida de dinero en el negocio, y es fundamental para mantener la estabilidad financiera y el crecimiento a largo plazo.

Aquí hay algunas estrategias prácticas para gestionar el flujo de efectivo de manera efectiva:

- Realiza un pronóstico de flujo de efectivo: Es importante anticiparse a las fluctuaciones del flujo de efectivo y tener una idea clara de cuándo se espera que ingresen y salgan fondos. Un pronóstico de flujo de efectivo te permitirá identificar posibles déficits o excedentes de efectivo y tomar medidas proactivas para mitigarlos.

- Controla los plazos de pago y cobro: Negocia plazos de pago más favorables con tus proveedores y busca incentivos para el pago anticipado por parte de tus clientes. Esto ayudará a optimizar la entrada y salida de efectivo, permitiéndote mantener un flujo positivo.

- Administra de manera efectiva los inventarios: Mantener un equilibrio adecuado en tus niveles de inventario es esencial para evitar el exceso de inventario, que puede atar capital de trabajo, o la escasez de inventario, que puede afectar las ventas y la satisfacción del cliente. Efectúa un análisis regular de tus niveles de inventario y ajusta las compras y las políticas de almacenamiento en consecuencia.

- Controla los gastos operativos: Comprueba detenidamente tus gastos operativos y busca oportunidades para reducir costos sin comprometer la calidad y la eficiencia. Evalúa proveedores alternativos, negocia contratos y busca formas de optimizar tus procesos internos para maximizar el valor de cada gasto.

- Mantén una reserva de efectivo: Es fundamental tener un colchón de efectivo para hacer frente a imprevistos o situaciones de baja liquidez. Establece una reserva de emergencia que cubra al menos de tres a seis meses de gastos operativos para brindar estabilidad financiera en caso de cualquier contratiempo.

- Utiliza soluciones tecnológicas: La tecnología puede ser una aliada invaluable en la gestión financiera. Considera el uso de software de gestión de flujo de efectivo que te permita tener una visión clara de tus ingresos y gastos, automatizar procesos y facilitar el seguimiento y la proyección de tu flujo de efectivo.

Al implementar estrategias sólidas de gestión financiera del flujo de efectivo, podrás garantizar la disponibilidad de efectivo necesario para cumplir con tus obligaciones financieras, aprovechar oportunidades de inversión y mantener una base financiera sólida.

Recuerda que el flujo de efectivo es el pulso de tu negocio, y su gestión adecuada es clave para el éxito empresarial a largo plazo.

Consejo 5. Controlar y reducir los costos operativos para una óptima gestión financiera

Uno de los aspectos fundamentales para lograr una gestión financiera eficiente en tu empresa es el control y reducción de los costos operativos.

Los costos operativos representan los gastos asociados a la producción, distribución y comercialización de tus productos o servicios.

Controlarlos adecuadamente puede marcar la diferencia entre el éxito y el fracaso de tu negocio.

Aquí te presentamos algunas estrategias prácticas que puedes implementar para reducir los costos operativos y optimizar la gestión financiera de tu empresa:

1) Identificar y eliminar gastos innecesarios en la gestión financiera

Realiza un análisis exhaustivo de los gastos operativos de tu empresa. Identifica aquellos que no aportan un valor significativo o no son indispensables para el funcionamiento del negocio.

Eliminar estos gastos superfluos te permitirá reducir costos sin comprometer la calidad y eficiencia de tus operaciones.

2) Negociar con proveedores

Establece relaciones sólidas con tus proveedores y busca oportunidades de negociación. Explora la posibilidad de obtener descuentos por volúmenes de compra o negociar mejores condiciones de pago.

Un enfoque estratégico en la gestión de tus proveedores puede ayudarte a obtener precios más competitivos y reducir significativamente tus costos de adquisición.

3) Optimizar los procesos internos

Evalúa tus procesos internos y busca áreas de mejora en términos de eficiencia y productividad. Identifica posibles cuellos de botella o ineficiencias que generen costos adicionales.

Implementa mejoras en los flujos de trabajo, automatización de tareas y capacitación del personal para optimizar los recursos y reducir los costos operativos.

4) Implementar medidas de ahorro energético

La energía eléctrica y otros recursos energéticos pueden representar un porcentaje significativo de los costos operativos de tu empresa. Implementa medidas para reducir el consumo energético, como el uso de iluminación LED, la instalación de sistemas de control de temperatura y la concientización del personal sobre el uso responsable de la energía.

Estas acciones no solo contribuirán a disminuir los costos, sino que también tendrán un impacto positivo en el medio ambiente.

5) Considerar la subcontratación

Evalúa la posibilidad de subcontratar ciertas actividades no críticas para tu negocio. Esto te permitirá reducir costos de personal, espacios de trabajo y equipamiento.

Al externalizar ciertas funciones, podrás beneficiarte de la experiencia y la eficiencia de proveedores especializados, liberando recursos internos para centrarte en las áreas principales de tu empresa.

Recuerda que la gestión financiera efectiva implica un enfoque continuo en la optimización de los costos operativos.

A medida que tu negocio evoluciona, es importante revisar y ajustar regularmente tus estrategias de reducción de costos para adaptarte a las condiciones cambiantes del mercado y mantener una ventaja competitiva.

Al implementar estas estrategias y mantener un control riguroso sobre tus costos operativos, estarás en el camino correcto para lograr una gestión financiera sólida y eficiente en tu empresa.

Recuerda que cada ahorro en costos puede tener un impacto directo en la rentabilidad y el crecimiento de tu negocio.

Consejo 6. Diversificar las fuentes de financiamiento

La gestión financiera de una empresa eficiente implica reconocer la importancia de contar con diversas fuentes de financiamiento para asegurar la estabilidad y el crecimiento de tu empresa.

Depender exclusivamente de una sola fuente de financiamiento puede resultar riesgoso y limitar las oportunidades de crecimiento.

A continuación, te presentamos algunas ideas para diversificar tus fuentes de financiamiento y fortalecer tu gestión financiera:

- Préstamos bancarios: Los préstamos bancarios son una opción clásica y accesible para financiar las operaciones y proyectos de tu empresa. Establecer una relación sólida con una institución financiera confiable puede brindarte acceso a líneas de crédito flexibles y condiciones favorables.

- Inversionistas externos: Considera la posibilidad de buscar inversionistas externos que estén interesados en respaldar tu empresa. Estos inversionistas pueden aportar capital, conocimientos especializados o contactos que impulsen el crecimiento de tu negocio. Realiza un plan de negocios sólido y prepárate para presentar tu propuesta de manera convincente.

- Financiamiento colectivo (crowdfunding): El crowdfunding se ha convertido en una alternativa popular para financiar proyectos empresariales. A través de plataformas en línea, puedes presentar tu proyecto a una amplia audiencia y permitir que las personas hagan contribuciones económicas. Esta opción no solo te brinda financiamiento, sino que también te ayuda a generar una base de clientes leales y promotores de tu negocio.

- Subvenciones y ayudas gubernamentales: Investiga si existen programas de subvenciones o ayudas gubernamentales disponibles para tu industria o sector. Estos programas pueden brindarte acceso a financiamiento no reembolsable o préstamos con tasas de interés preferenciales. Asegúrate de cumplir con los requisitos y prepara una solicitud completa y convincente.

- Capital de riesgo: Si tienes una empresa en etapa inicial con un alto potencial de crecimiento, considera la posibilidad de buscar capital de riesgo. Las firmas de capital de riesgo invierten en empresas emergentes a cambio de una participación accionaria. Además del financiamiento, pueden brindarte asesoramiento estratégico y abrir puertas a redes de contactos valiosas.

Recuerda que la diversificación de fuentes de financiamiento no solo te brinda mayor seguridad financiera, sino que también te permite aprovechar oportunidades de crecimiento y expansión.

Cada fuente de financiamiento tiene sus propias ventajas y consideraciones, por lo que es importante evaluar cuidadosamente cada opción y adaptarla a las necesidades y objetivos de tu empresa. Mantén una gestión financiera sólida y busca asesoramiento profesional si es necesario para tomar decisiones informadas y estratégicas.

Consejo 7. Mantener una cultura de seguimiento y ajuste en la gestión financiera

Una vez que has implementado estrategias y prácticas financieras en tu empresa, es fundamental mantener una cultura de seguimiento constante y estar dispuesto a realizar ajustes cuando sea necesario.

La gestión financiera exitosa no se trata simplemente de establecer un plan y dejarlo en piloto automático, sino de estar alerta y adaptarse a medida que surgen cambios en el entorno empresarial.

En primer lugar, es fundamental establecer indicadores clave de rendimiento (KPIs) y métricas financieras que te permitan evaluar regularmente el desempeño de tu empresa. Estos indicadores pueden incluir el margen de beneficio, el retorno de la inversión, la rotación de inventario y otros aspectos clave de la salud financiera. Al establecer objetivos claros y medibles, podrás identificar rápidamente áreas de mejora o posibles desviaciones en tu gestión financiera.

Una vez que hayas establecido tus KPIs, debes asegurarte de contar con sistemas y herramientas adecuadas para recopilar y analizar los datos financieros de manera eficiente.

Esto puede implicar el uso de software de contabilidad y gestión financiera, así como la capacitación de tu equipo en la interpretación y análisis de informes financieros.

Al tener una visión clara y actualizada de los datos financieros, estarás en mejores condiciones para tomar decisiones informadas y realizar ajustes oportunos.

Además del seguimiento regular, es esencial estar atento a los cambios en el entorno empresarial y en la industria en la que operas.

La gestión financiera efectiva implica comprender cómo factores externos, como las fluctuaciones económicas, los cambios regulatorios o las tendencias del mercado, pueden afectar tus finanzas empresariales.

Mantente actualizado sobre las novedades y ejecuta análisis de riesgos para identificar posibles amenazas u oportunidades que puedan impactar tu gestión financiera.

Cuando identifiques desviaciones o áreas de mejora en tu gestión financiera, no dudes en realizar ajustes necesarios.

Esto puede implicar la revisión de tus estrategias de presupuesto, la renegociación de contratos con proveedores o incluso la búsqueda de nuevas fuentes de ingresos.

La flexibilidad y la capacidad de adaptación son clave para mantener una gestión financiera sólida y garantizar la sostenibilidad a largo plazo de tu empresa.

En resumen, mantener una cultura de seguimiento y ajuste en la gestión financiera implica establecer indicadores clave, utilizar herramientas y sistemas adecuados, estar al tanto de los cambios en el entorno empresarial y estar dispuesto a realizar ajustes cuando sea necesario.

Al estar constantemente alerta y proactivo en la gestión financiera, estarás en una posición sólida para enfrentar los desafíos y aprovechar las oportunidades que se presenten en el camino.

Conclusión

Al establecer metas financieras claras, realizar un análisis financiero exhaustivo y elaborar un presupuesto efectivo, estarás sentando las bases sólidas para una gestión financiera exitosa.

Además, gestionar el flujo de efectivo adecuadamente, controlar y reducir los costos operativos, diversificar las fuentes de financiamiento y mantener una cultura de seguimiento y ajuste te permitirán enfrentar los desafíos financieros con confianza y adaptabilidad.

Recuerda que la gestión financiera no es un proceso estático, sino que requiere una atención constante y un compromiso continuo.

Estar al tanto de las últimas tendencias y mejores prácticas en el campo de la gestión financiera te ayudará a mantenerte actualizado y tomar decisiones acertadas en un entorno empresarial en constante evolución.

A medida que implementes estos consejos en tu empresa, es importante recordar que cada organización es única y puede requerir enfoques adaptados a su contexto específico.

No dudes en buscar asesoramiento profesional o considerar la contratación de un experto en gestión financiera si lo consideras necesario.

En última instancia, al dominar la gestión financiera de tu empresa, tendrás el control necesario para enfrentar desafíos financieros, aprovechar oportunidades y mantener la salud financiera a largo plazo.

¡No subestimes el poder de una gestión financiera sólida y convierte tu empresa en un éxito financiero!

Compartir este artículo

Artículos relacionados

Plan de tesorería completo para un hotel

Un buen plan de tesorería optimiza los flujos de caja y mejora la rentabilidad de tu hotel. Te contamos cómo puedes elaborarlo paso por paso.Presupuestos de marketing para pequeñas empresas: guía completa

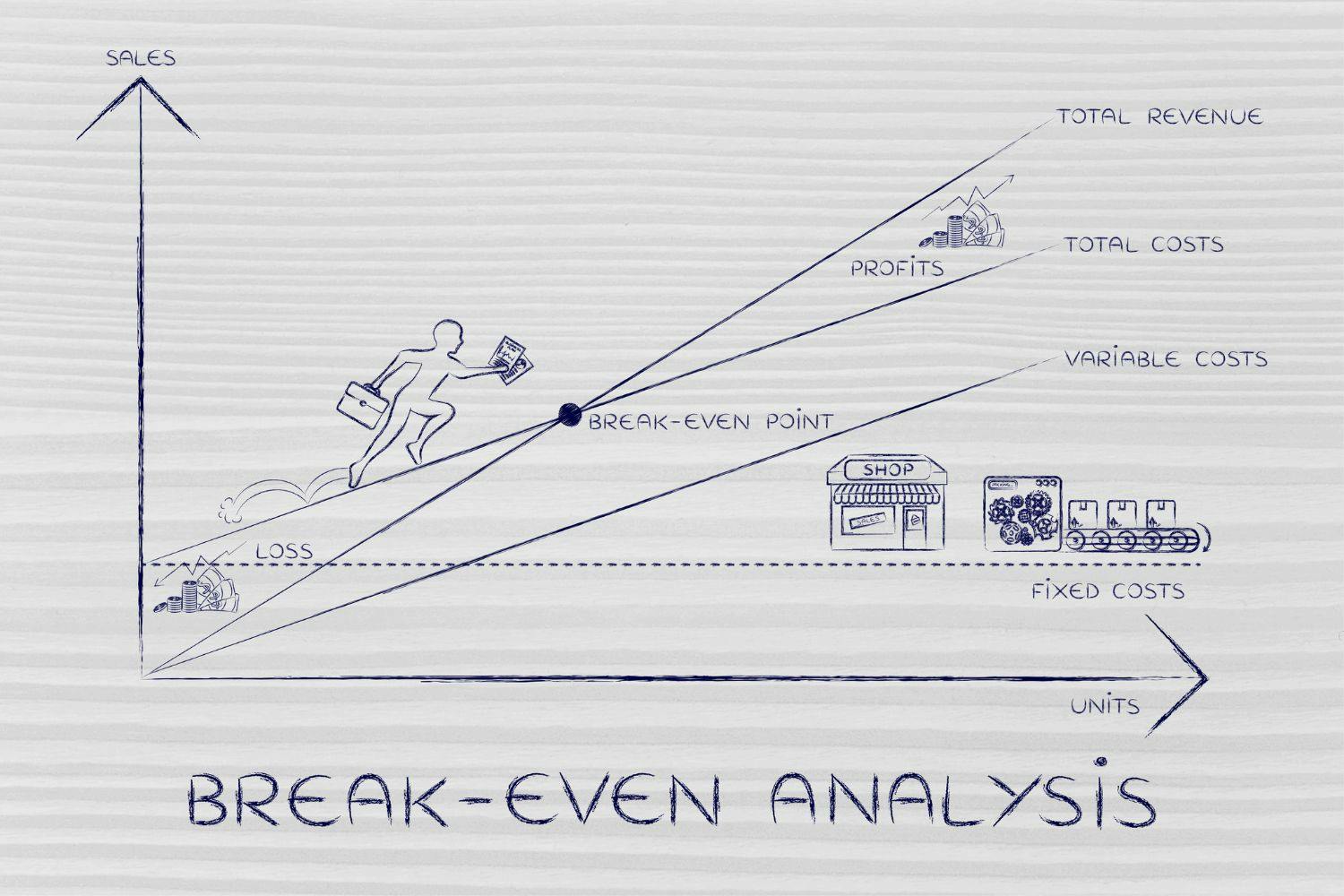

¡Te explicamos como elaborar un presupuesto de marketing! Aprende a planificar de manera eficiente, alinear tus objetivos comerciales y aprovechar al máximo cada euro invertido.Fórmula del punto de equilibrio: maximiza tus ganancias empresariales

¿Sabías que conocer tu punto de equilibrio puede transformar la salud financiera de tu negocio? Aprende a calcularlo de manera efectiva y descubre estrategias para mejorar tus resultados.

Pruébalo ahora con tus datos

- Tu cuenta gratis en 2 minutos

- Sin tarjeta de crédito